|

||||

|

|

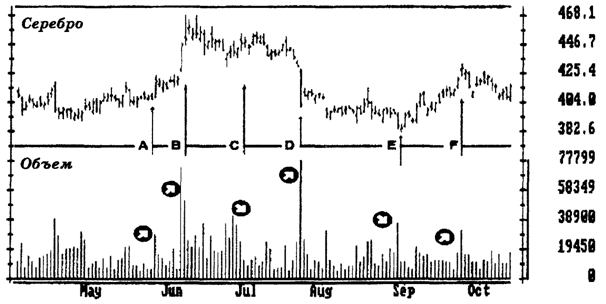

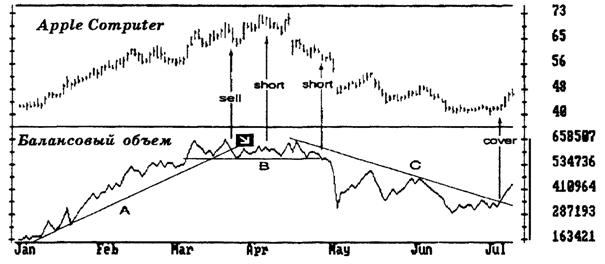

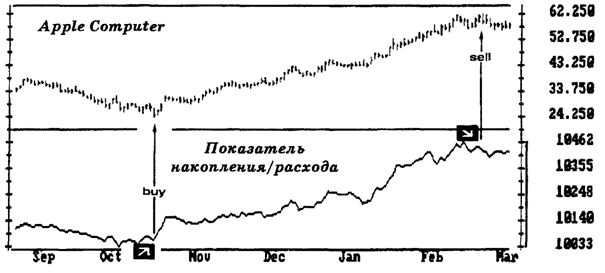

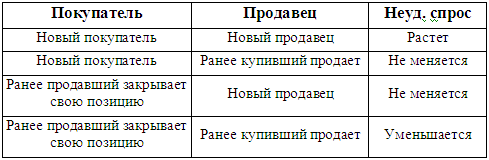

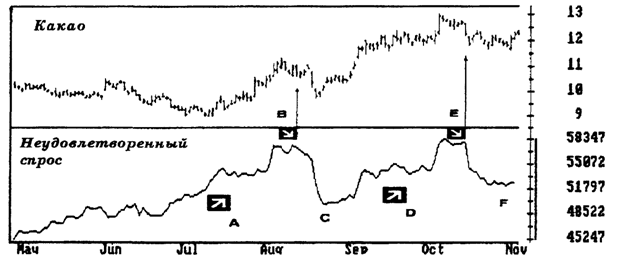

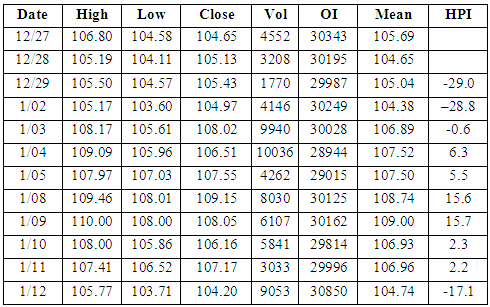

V. ЗАБЫТЫЕ ОСНОВЫ5.1. ОбъемОбъем отражает уровень активности игроков и инвесторов. Каждый элемент объёма отражает действия двух человек: один игрок продаёт акцию, а другой покупает её, либо один продаёт контракт, а другой покупает его. Объем за день равен количеству акций или контрактов, проданных в данный день. Объем обычно изображают в виде гистограммы – ряда столбиков, высота которых отражает ежедневные объёмы (рис. 33). Обычно его рисуют ниже цен. Изменения объёма показывают реакцию «быков» и «медведей» на колебания цен. По изменениям объёма можно догадаться, что более вероятно: изменение или сохранение тренда. Некоторые игроки игнорируют объем. Они считают, что в ценах и так отражается вся возможная информация о рынке. Они говорят: «Вы платите согласно цене, а не объёму». Профессионалы, однако, понимают, что анализ объёма может помочь им понять рынок лучше и играть успешнее. Существует три разных единицы измерения объёма: 1. Фактическое количество проданных акций или контрактов. Например, объем Нью-йоркской фондовой биржи указывается этим способом. Это наиболее объективная единица измерения объёма. 2. Число заключённых сделок. Например, именно так Лондонская фондовая биржа определяет объем. Этот метод менее объективен, поскольку не различает сделку на 100 акций и сделку на 5000 акций. 3. Тиковый объем. Тиковый объем равен суммарному числу случаев изменения цен за данный промежуток времени, например, за 10 минут или за час. Он называется тиковым, потому что в большинстве случаев цена меняется каждый раз на один тик. Большинство бирж фьючерсов в США не сообщают объем за меньшие сроки, чем один день, и игроки в течение дня пользуются тиковым объёмом как оценкой. Объем отражает активность продавцов и покупателей. Если вы сравните объёмы двух рынков, то узнаете, который из них более активный и более ликвидный. Вы будете меньше страдать от ликвидных рынков, чем от мелких рынков с малым объёмом.  Рис. 33. Объем Чтобы интерпретировать данные об объёме, вы должны сопоставить их с изменениями цен: А. Рост объёма во время подъёма предвещает ещё более высокие цены. Покупайте. В. Цены прыгнули при объёме более, чем в два раза превышающем средний. Это знак того, что тренд может измениться. Ужесточите остановки по открытым позициям. С. Цены также высоки, как и в предыдущий раз, но объем значительно меньше. Эта дивергенция «медведей» указывает на вершину. Продавайте и начинайте играть на понижение. D. Цены рухнули при паническом объёме. Такие климактерические минимальные значения обычно достигаются ещё раз. Ужесточите остановки по открытым позициям. Е. Серебро падает в новый минимум, но объем меньше, чем в точке D – это типичное повторное достижение климактерического минимума. Закрывайте позицию и начинайте играть на повышение. F. Новый максимум цен сопровождается увеличением объёма, аналогично точке А. Продолжайте удерживать позицию на повышение. Психология толпыОбъем отражает степень финансовой и эмоциональной вовлеченности участников рынка, а значит и испытываемую ими боль. Сделка начинается с финансового вовлечения двух лиц. Решение продать или купить может быть принято рационально, но у большинства людей продажа или покупка вызывает эмоциональную вовлеченность. Продавцы и покупатели стремятся оказаться правыми. Они молятся, носят талисманы счастья и обращаются к рынку с просьбами. Объем отражает степень эмоциональной вовлеченности игроков. Каждое изменение цен отнимает деньги у проигравших и передаёт их победителям. Когда цены растут, покупатели получают прибыль, а продавцы её теряют. Победители довольны и радостны, а проигравшие сердиты и подавлены. Куда бы ни двинулись цены, половине игроков будет больно. Когда цены растут, «медведям» больно, а когда падают – страдают «быки». Чем выше объем, тем больше боли на рынке. Игроки реагируют на потери так же, как лягушки на горячую воду. Если вы бросите лягушку в кипяток, то от неожиданной боли она тут же выпрыгнет, а если вы поместите её в холодную воду и будете подогревать постепенно, то сможете сварить её живьём. Если резкий бросок цен ударяет по игрокам, они вздрагивают от боли и ликвидируют проигрывающую позицию. Многие неудачники могут быть очень терпеливы, если их потери растут постепенно. Вы можете потерять кучу денег на таком сонном рынке, как рынок кукурузы, где каждый процент изменения цен стоит всего 50 долларов. Если кукуруза движется против вас всего на несколько центов в день, боль очень легко перетерпеть. Вы можете держаться, и эта мелочь сложится в потерю тысяч долларов. Резкие изменения цен заставляют проигравших сокращать потери в панике. Как только неудачники вымываются, рынок готов к тому, чтобы двинуться в обратном направлении. Тренд может долго продолжаться при среднем объёме и закончиться после его резкого повышения. Кто покупает у игрока, стремящегося закрыть убыточную позицию на покупку? Это может быть игрок, который хочет закрыть свою позицию уже с прибылью. Это может быть спекулянт, который хочет войти в игру, поскольку цены слишком занижены; это может быть игрок, пытающийся сыграть на отскоке от дна и он действительно берет минимальную цену или же пополняет ряды неудачников. Кто продаёт игроку, стремящемуся закрыть свою убыточную позицию на продажу? Это может быть удачливый инвестор, который хочет получить прибыль уже сейчас. Это может быть игрок пытающийся поймать максимум цен, поскольку, по его мнению, цены слишком завышены. Он берет позицию проигравшего, пытается вернуть своё и только будущее покажет, прав он или нет. Когда продавшие сдаются в середине подъёма цен, они покупают, чтобы закрыть позицию, и толкают цены ещё выше. Это вовлекает ещё больше продававших и подъем питает сам себя. Когда проигрывающие сдаются во время спада, они продают и толкают цены дальше вниз. Падающие цены привлекают ещё больше ранее державших позицию и спад питает сам себя. Сдающиеся неудачники подталкивают тренд. Если тренд движется при постоянном объёме, то у него хорошие шансы на продолжение. Постоянный объем показывает, что новые неудачники заменяют ушедших с рынка. Тренду нужны свежие неудачники, как строителям пирамид были нужны свежие рабы. Падение объёма показывает, что поток неудачников иссякает и тренд готов к развороту. Это происходит после того, как большинство неудачников поймёт, как они ошибались. Старые неудачники продолжают уходить, а новых уже не так много. Падение объёма показывает, что тренд готов к развороту. Всплеск особо большого объёма также даёт сигнал о близости конца тренда. Это говорит о том, что массы игроков опустошаются. Возможно, вы вспомните, как держали проигрывающую позицию дольше, чем следовало бы и когда боль стала нестерпимой, избавились от неё, а рынок немедленно развернулся и двинулся в вашем направлении, но уже без вас! Это происходит раз за разом потому, что большинство новичков реагирует на стресс одинаково и сдаётся одновременно. Профессионалы не выжидают, если рынок их бьёт. Они быстро закрывают проигрывающие позиции и играют в противоположном направлении или ждут на обочине случая вновь войти в игру. Объем обычно невелик в коридоре цен, поскольку в них мало боли. Люди чувствуют себя в безопасности при малых колебаниях цен. Им кажется, что рынок без тренда продлится вечно. Прорыв обычно сопровождается эффектным ростом объёма, поскольку неудачники бегут к выходу. Прорыв при малом объёме отражает слабую эмоциональную реакцию на новый тренд. Это говорит о вероятном возврате цен в пределы коридора. Рост объёма во время подъёма цен говорит о том, что в процесс вовлекается больше покупателей и ранее открывших позицию на продажу. Покупатели готовы покупать даже тогда, когда нужно платить больше, и продающие с радостью им продают. Рост объёма показывает, что уходящие неудачники полностью заменяются новым урожаем неудачников. Когда во время подъёма цен объем падает, это говорит о том, что «быки» теряют энтузиазм, и что меньше «медведей» ищут спасения. Умные «медведи» давно в стороне, а за ними ушли слабые «медведи», не перенёсшие боли. Падение объёма показывает, что топливо у подъёма кончается и тренд готов изменить направление. Когда объем уменьшается при падении цен, это значит, что «медведи» менее возбуждены и меньше «быков» несётся к выходу. Умные «быки» продали давно, а слабые заканчиваются. Падение объёма показывает, что оставшиеся «быки» лучше переносят боль. Возможно, что их карманы глубже или они купили позже во время спада, или и то, и другое. Падающий объем показывает область, в которой нисходящий тренд готов пойти вверх. Эти рассуждения справедливы и на малом, и на большом временном масштабе. В качестве эмпирического правила можно считать, что если сегодня объем больше, чем вчера, то сегодняшний тренд имеет хорошие шансы продолжиться. Правила игрыТермины «большой объем» и «низкий объем» относительны. То, что низко для IBM, высоко для Apple Computer, а то, что низко для золота, высоко для платины и так далее. Эмпирически, «большой объем» на данном рынке должен быть по крайней мере на 25 процентов выше среднего за последние две недели, а «низкий объем» по меньшей мере на 25 процентов ниже среднего. Ещё об объёме Вы можете использовать МА для определения тренда объёма. Наклон 5-дневного МА от объёма может определить тренд объёма. Вы также можете провести линии тренда объёма и следить за их пересечением (см. главу 3.4). Прорывы в объёме подтверждают прорывы в ценах. Индикаторы, основанные на объёме, дают сигналы точнее по времени, чем только объем. Индекс игрока, индекс Херрика, индекс Силы и прочие включают данные об объёме (см. главы 6 и 8). 5.2. Индикаторы на основе объёмаИгроки могут использовать несколько технических индикаторов чтобы лучше проанализировать объем. Некоторые игроки используют 5-дневное экспоненциальное МА от объёма. Его наклон определяет тренд объёма (см. 4.2 и 5.1). Другие используют балансовый объем и показатель накопления/распределения. Балансовый объемБалансовый объем (OBV) создан Джозефом Гранвилом и описан в его книге «Новая стратегия на рынке акций». Гранвил использовал OBV как основной индикатор на рынке ценных бумаг, а другие аналитики применили его на рынке фьючерсов. OBV – это скользящая сумма объёмов. Каждый день он увеличивается или падает в зависимости от того, оказалась ли цена закрытия выше или ниже, чем в предыдущий день. Если рынок закрывается выше, значит «быки» выиграли этот день и объем прибавляется к OBV. Если рынок закрывается ниже, значит день выиграли «медведи» и объем вычитается из OBV. Если цена не меняется, то и OBV не меняется. Балансовый объем часто падает или растёт раньше цен. Он служит как ведущий индикатор. Как сформулировал Гранвил, «Объем – это тот пар, от которого едет паровозик». Психология толпыЦены отражают консенсус по поводу стоимости, а объем – уровень эмоций участников рынка. Он отражает степень финансовой и эмоциональной вовлеченности, атак же боль, испытываемую неудачниками (см. главу 5.1). OBV – это скользящая сумма объёмов. Он отслеживает изменение уровня вовлеченности участников рынка и силу их боли. Новый пик OBV показывает, что «быки» сильны, «медведи» мучаются и цены, вероятно, будут расти. Новый минимум OBV показывает, что «медведи» сильны, «быки» страдают и цены, вероятно, упадут. Когда движение OBV не совпадает с движением цен, это показывает, что эмоции масс расходятся с их консенсусом. Толпа с большей вероятностью пойдёт за своим сердцем, а не за своим разумом. Вот почему изменения объёма часто предшествуют изменению цен. Сигналы игрокуФигуры, образованные максимумами и минимумами OBV более важны, чем абсолютные значения этого индикатора. Абсолютные значения зависят от того, когда вы начнёте вычислять балансовый объем. Когда OBV поднимается и падает вместе с ценами, тренд подтверждается. Если цены установили новый максимум и OBV тоже установил новый максимум, то рост цен, вероятно, продолжится. Если цены дали новый минимум и OBV тоже дал новый минимум, то спад, вероятно, продолжится. Безопаснее играть в направлении тренда, подтверждаемого OBV (рис. 34).  Рис. 34. Балансовый объем Пока OBV идёт в ногу с ценами, он подтверждает тренд. Восходящий тренд OBV подтверждает рост акции. Её конец в марте даёт сигнал к продаже. Около вершины есть два сигнала к началу игры на понижение. Первый, в начале апреля, даётся дивергенцией «медведей» между OBV и ценами. Через две недели OBV преодолевает свой уровень поддержки, давая ещё один сигнал продавать. Нисходящая линия тренда OBV подтверждает падение акций AppleComputer, продолжайте игру. Прорыв вверх в июле даёт сигнал закрытия позиции и игры на повышение. Ещё о OBV Одной из причин успеха Гранвила в его звёздный час (см. главу 1.3) было то, что он объединил OBV с двумя другими индикаторами: индикатором чистого тренда и индикатором климакса. Гранвил вычислял OBV для каждой акции из набора индекса Доу-Джонса и оценивал ход OBV как поднимающийся, нейтральный или падающий. Он называл это чистым трендом акции, которая могла иметь значения +1, 0 и -1. Индикатор климакса представлял собой сумму чистого тренда всех 30 акций индекса Доу-Джонса. Когда рынок ценных бумаг рос и индикатор климакса достигал нового максимума, это подтверждало силу и давало сигнал к покупке. Если рынок рос, но индекс климакса давал меньший максимум, это был сигнал к продаже. Вы можете считать индекс Доу-Джонса группой из 30 лошадей, тянущих повозку рынка. Индикатор климакса показывает, сколько лошадей тянет вперёд, назад или стоит на месте. Если 24 из 30 лошадей тянут вперёд, 1 назад и 5 отдыхают, то вероятно, что повозка двинется впред. Если вперёд тянут 9 лошадей, 7 лошадей тянут назад, а 14 отдыхают, то повозка готова скатиться с холма. OBV, индикатор чистого тренда и индикатор климакса можно легко запрограммировать на компьютере. Их лучше применить к базе данных, содержащей все акции индекса S&P 500. Это может дать хорошие сигналы для игры на фьючерсах или опционах S&P 500. Показатель накопления/распределенияЭтот индикатор создан Л. Вильямсом и описан в книге, изданной в 1972 году, «Как я сделал миллион долларов». Он был разработан как основной индикатор для акций, но некоторые аналитики применили его и к фьючерсам. Уникальность показателя накопления/распределения (A/D) в том, что он связывает цены открытия и закрытия с объёмом. Если цена закрытия выше цены открытия, то день выиграли «быки» и A/D положителен. Если цена закрытия ниже цены открытия, то выиграли «медведи» и A/D отрицателен. Если цена закрытия равна цене открытия, то победителя нет и A/D равен 0. Итоговая сумма A/D за каждый день и даёт интегральный индикатор накопления/расхода. A/D награждает «быков» и «медведей» только частью дневного объёма. Эта часть зависит от интервала цен за день и от расстояния от цены открытия до цены закрытия. Чем больше расстояние между ценами открытия и закрытия по отношению к дневному интервалу цен, тем больше изменение накопления/расхода.  Например, если максимальная цена отличается от минимальной на 5 пунктов, а расстояние между ценой закрытия и ценой открытия 2 пункта, то только 2/5 объёма дня приписывается лагерю победителей. Структура максимумов и минимумов A/D важнее абсолютных значений, зависящих от момента начала вычислений. Когда рынок растёт, большинство людей концентрируются на новых максимумах. Но если цены при открытии оказываются выше, чем при закрытии, то A/D, отслеживающий их взаимное положение, начинает падать. Он предупреждает, что восходящий тренд слабее, чем кажется. Когда A/D поднимается вверх, а цены идут вниз, это говорит о том, что «быки» набирают силу. Поведение толпыЦены открытия и закрытия наиболее важны из всех цен дня. Цена открытия аккумулирует всё, что накопилось за то время, пока торги были закрыты. Цена открытия обычно устанавливается любителями, которые прочитали газеты вечером и решили сыграть утром. Профессионалы активны целый день. Они часто играют против любителей. В ходе дня волны покупок и продаж любителями и неповоротливыми организациями постепенно затухают. Перед закрытием на рынке обычно доминируют профессионалы. Цены закрытия особенно важны, поскольку от них зависит оценка состояния счета. A/D отслеживает исход дневной битвы между любителями и профессионалами. Он поднимается, когда цена при закрытии выше, чем при открытии, то есть тогда, когда профессионалы ближе к «быкам», чем любители. Он опускается, когда цена при закрытии ниже, чем при открытии, то есть когда профессионалы ближе к «медведям», чем любители. Выгодно ставить на профессионалов против любителей. Правила игрыКогда рынок открывается низко и закрывается высоко, он движется от слабости к силе. В этом случае A/D поднимается и показывает, что рыночные профессионалы ближе к «быкам», чем любители. Это значит, что на следующий день рынок с большей вероятностью пойдёт вверх. Когда A/D падает, это означает, что профессионалы ближе к «медведям», чем любители. Когда рынок движется от силы к слабости, более вероятно, что на следующий день цены упадут до нового минимума.  Рис. 35. Показатель накопления/расхода Показатель накопления/расхода даёт самые сильные сигналы при дивергенции с ценами. Дивергенция «быков» даёт сигнал к покупке во время дна в октябре. Через четыре месяца и на 30 долларов выше дивергенция «медведей» даёт сигнал к продаже. Извлеките прибыль и играйте на понижение. Лучшие сигналы поступают при расхождении между A/D и ценами. Ещё о показателе накопления/распределения Когда вы решаетесь покупать или продавать на основании дивергенции показателя A/D, помните, что даже профессионалы могут ошибаться на рынке. Устанавливайте остановки и предохраняйте себя следуя Правилу собаки Баскервилей (см. главу 3.6). Аккумулятор объёма, разработанный Марком Чайкиным, очень похож на A/D. Он использует среднюю цену дня вместо цены открытия. Он особенно ценен для тех аналитиков, у кого нет доступа к ценам открытия. Его сигналы и правила использования похожи на таковые для накопления/расхода. Между A/D и японскими диаграммами свечей есть важные параллели. В обоих случаях внимание сосредоточено на разнице между ценой открытия и закрытия. A/D идёт дальше диаграмм свечей, принимая во внимание объем. 5.3. Неудовлетворённый спросНеудовлетворённый спрос – это общее число контрактов, открытых покупателями или продавцами на данном рынке на данный день. Он показывает общее количество существующих контрактов. Он равен общему числу или открытых позиций на покупку, или открытых позиций на продажу. Акции обращаются на бирже до тех пор, пока фирма существует как единое целое. Игроки с фьючерсами и опционами, напротив, имеют дело с контрактами на будущую поставку, истекающими в определённый момент. Покупатель фьючерса или опциона, который хочет принять поставку, и продавец, который хочет осуществить поставку, должны ждать до первого обозначенного дня. Существование этого срока обеспечивает равенство удерживаемых и проданных контрактов. Конечно, только меньшая часть игроков с фьючерсами и опционами действительно хотят получить или осуществить поставку. Большинство заблаговременно закрывают свою позицию.  Неудовлетворённый спрос растёт или уменьшается в зависимости от того, приходят ли на рынок новые игроки или же с него уходят старые. Он растёт только тогда, когда на рынок выходят новый продавец и новый покупатель. Их сделка создаёт новый контракт. Например, если неудовлетворённый спрос в апрельском золоте равен 8500 контрактам, значит 8500 контрактов удерживаются «быками» и по 8500 контрактам продававшими выданы обязательства на момент закрытия в данный день. Если неудовлетворённый спрос поднялся до 100, значит в итоге было продано и куплено 100 новых контрактов. Неудовлетворённый спрос уменьшается, когда игрок, удерживавший позицию, встречается с кем-то, кто её распродавал. Когда они заключают сделку, один контракт исчезает и неудовлетворённый спрос уменьшается. Когда новый «бык» покупает контракт у старого «быка», который избавляется от своей позиции, неудовлетворённый спрос не меняется. Неудовлетворённый спрос не меняется, когда новый «медведь» продаёт старому «медведю», восстанавливающему ранее проданное. Большинство бирж фьючерсов и опционов публикуют данные по открытому опциону на один день позже цен. На некоторых биржах есть телефоны, по которым можно узнать приблизительные данные о неудовлетворённом спросе. Аналитики обычно отображают неудовлетворённый спрос как единую линию под линиями цен (рис. 36). Некоторые службы подготовки графиков рисуют ещё и средний неудовлетворённый спрос за последние несколько лет. Неудовлетворённый спрос даёт важные сигналы, когда он отклоняется от своей сезонной нормы. Неудовлетворённый спрос меняется в течение года на многих рынках из-за значительного перемещения коммерческих интересов в ходе производственного цикла. Неудовлетворённый спрос на рынке валютных фьючерсов обычно падает четыре раза в год во время перезаключения контрактов. Если во время перезаключения неудовлетворённый спрос не падает, это говорит о сильной приверженности игроков к существующему тренду, который, видимо, наберёт силу. Психология толпыДля создания фьючерса или опциона нужен один «бык» и один «медведь». «Бык» покупает контракт, если уверен, что цены будут выше. «Медведь» продаёт контракт, если уверен, что цены будут ниже. Когда они заключают сделку, открытый интерес увеличивается на один контракт. Одна сделка между «быками» и «медведем» вряд ли повлияет на рынок. Но когда сделки заключают тысячи игроков, то они ускоряют или обращают вспять рыночные тренды. Неудовлетворённый спрос отражает интенсивность конфликта между «быками» и «медведями». Он показывает готовность купивших удерживать позицию и готовность продавших ждать прибыли. Когда «быки» и «медведи» не верят, что рынок двинется в их сторону, они закрывают свои позиции и неудовлетворённый спрос уменьшается. В каждой сделке участвуют два человека. Один из них страдает при изменении цен. Если цена растёт, страдает «медведь». Если цена падает, страдает «бык». Пока проигравшие продолжают надеяться, они держатся и неудовлетворённый спрос не меняется. Рост неудовлетворённого спроса означает, что толпа уверенных «быков» встретилась с толпой равно уверенных «медведей». Он показывает на нарастание несогласия между лагерями. Одна из групп обязательно проиграет, но, пока проигрывающие продолжают надеяться, тренд сохраняется. Эти идеи очень ясно изложены в книге Л. Ди Белвела «Графики динамики цен сырьевого рынка». «Быки» и «медведи» продолжают добавлять к своим позициям до тех пор, пока они сильно расходятся во мнении по поводу будущих цен. Для поддержания тренда необходимы уверенность и расхождение во мнениях. Растущий неудовлетворённый спрос показывает, что запас неудачников пополняется и текущий тренд должен продолжаться. Если неудовлетворённый спрос растёт во время восходящего тренда, значит удерживающие позицию покупают, а «медведи» продают, считая, что цены слишком высоки. Последние, видимо, будут искать спасения, когда на них надавит рост цен, и их покупки поднимут цены ещё выше. Если неудовлетворённый спрос растёт во время падения цен, значит продавцы агрессивно продают, а искатели минимума покупают. Эти охотники за удачей, вероятно, быстро сдадутся при дальнейшем падении цен и их продажи толкнут цены ещё ниже. Рост неудовлетворённого спроса открывает зелёный свет перед существующим трендом.  Рис. 36. Неудовлетворённый спрос Неудовлетворённый спрос (01) отражает суммарное количество позиций, с которыми играют на повышение или на понижение на любом рынке ценных бумаг или опционов. Неудовлетворённый спрос зависит от напряжённости конфликта между «быками» и «медведями». Рост 01 показывает, что конфликт между «быками» и «медведями» разгорается и подтверждает существующий тренд. Рост 01 во время подъёма показывает, что к открытым позициям можно безопасно добавить (А и D). Слабое изменение неудовлетворённого спроса показывает, что на рынок приходит меньше неудачников, что сильный тренд близится к концу и что пора извлекать прибыль или ужесточить остановки (В и Е). Падение неудовлетворённого спроса показывает, что неудачники уходят с рынка расплачиваясь с победителями и тренд у своего конца. Огонь не может гореть, если топливо кончилось и резкое падение неудовлетворённого спроса во время тренда указывает на близость разворота (С и F). На правом краю графика цены на какао стабилизировались после падения в октябре и неудовлетворённый спрос постоянен. Это значит, что спад в октябре вымел слабых «быков» и рост, вероятно, продолжится. Время играть на повышение с предохранительной остановкой ниже недавних минимумов. Если «бык» хочет купить в уверенности, что цены вырастут, а «медведь» боится продавать, то купить можно только у другого «быка», который сам покупал раньше и теперь хочет выйти из игры. Такая сделка не создаёт нового контракта и открытый интерес остаётся без изменения. Когда во время подъёма цен неудовлетворённый спрос не растёт, это говорит о прекращении роста запаса неудачников. Когда «медведь» хочет продать в уверенности, что цены ещё опустятся, а «бык» боится покупать у него, такой «медведь» может продать только другому «медведю», который сам продал раньше, а теперь хочет вернуть своё и уйти из игры с прибылью. Эта сделка не создаёт нового контракта, и неудовлетворённый спрос не меняется. Когда неудовлетворённый спрос остаётся постоянным во время падения цен, это указывает, что число искателей минимума не увеличивается. Когда неудовлетворённый спрос остаётся постоянным – зажигается жёлтый свет, показывающий, что тренд стареет и наибольшие достижения, вероятно, уже в прошлом. Падение неудовлетворённого спроса означает, что проигравшие вымываются, а победители извлекают прибыль. Когда расхождение во взглядах между ними ослабевает, тренд созрел для обращения вспять. Неудовлетворённый спрос падает, когда неудачники перестают надеяться и уходят с рынка без притока новых неудачников. Когда «бык» решает продать свою удерживаемую позицию и «медведь» решает вернуть проданное, они могут заключить сделку друг с другом. Когда они это сделают, один контракт исчезнет и неудовлетворённый спрос уменьшится на один контракт. Падение неудовлетворённого спроса означает, что победители получают деньги, а проигравшие теряют надежду. Это зажигает красный свет, указывающий на окончание тренда. Правила игрыИзменение неудовлетворённого спроса на 10 процентов заслуживает серьёзного внимания, а изменение на 25 процентов даёт важный сигнал. Смысл роста, падения или постоянства неудовлетворённого спроса зависит от того, растут ли цены, падают или остаются постоянными. Ещё об неудовлетворённый спросе Чем выше неудовлетворённый спрос, тем активнее рынок и тем меньше будет разница цен, когда вы будете работать с позицией. Игроки на коротких временных интервалах должны сосредоточиться на рынках с наибольшим неудовлетворённым спросом. На рынке фьючерсов выгодно играть на контрактах тех месяцев поставки, где неудовлетворённый спрос наибольший. Отслеживая данные о приверженности игроков, можно выяснить, кто по преимуществу выполняет покупку и продажу: крупные или мелкие спекулянты, либо финансовые воротилы (см. главу 7). Очень мало технических индикаторов используют неудовлетворённый спрос. Наболее известен среди них индекс выплат Херрика. 5.4. Индекс выплат ХеррикаИндекс выплат Херрика (HPI) был предложен Джоном Херриком, техническим рыночным аналитиком из Калифорнии. Он рассказывал о нём в частном порядке, но индекс стал популярен после того, как его включили в пакет CompuTrac в начале 1980-х годов. Индекс Херрика помогает отслеживать накопление и распределение. Большинство индикаторов учитывают цены, некоторые ещё и объем, а индекс Херрика учитывает цены, объем и неудовлетворённый спрос. HPI подтверждает сильные тренды и помогает определить, когда они двинутся вспять. Как построить HPIИндекс Херрика можно построить по разным дневным данным. Вы можете выбрать единственный контракт с его ценой, объёмом и неудовлетворённым спросом. Более практично собрать объем и неудовлетворённый спрос всех контрактов и сопоставить с ценами наиболее активного месяца поставки. HPI использует дневные цены открытия и закрытия, объем и открытый интерес. Прежде, чем будут получаться осмысленные результаты, нужно обработать данные по крайней мере за три месяца. Его сложная формула делает использование компьютера почти обязательным (рис. 37). HPI = Кв + (К – Кв), где Кв – вчерашний HPI, К = [(М-Мв)*С*V*(1±{I*2/G}], М – средняя цена, (Максимум + Минимум)/2, Мв – вчерашняя средняя цена, С – величина изменения на 1 процент (или одно и тоже постоянное значение для всех контрактов, V – объем, I – абсолютное значение разности между сегодняшним и вчерашним неудовлетворённым спросом, G – сегодняшний или вчерашний неудовлетворённый спрос, смотря по тому, какой больше. Знак «+» или «-» в скобках определяется так: если М › Мв, то знак «+», а если М ‹ Мв, то знак «-». Игрок может применять HPI только к дневным данным, но не к недельным или данным внутри дня. Нет такого понятия, как недельный неудовлетворённый спрос. Недельный объем можно определить, сложив объёмы за пять дней, но неудовлетворённый спрос складывать нельзя. Психология толпыИндекс Херрика измеряет средние цены, а не цены закрытия. Средние цены представляют средний за день консенсус. Объем представляет собой степень финансовой вовлеченности на данном рынке. Когда объем растёт, абсолютное значение HPI тоже растёт. Дневное изменение неудовлетворённого спроса показывает приток и отток капитала. Рост неудовлетворённого спроса на руку «быкам» при росте цен и «медведям» при их падении. Падающий неудовлетворённый спрос на руку «медведям» при росте цен и «быкам» при их падении. Постоянный неудовлетворённый спрос в основном нейтрален. Правила игрыИндекс Херрика даёт игроку несколько сигналов, приводимых в порядке убывания важности: дивергенция между HPI и ценами дают самые лучшие возможности сыграть (рис. 38), когда HPI пересекает свою линию тренда, это даёт раннее предупреждение о том, что тренд скоро закончится. Когда HPI переходит через среднюю линию, это подтверждает новый ценовой тренд.

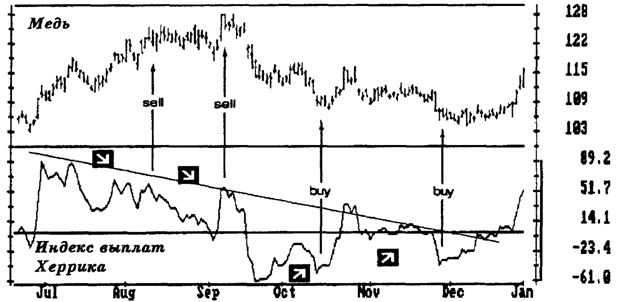

Важные дивергенции формируются на протяжении нескольких недель. Дивергенция, которой понадобилось два месяца, чтобы сформироваться, важнее той, у которой между максимумами или минимумами прошло две недели. Обратите внимание на разницу в высоте двух минимумов или максимумов. Если первый отстоит далеко от средней линии, а второй близок к ней, то это, вероятно, приведёт к большему движению рынка. Медь  Рис. 37. Расчёт индекса выплат Херрика HPI отражает изменения цен, объёма и неудовлетворённого спроса. Он основан на средних ценах, а не на ценах закрытия, т. е. на среднем консенсусе за день. Сложность HPI делает использование компьютера почти обязательным. Дивергенция «быков» и «медведей» в HPI часто далеко опережают события. Если вы определили потенциальную точку поворота по дивергенции НРТ, обратитесь к краткосрочным осцилляторам для уточнения времени. Если дивергенция не подействовала и включилась ваша остановка, внимательно смотрите, не формируется ли тройная дивергенция «быков» или «медведей», ещё более сильный сигнал. Тройная дивергенция «быков» образуется тремя углубляющимися минимумами цен и тремя повышающимися минимумами HPI. Тройная дивергенция «медведей» состоит из трёх растущих максимумов цен и трёх падающих максимумов HPI. Они возникают во время самых основных поворотов рынка.

Рис. 38. Индекс выплат Херрика HPI отслеживает поступление денег на рынок и их отток измеряя изменения цен, объёма и открытого интереса. HPI даёт лучшие сигналы тогда, когда его динамика расходится с движением цен. HPI указал на вершины рынка в августе и сентябре тем, что дал менее высокие пики при подъёмах цен к новым максимумам. HPI предсказал дно в октябре и ноябре, прекратив падать, и остановившись в менее глубоких минимумах при падении цен на медь к новым минимальным значениям. Дивергенция «быков» в ноябре сопровождалось пересечением линии нисходящего тренда HPI и его подъёмом над средней линией. Это давало особенно сильный сигнал покупать медь. Самые лучшие сигналы возникают медленно и дают игроку массу времени для того, чтобы пристроиться к новому тренду.

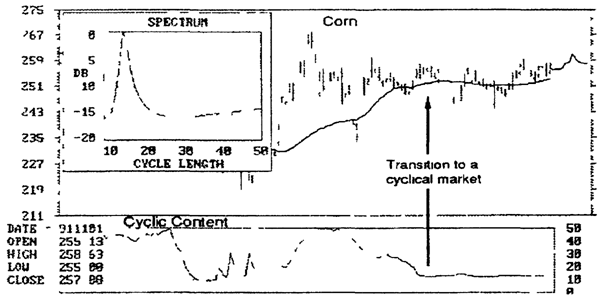

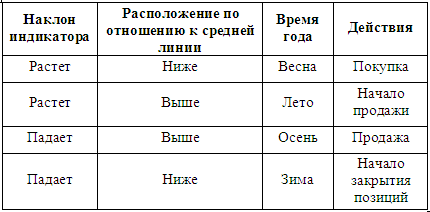

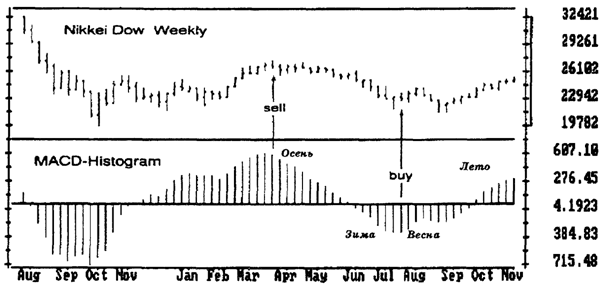

5.5. ВремяБольшинство людей живут так, как будто собираются жить вечно: без анализа прошлого, без серьёзного планирования будущего и с минимальным извлечением уроков из прошлых ошибок. Фрейд показал, что наше подсознание не владеет понятием времени. Наши глубинные желания в основном не меняются на протяжении всей жизни. Когда люди оказываются в толпе, их поведение делается ещё более примитивным и импульсивным, чем когда они в одиночестве. Толпа не обращает внимания на ход времени, хотя и испытывает на себе его последствия. Отдельные личности подчиняются календарю и часам, а толпа игнорирует время. Толпа действует под влиянием своих чувств так, как если бы в их распоряжении было всё время Вселенной. Большинство игроков сосредотачиваются на изменениях цен и не уделяют внимания времени. Это ещё один признак подавления массовым сознанием. Понимание времени является признаком цивилизованности. Рассуждающий человек помнит о времени, а действующий импульсивно – нет. Аналитик, уделяющий внимание времени, имеет доступ к измерению, скрытому от рыночной толпы. ЦиклыДолгосрочные циклы цен являются реальностью экономической жизни. Например, рынок ценных бумаг в США тяготеет к четырёхлетнему циклу. Это так потому, что правящая партия толкает экономику к инфляции перед президентскими выборами каждые четыре года. Партия, победившая на выборах, оказывает дефляционное воздействие на экономику, когда избиратели не могут немедленно отомстить ей. Накачка ликвидности в экономику поднимает рынок ценных бумаг, а удаление ликвидности опускает его. Вот почему последние два года перед выборами обычно достаются «быкам», а первые 12 или 18 месяцев после них – «медведям». Основные циклы на рынке сельхозпродуктов вызваны фундаментальными особенностями производства, накладывающимися на психологию производителей. Например, когда цены на мясо растут, фермеры выкармливают больше животных. Когда мясо этих животные поступает на рынок, цены падают, и фермеры забивают скот. Когда запас кончается, дефицит поднимает цены, фермеры принимаются за работу и цикл повторяется. Этот цикл короче по свинине, чем по говядине, поскольку свиньи растут быстрее коров. Долговременные циклы могут помочь игроку определить основные приливы и отливы. Однако, большинство игроков загоняют себя в угол, пытаясь использовать короткие циклы для точного определения моментов поворота краткосрочных трендов. Часто кажется, что подъёмы и спады цен на графике упорядочены. Игроки берут карандаш и линейку, меряют расстояние между соседними пиками и откладывают его в будущее, предсказывая будущие максимумы. Они могут и измерить расстояние между соседними минимумами, чтобы предсказать будущие спады. Циклы питают хлебом с маслом нескольких экспертов, продающих услуги по предсказанию будущих максимумов и минимумов. Редко кто из них понимает, что кажущийся цикл на графике в действительности – только игра воображения. Если вы проанализируете данные по ценам математически корректной программой, такой, как MESA (Спектральный анализ максимальной энтропии) Джона Эхлера, то увидите, что 80 процентов того, что кажется циклами, в действительности просто рыночный шум. Человеческий ум стремится распознать порядок в хаосе, и для большинства людей иллюзия порядка лучше, чем его отсутствие. Если вы посмотрите с воздуха на любую реку, то кажется, что в её колебании вправо и влево присутствует цикл. Каждая река течёт зигзагами, поскольку в середине вода движется быстрее, чем у берегов, создавая турбулентность, заставляющую реку поворачивать. Поиск циклов с карандашом и линейкой напоминает поиск воды с буром. Прибыль от случайной удачи поглощается многими неудачными попытками из-за низкого качества метода. Если вы хотите серьёзно заняться циклами, то вам нужен метод для их обнаружения, такой, как MESA или анализ Фурье. Анализ Фурье позволяет выделить циклы из очень длинного ряда данных. У MESA другая задача: найти признаки упорядоченного циклического поведения на ограниченном интервале времени (рис. 39). В отличии от других пакетов, которые дают игроку непрерывный поток сигналов, MESA показывает, что 80 процентов времени надёжных циклов на рынке нет. Её цель состоит в обнаружении цикла, появляющегося из рыночного шума, и в предупреждении, что цикл начинает затухать. Времена года как индикаторыФермер пашет весной, собирает урожай в конце лета и осенью готовится к зиме. Есть время сеять и время жать, время ставить на потепление и время готовиться к холодам. Принцип времён года можно применить к финансовому рынку. Игрок может поступать как фермер. Он может покупать весной, продавать летом, распродавать осенью, восстанавливать позицию зимой. Мартин Принг разработал модель времён года для цен, но его подход работает с техническими индикаторами ещё лучше. Времена года индикаторов показывают, в каком месте рыночного цикла вы находитесь. Этот простой принцип помогает покупать по низкой цене и продавать по высокой. Он подсказывает, когда сигнал от индикатора будет сильным, а когда слабым. Он помогает вам держаться в стороне от рыночной толпы.  Рис. 39. Циклы цен: спектральный анализ максимальной энтропии (MESA) MESA(метод и прикладная программа) показывает, что циклы подвержены сдвигу и исчезновению. Узкое окно снизу графика показывает долю цикличности. Когда линия в нём у верхнего края, это говорит о хаотичности рынка, а когда она опускается к нижнему краю, то рынок цикличен. Вертикальная стрелка показывает на переход от хаотического к циклическому рынку. Квадратное окно вверху слева показывает спектр на любую дату, выбранную аналитиком. В данный момент оно показывает, что над шумом начинает появляться 13-дневный цикл. Ломанная линия на правом углу графика показывает проекцию существующего цикла на несколько дней в будущее. Время года для любого индикатора может быть определено двумя факторами – его наклоном и его положением над средней линией. Например, мы можем применить принцип времён года к MACD гистограмме (см главу 4.3) Мы определим наклон MACD гистограммы как соотношение между двумя соседними столбиками. Когда MACD-гистограмма растёт ниже средней линии, это весна; когда она растёт выше средней линии, это лето; когда она падает выше средней линии, это осень; когда она падает ниже средней линии, наступает зима. Весна – лучшее время закупать, а осень – лучшее время для продажи (рис. 40).  Когда MACD-гистограмма ниже средней линии, но идёт вверх, на рынке весна. Погода холодная, но становится теплее. Большинство игроков ожидают возвращения зимы и боятся покупать. Психологически, покупать трудно, поскольку воспоминания о нисходящем тренде ещё свежи. На самом деле, весна – лучшее время для покупки, дающее наибольшую потенциальную прибыль. Риск невелик, поскольку предохранительную остановку можно поместить немного ниже рынка. Когда MACD-гистограмма поднимается выше средней линии, на рынке лето и большинство игроков обнаружили восходящий тренд. Психологически очень легко покупать летом, поскольку у «быка» хорошая компания. На самом деле, летом потенциальная прибыль меньше, чем весной, а риск больше, поскольку предохранительную остановку придётся поместить дальше от рынка. Когда MACD-гистограмма выше средней линии, но идёт вниз, на рынке осень. Редко кто из игроков понимает разницу, и большинство продолжает покупать, ожидая, что лето вернётся. Психологически, продавать осенью трудно, поскольку вам нужно выйти из толпы, которая по прежнему на стороне «быков». На самом деле, осень – лучшее время для продажи. Потенциальная прибыль высока, а риск можно уменьшить, поместив остановку выше недавнего максимума рынка или используя опционы. Когда MACD-гистограмма идёт вниз под средней линией, на рынке зима. К этому времени большинство игроков распознали нисходящий тренд. Психологически, продавать зимой легко, присоединяясь к остальным ревущим «медведям». На самом деле соотношение между прибылью и риском быстро изменяется не в пользу «медведей». Потенциальная прибыль становится меньше, а риск больше, поскольку остановки приходится помещать дальше от цен.  Рис. 40. Времена года индикаторов Хотя этот пример и посвящён недельной MACD-гистограмме, понятие о временах года можно применить почти к любому индикатору. Оно поможет вам играть в согласии с движением рынка. Осень: индикатор над средней линией и падает. Это лучшее время начинать игру на понижение. Зима: индикатор падает, находясь ниже средней линии. Используйте слабость рынка для получения прибыли по открытым позициям. Весна: индикатор поворачивает вверх под средней линией. Это лучшее время начала игры на повышение. Обратите внимание на «заморозок» весной, когда цены достигли нового минимума и MACD-гистограмма временно двинулась вниз. Не играйте на понижение, когда MACD-гистограмма двигается вниз, находясь ниже средней линии. Расхождение «быков» при ценах, упавших в новый минимум и менее сильном спаде индикатора даёт сильный сигнал к покупке. Лето: индикатор над средней линией и растёт. Когда лето станет жарким, используйте силу рынка для получения прибыли по открытым позициям на продажу. Если фермер должен следить за капризами погоды, то игрок должен уделять внимание капризам рынка. На ферме осень может быть прервана бабьим летом, а на рынке осенью может случиться сильный подъем цен. Неожиданный заморозок может погубить посевы весной, и рынок может упасть в начале периода «быков». Игрок должен быть рассудительным и использовать несколько методик и индикаторов, чтобы не попасть впросак (см. главу 9.1). Идея времён года для индикаторов обращает внимание игрока на ход времени на рынке. Она позволяет вам планировать предстоящий сезон, а не дёргаться в ответ на действия других людей. ОткатыМногие игроки следят за откатами цен. Например, если рынок поднимается на 120 пунктов и откатывается назад, игроки пытаются добавить к открытой позиции, когда откат достигнет 50 процентов от предыдущего движения и цена будет на 60 пунктов ниже вершины. Многие игроки в зале ждут, что тренд изменится, когда откат достигает 61,8 процента от предыдущего значения. Эта цифра основана на ряде Фибоначчи. Эта идея измерять откаты может применяться и ко времени. Стоит померить, как долго длился каждый подъем и откат. Например, подъёмы на рынке «быков» часто прерываются спадами, которые длятся примерно в половину меньше, чем предыдущий подъем. Если вы заметите, что подъёмы обычно длятся 8 дней, а спады 5 дней, то это знание подтолкнёт вас к поиску возможности покупать на 4 день спада. Множитель пятьАналитики часто смущаются, когда по графикам разных временных масштабов видят, что рынок одновременно идёт в разных направлениях. Тренд на дневном графике может быть восходящим, а на недельном – нисходящим, и наоборот. За каким трендом следовать? Выбор может быть ещё сложнее, если вы смотрите на графики внутри дня. Большинство игроков выбирают один временной масштаб и закрывают глаза на остальные, пока неожиданный удар из «чужого» масштаба не поразит их. Множитель 5 соединяет все масштабы. Если вы начнёте с месячных графиков и перейдёте к недельным, то заметите, что в месяце 4,5 недели. При переходе к дневным графикам выяснится, что в неделе 5 дней торгов. По мере уменьшения масштаба, вы обратитесь к часовым графикам, и действительно, за день торги идут 5-6 часов. Игроки в течение дня могут пойти дальше, к 10-минутным и к 2 минутным графикам, тоже связанным множителем 5. Чтобы правильно анализировать рынок, его нужно анализировать по крайней мере в двух временных масштабах, которые должны быть связаны множителем 5. Когда вы анализируете рынок в двух масштабах, более короткий должен быть в 5 раз короче более длинного. Если вы хотите анализировать дневные графики, посмотрите сначала на недельные, а если вы хотите играть в течение дня по 10-минутным графикам, то вам нужно анализировать и часовые графики. Это один из основных принципов Системы Трёх Экранов (см. главу 9.1). |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Другие сайты | Наверх |

||||

|

|

||||