|

||||

|

|

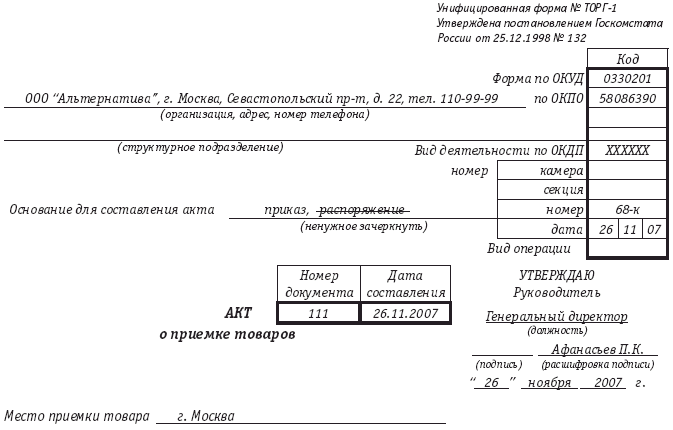

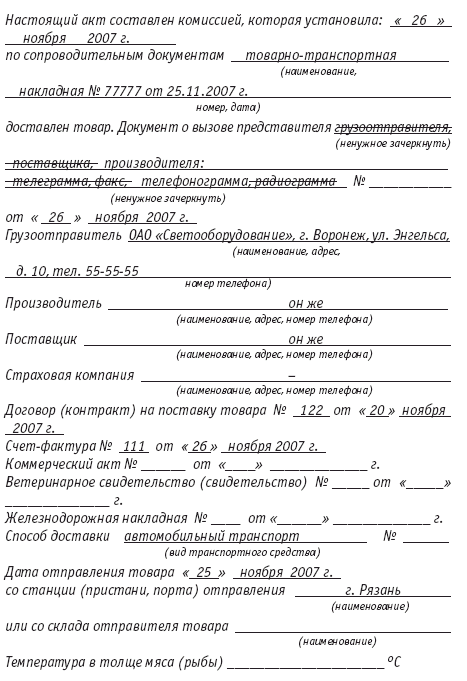

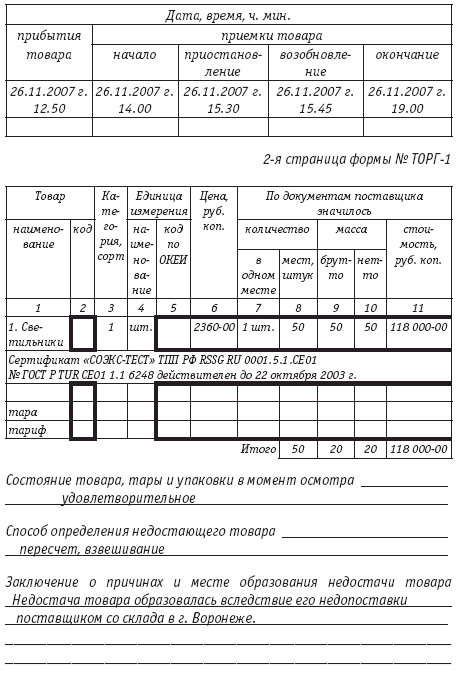

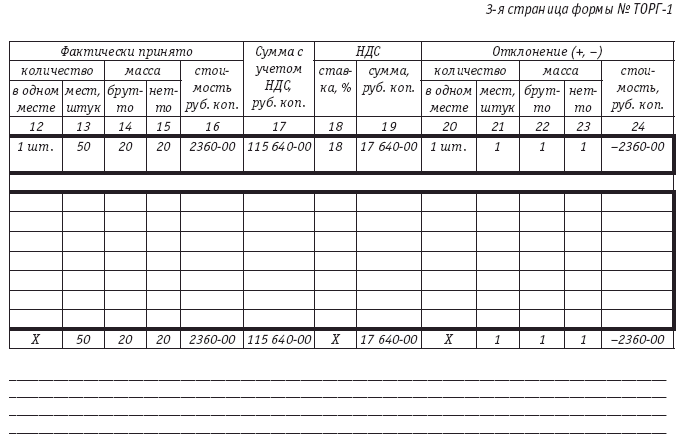

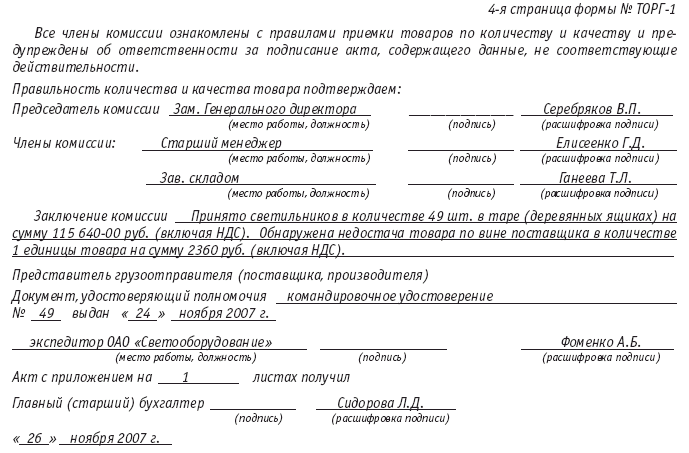

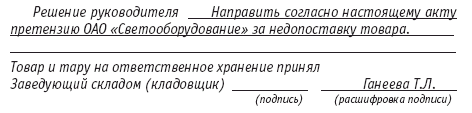

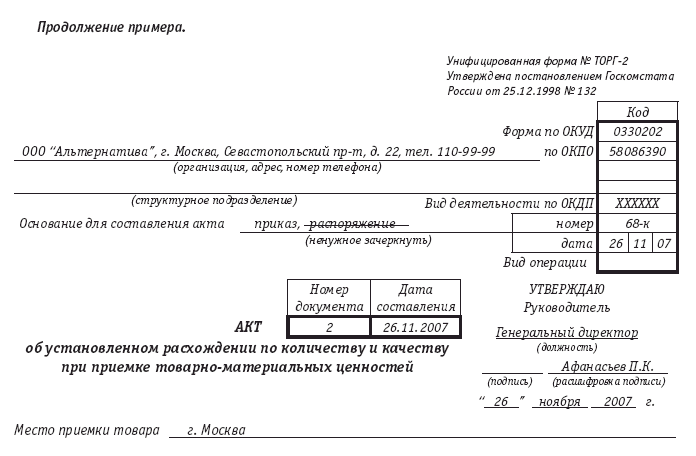

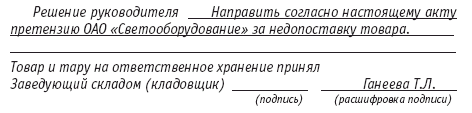

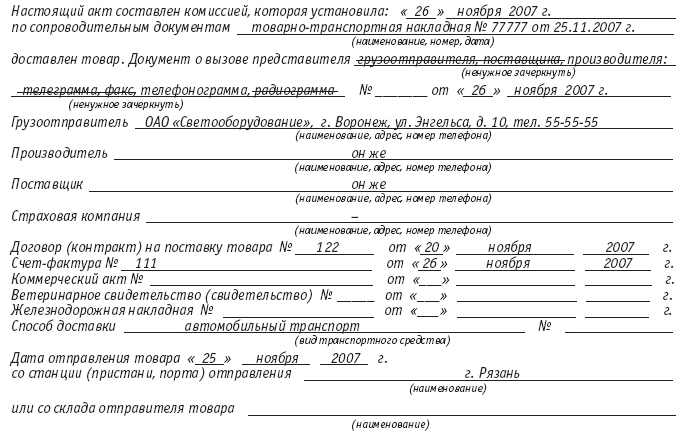

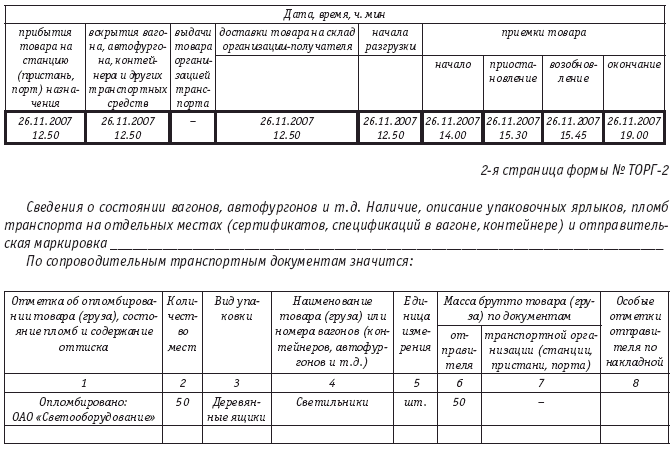

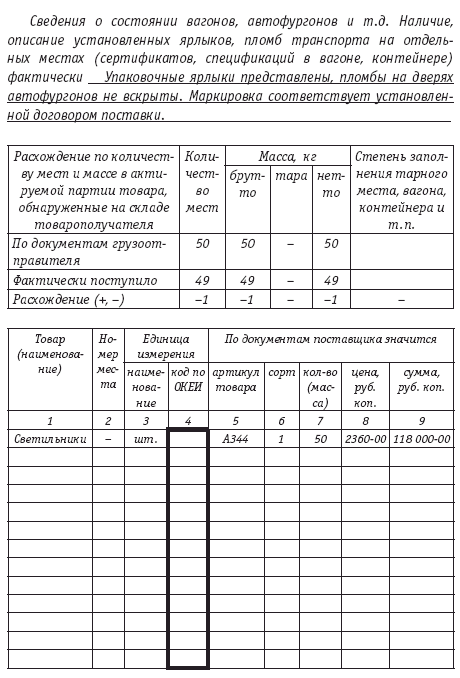

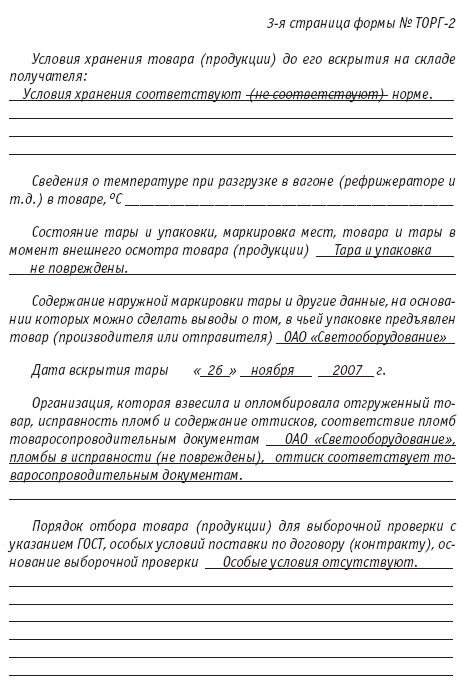

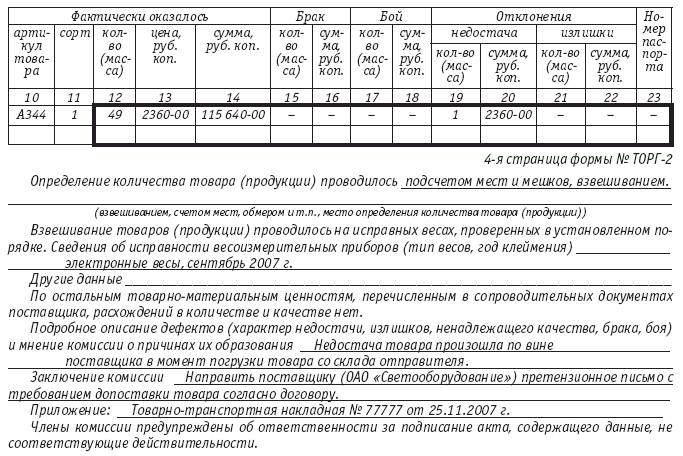

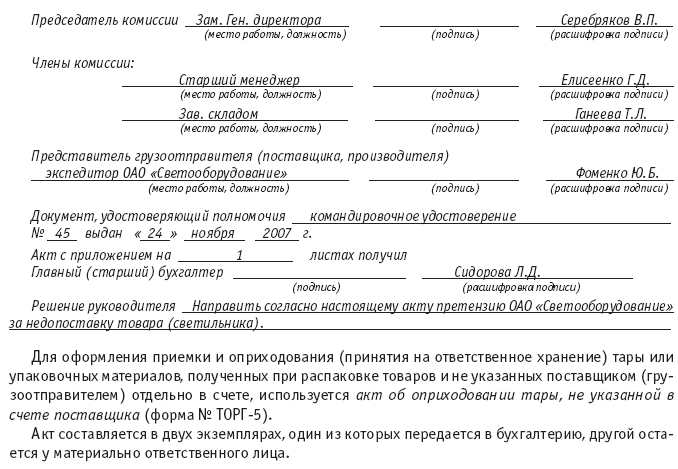

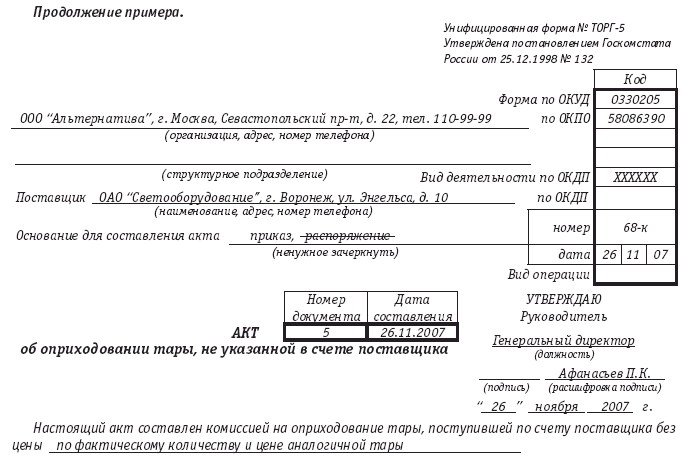

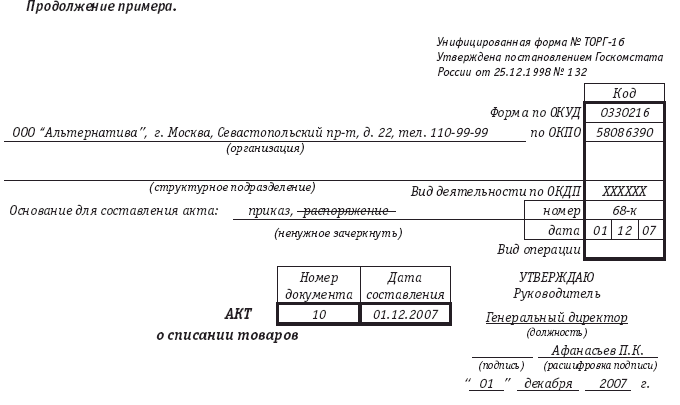

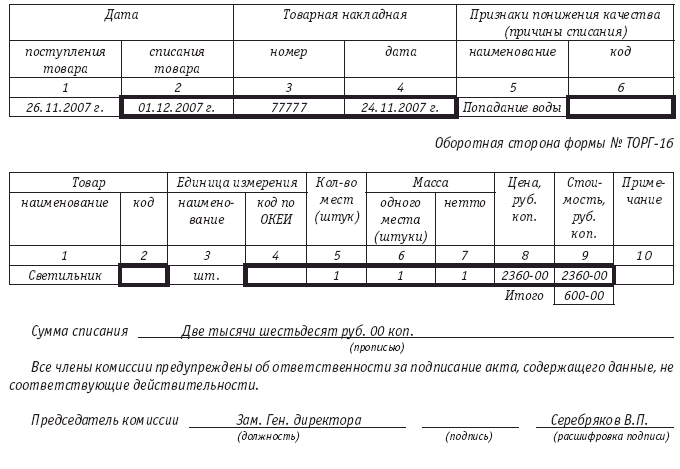

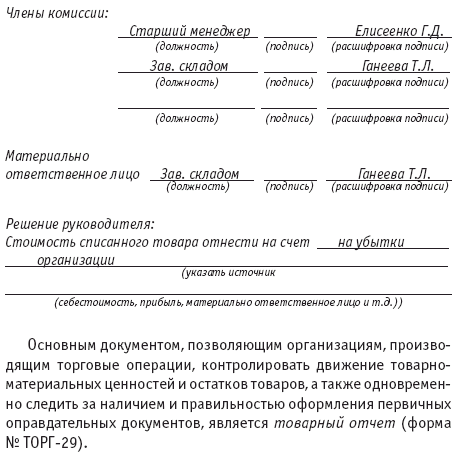

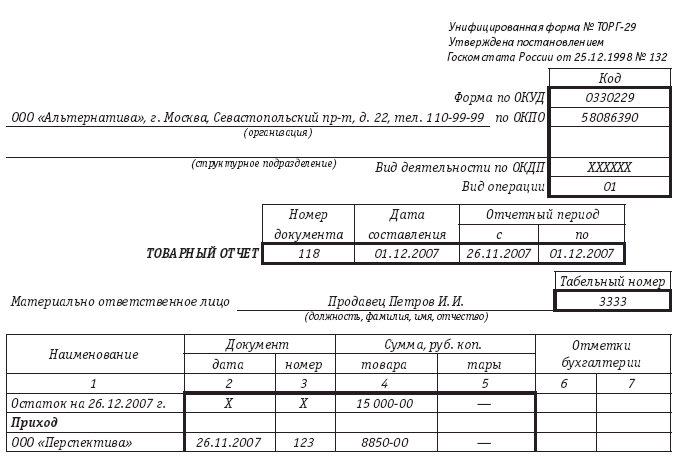

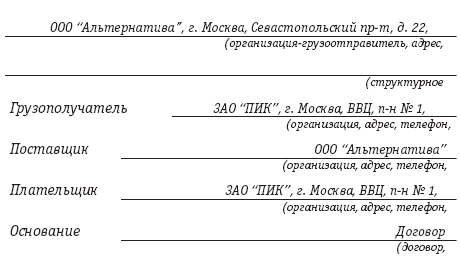

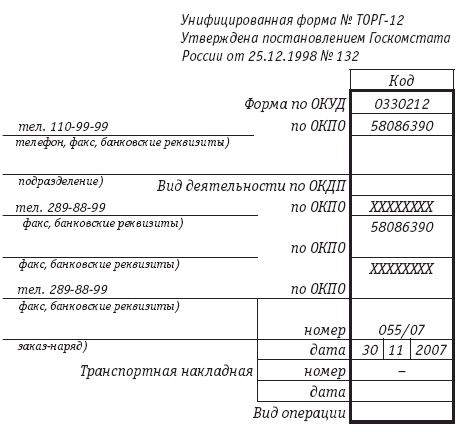

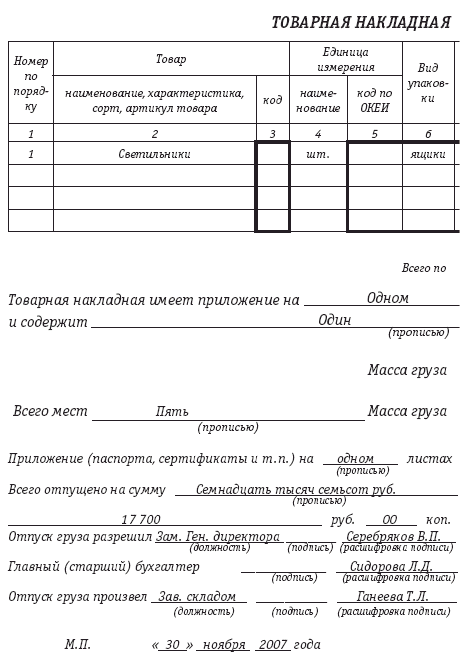

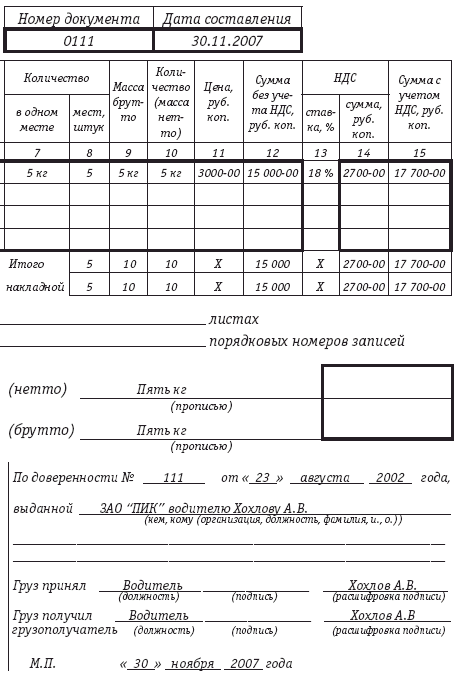

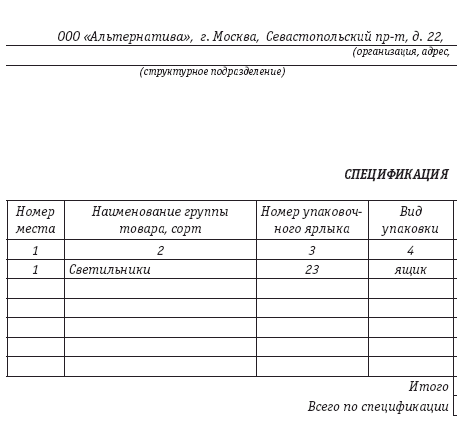

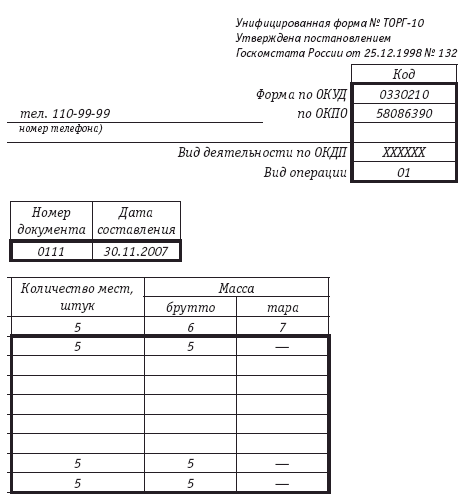

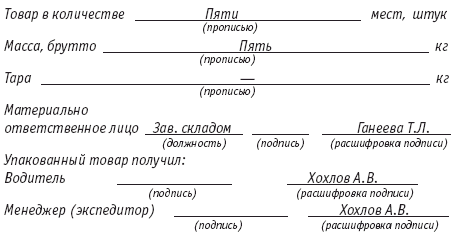

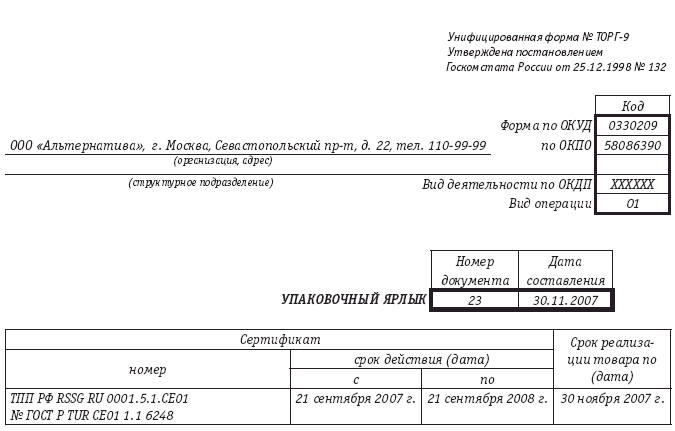

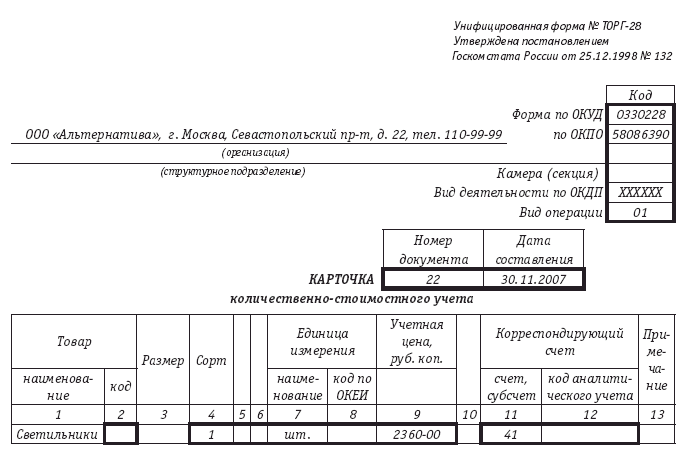

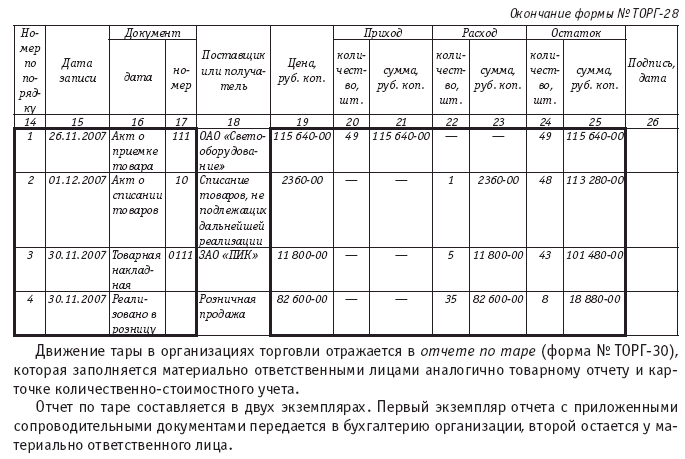

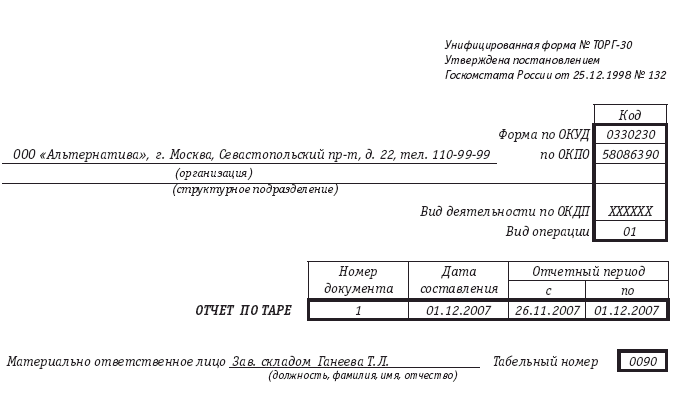

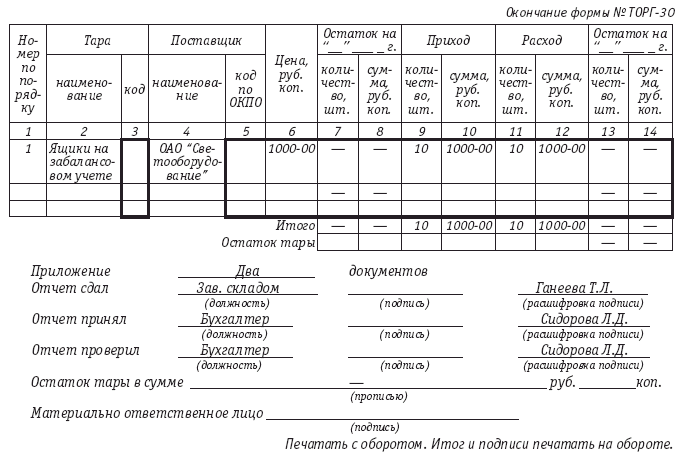

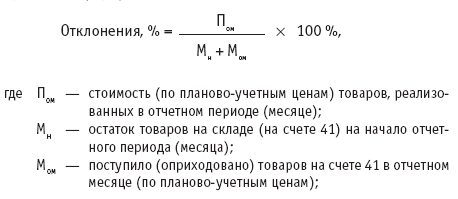

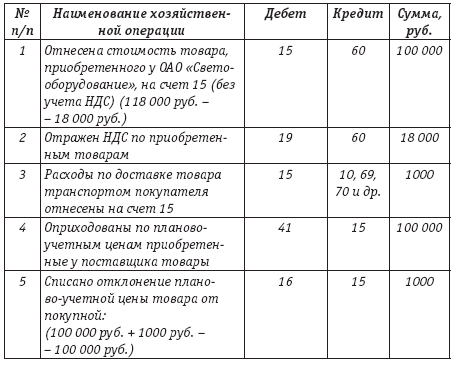

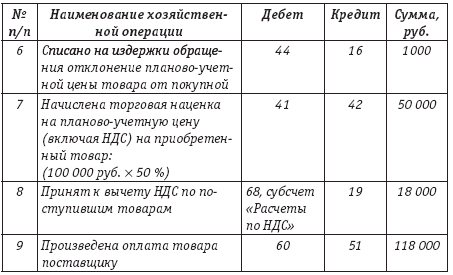

III. Бухгалтерский учет в организациях, осуществляющих торговую деятельностьIII.1. Документальное оформление торговых операцийВ соответствии с п. 1 ст. 9 Закона о бухгалтерском учете и п. 12 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н (далее – Положение по ведению бухгалтерского учета), все хозяйственные операции, отражаемые в бухгалтерском учете, должны быть оформлены оправдательными первичными документами. Причем данные учетные документы принимаются к учету только в случае, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты: – наименование документа; – дату составления документа; – наименование организации, от имени которой составлен документ; – содержание хозяйственной операции; – измерители хозяйственной операции в натуральном и денежном выражении; – наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления; – личные подписи вышеуказанных лиц. При этом документы, применяемые организацией и не предусмотренные в альбомах унифицированных форм первичной учетной документации, должны быть сгруппированы в альбоме неунифицированных форм, являющемся приложением к учетной политике организации для целей бухгалтерского учета. Единые формы первичных документов по учету операций розничной и оптовой торговли введены Постановлением Госкомстата России № 132. Пример. От завода-изготовителя (ОАО «Светооборудование») поступил товар (светильники) организации, занимающейся розничной продажей электрических товаров (ООО «Альтернатива»). Товар был доставлен автомобильным транспортом, принадлежащим поставщику. Согласно договору стоимость перевозки была включена в цену товара. За товар была произведена предварительная оплата в размере 118 000 руб. По сопроводительным документам поставщика значилось 50 наименований товара на общую сумму 118 000 руб. (включая НДС – 18 000 руб.). Фактически комиссией по приемке товара принято 49 наименований товара на сумму 115 640 руб. (включая НДС – 17 640 руб.). Для составления двустороннего акта был вызван представитель поставщика (экспедитор), сопровождавший груз к месту назначения. Тара (деревянные ящики), подлежавшая возврату поставщику и не указанная им в счете на оплату и сопроводительных документах, была принята покупателем на ответственное хранение по фактическому количеству (10 штук) и цене идентичной тары (100 руб.) на общую сумму 1000 руб. При хранении светильников на складе пришла в негодность 1 единица товара на сумму 590 руб. (разбит). Испорченное оборудование не подлежало ремонту и дальнейшей реализации. Бухгалтерский учет товаров в ООО «Альтернатива» в соответствии с его учетной политикой осуществлялся в продажных ценах, включавших покупную цену (цену поставщика без НДС), единую торговую наценку в размере 50 % и НДС по ставке 18 %. Предположим, что за текущий период (месяц) были реализованы в розницу за наличный расчет товары из поступившей партии на сумму 123 900 руб. Кроме того, за этот же период были проданы оптом по безналичному расчету светильники на общую сумму 17 700 руб. (включая НДС – 2700 руб.). В этом же периоде была возвращена поставщику тара, ранее принятая на ответственное хранение. Для оформления приемки товаров по качеству, количеству, массе и комплектности применяется акт о приемке товаров (форма № ТОРГ-1), который составляется приемной комиссией организации-получателя, назначенной приказом или распоряжением руководителя этого предприятия. При этом приемка товара производится по фактическому наличию. При обнаружении недостачи товара (или других отклонений от условий договора поставки) покупатель обязан приостановить приемку, обеспечить сохранность товара, принять меры к предотвращению его смешения с другим однородным товаром и вызвать представителя поставщика (грузоотправителя) для составления двустороннего акта. Следует обратить внимание читателей на обязательное заполнение организацией-продавцом строки «Сертификат» формы № ТОРГ-1 с указанием его номера, наименования органа регистрации, выдавшего этот документ, и срока его действия. Количество экземпляров акта устанавливается исходя из практической необходимости [24]. Продолжение примера.       При установлении расхождений при приемке товарно-материальных ценностей по количеству и качеству оформляется акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма № ТОРГ-2) – для отечественных товаров и акт об установленном расхождении по количеству и качеству при приемке импортных товаров (форма № ТОРГ-3) – для импортированных товаров. Если данные расхождения возникают при приемке товаров от транспортных организаций или организаций связи, то они, как правило, оформляются актом в соответствии с положениями, действующими на данном виде транспорта и в организациях связи. Вышеуказанные акты составляются в соответствии с фактическим наличием товара, а также на основании данных, содержащихся в транспортных, сопроводительных или расчетных документах, комиссией организации-получателя с привлечением (по мере необходимости) эксперта и представителя организации-поставщика (грузоотправителя, изготовителя). Товарно-материальные ценности, по которым не установлены расхождения по количеству и качеству, в актах не перечисляются, о чем делается отметка в конце акта. После окончательного оформления такие акты передаются с приложением соответствующих документов (счетов-фактур, накладных и т.д.) в бухгалтерию торговой организации под расписку и для направления претензионного письма поставщику или транспортной организации, доставившей груз. Количество экземпляров актов также обосновывается исходя из фактической необходимости [25]. Продолжение примера.                Как правило, товарные отчеты оформляются ежедневно. Однако руководителям организаций, осуществляющих торговую деятельность, предоставлено право вводить на подчиненных им предприятиях периодичность представления товарной отчетности сроком от одного до десяти дней в зависимости от объемов продаж товаров (в примере товарный отчет условно составлен за шесть дней) . Товарный отчет составляется материально ответственным лицом в двух экземплярах. Первый экземпляр вместе с сопроводительными документами передается в бухгалтерию организации под расписку бухгалтера на втором экземпляре отчета, который остается у материально ответственного лица. В данном отчете отражаются как величина оприходованных товаров, полученных от поставщиков, так и выбытие товаров (реализация оптом и в розницу, списание товара и т.д.). Основанием для заполнения товарного отчета являются приходные и расходные документы (накладные, товарно-транспортные накладные, акты закупки у частных лиц и т.д.). Все документы должны располагаться по отдельности, в хронологическом порядке, с обязательным указанием их дат и номеров. Нумерация товарных отчетов должна быть последовательной с начала и до конца года с первого номера. Причем товарные отчеты материально ответственных лиц, приступивших к работе в течение года, нумеруются с начала их работы на данном предприятии. Стоимость товара, реализованного в розницу, отражается в товарном отчете отдельной строкой на общую сумму по цене, принятой для отражения в учете (в примере – по продажным ценам) . Стоимость товара, реализованного оптом, показывается в товарном отчете в разрезе каждого покупателя. Если в организации в том периоде, за который должен составляться товарный отчет, была проведена инвентаризация, то оформляются два товарных отчета (один – с начала установленного периода до начала инвентаризации, второй – от даты окончания инвентаризации до установленного срока представления отчета). Например, установленный период отчетности – шесть дней (с 26 ноября по 1 декабря). Инвентаризация проведена 30 ноября 2007 года. Таким образом, должны быть составлены два отчета: один – с 26 по 30 ноября 2007 года, второй – на 1 декабря 2007 года. В графе «Особые отметки» товарного отчета, как правило, приводятся отметки бухгалтера о произведенных записях в регистрах бухгалтерского учета и сделанных при этом проводках. При реализации товаров оптом выписывается товарная накладная (форма № ТОРГ-12), которая составляется в двух экземплярах. Первый экземпляр товарной накладной остается в организации, продавшей товар, и служит основанием для списания товаров (и отражения в товарном отчете). Второй экземпляр передается сторонней организации и служит для нее основанием для оприходования товаров. Продолжение примера.     Если отгружаемая партия товара упаковывается в контейнеры, ящики и т.д. и передается для дальнейшей транспортировки представителю покупателя или организации-перевозчику, применяется спецификация (форма № ТОРГ-10), которая выписывается в двух экземплярах, один из которых прилагается к счете-фактуре, направляемому покупателю, а второй передается в бухгалтерию поставщика. В спецификации перечисляется каждое отдельное место с товаром и проставляется его масса. Масса тары, отпущенной с товаром по данному документу, указывается на оборотной стороне бланка. Спецификация подписывается материально ответственными лицами со стороны поставщика и представителями покупателя или транспортной организации – перевозчика. Продолжение примера.    При упаковке товара в закрытую тару (ящики, контейнеры и т.д.) на каждое отдельное место (ящик, контейнер и др.) в трех экземплярах оформляется упаковочный ярлык (форма № ТОРГ-9), который подписывается материально ответственными лицами и упаковщиком. При этом в спецификации проставляются номера всех выписанных упаковочных листов в графе 3 «Номер упаковочного листа» . Один экземпляр документа вкладывается вместе с товаром в ящик (контейнер), второй – с указанием массы каждого места прилагается к счету-фактуре (если не выписывается спецификация, например, при отгрузке одного ящика товара по накладной), а третий остается на складе. Продолжение примера.   Для учета движения товаров в торговых организациях (на складах, базах) используется карточка количественно-стоимостного учета (форма № ТОРГ-28), которая ведется отдельно на каждое наименование, сорт товара. При количественно-стоимостном учете однородные товары различного назначения, но имеющие одинаковую розничную цену, могут учитываться объединенно на одной карточке. Записи в карточке количественно-стоимостного учета производятся в количественном и стоимостном выражении на основании первичных документов, представляемых в бухгалтерию материально ответственными лицами. При этом в графе «Дата составления» приводится дата последней записи в карточке. Продолжение примера.     III.2. Бухгалтерский учет при осуществлении оптовой торговлиIII.2.1. Оприходование товаров III.2. Бухгалтерский учет при осуществлении оптовой торговлиIII.2.1. Оприходование товаровУчет товаров (в качестве материально-производственных запасов) в организациях, осуществляющих торговые операции, осуществляется в соответствии с ПБУ 5/01. Кроме того, порядок документального оформления операций по движению товаров и их учета в организациях торговли отражен в Методических рекомендациях по учету товаров. Товары, так же как и иные материально-производственные запасы, принимаются к бухгалтерскому учету по фактической себестоимости. В большинстве случаев организации, осуществляющие оптовую торговлю, приобретают товары по договорам купли-продажи, то есть за плату. При этом фактической себестоимостью таких товаров является сумма всех фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации). Фактические затраты на приобретение товаров могут включать: – суммы, уплачиваемые в соответствии с договором поставщику (продавцу); – суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров; – таможенные пошлины; – невозмещаемые налоги, уплачиваемые в связи с приобретением товаров; – вознаграждения, уплачиваемые посреднической организации, через которую приобретены товары; – затраты по заготовке и доставке товаров до места их использования, включая расходы по страхованию, которые, в свою очередь, включают затраты по заготовке и доставке (транспортировке) товаров; затраты по содержанию заготовительно-складского подразделения торговой организации, затраты за услуги транспорта по доставке товаров до места их использования, если они не включены в цену товаров, установленную договором; начисленные проценты по кредитам, предоставленным поставщиками (коммерческий кредит); начисленные до принятия к бухгалтерскому учету материально-производственных запасов проценты по заемным средствам, если они привлечены для приобретения этих запасов; – затраты по доведению товаров до состояния, в котором они пригодны к использованию в запланированных целях, которые, в свою очередь, включают затраты организации по подработке, сортировке, фасовке и улучшению технических характеристик полученных товаров; – иные затраты, непосредственно связанные с приобретением товаров. В разделе настоящего издания, посвященном особенностям налогообложения торговых операций, уже обращалось внимание читателей на порядок включения в стоимость товаров процентов по заемным обязательствам (займам, кредитам), полученным для их приобретения. В части отражения таких процентов в бухгалтерском учете организациям необходимо учитывать, что п. 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.1999 № 33н, определено, что проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, отражаются в учете в составе прочих расходов. В соответствии с действующим гражданским законодательством к коммерческому кредиту применяются положения закона, касающиеся кредитов и займов (ст. 823 ГК РФ). Следовательно, исходя из требований ПБУ 10/99 проценты по кредитам, предоставленным поставщиками (коммерческий кредит), и начисленные проценты по заемным средствам не должны включаться в фактическую себестоимость товаров, так как в этом случае они будут считаться расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Если же исходить из положений п. 6 ПБУ 5/01, то получается, что проценты, начисленные до момента оприходования товаров, по которым были получены заемные средства (кредиты, займы), включаются в их фактическую себестоимость. Проценты же, начисленные после отражения товаров в бухгалтерском учете, относятся на прочие расходы (счет 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы»). Поэтому организациям необходимо определиться, каким образом данные расходы будут отражаться у них в бухгалтерском учете: в составе фактической себестоимости товаров (на счете 41) или прочих расходов (на счете 91, субсчет 91-2 «Прочие расходы»). Что касается налогового законодательства, то, как уже отмечалось выше, согласно подпункту 2 п. 1 ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида принимаются для целей налогообложения в составе внереализационных расходов. Таким образом, если организация отражает в бухгалтерском учете подобные затраты в составе прочих расходов (на счете 91), то налоговый учет будет в данном случае совпадать с бухгалтерским учетом. Если же организация включает эти расходы в бухгалтерском учете в фактическую себестоимость товаров, то налоговый учет этих расходов не совпадает с бухгалтерским учетом этих товаров и должен вестись отдельно. В фактические затраты на приобретение товаров не включаются общехозяйственные и иные аналогичные расходы, кроме случаев, если они непосредственно связаны с приобретением материально-производственных запасов. К таким случаям, например, можно отнести командировочные расходы сотрудника организации (водителя, экспедитора и т.д.), связанные с получением и доставкой этих товаров от поставщика до склада организации-покупателя. Если цена товара у российского поставщика установлена в условных единицах, то фактические затраты на приобретение товаров определяются (уменьшаются или увеличиваются) с учетом курсовых (суммовых) разниц, возникающих до принятия товаров к бухгалтерскому учету [26]. До 2006 года и в бухгалтерском, и в налоговом учете применялось понятие «суммовые разницы». При этом под суммовой разницей понималась разница между рублевой оценкой фактически произведенной оплаты за товары, выраженной в иностранной валюте (условных денежных единицах), кредиторской задолженности по оплате этих товаров, исчисленной по официальному или иному согласованному курсу на дату ее принятия к бухгалтерскому учету, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату ее погашения. С вступлением в силу Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006, утвержденного приказом Минфина России от 27.11.2006 № 154н, данное понятие было заменено в бухгалтерском учете термином «курсовые разницы». При этом согласно п. 3 ПБУ 3/2006 под курсовой разницей понимается разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода. Таким образом, в бухгалтерском учете были объединены понятия суммовой и курсовой разниц. Однако для целей налогообложения все остается по-прежнему. Основанием для оприходования товаров при их покупке будут служить товарно-сопроводительные документы (товарные накладные, товарно-транспортные накладные, коносаменты и т.д.), а также оформленные в установленном порядке унифицированные первичные документы (в частности, акт о приемке товаров по форме № ТОРГ-1). Организация, осуществляющая оптовую торговлю товарами, может не только приобретать товары за плату, но и получать их в собственность иными способами (в виде вклада в уставный капитал, в порядке дарения, по бартерному договору). В этих случаях порядок оценки (определения фактической себестоимости) полученных товаров имеет некоторые особенности. Фактическая себестоимость товаров, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации. Основанием для отражения в бухгалтерском учете служат учредительные документы организации и документы, подтверждающие передачу товаров от учредителя вновь созданной организации (акт приемки-передачи). Фактическая себестоимость товаров, полученных организацией по договору дарения или безвозмездно , определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету. При этом под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи вышеуказанных активов. Основанием для оприходования их для организации служат передаточные документы на эти товары (накладные, акты и т.д.), а также договор дарения. В данной ситуации организациям следует учитывать, что не допускается дарение, за исключением обычных подарков, стоимость которых не превышает пяти установленных законом минимальных размеров оплаты труда в отношениях между коммерческими организациями (п. 4 ст. 575 ГК РФ). Совершенные в нарушение данного требования сделки могут быть признаны судом по иску заинтересованных лиц (к которым относятся и налоговые органы) недействительными в силу ст. 168 ГК РФ. В случае признания такой сделки недействительной каждая из сторон обязана возвратить другой все полученное по этой сделке (двусторонняя реституция), а в случае невозможности возвратить полученное в натуре (если полученное выражается в пользовании имуществом, выполненной работе или предоставленной услуге) – возместить его стоимость в деньгах, если иные последствия недействительности сделки не предусмотрены законом (п. 2 ст. 167 ГК РФ). Кроме того, организации желательно иметь документальное подтверждение рыночной стоимости безвозмездно полученного товара, по которой он был оценен (оприходован) в учете. Это необходимо, в первую очередь, для целей налогообложения, так как стоимость такого имущества подлежит включению в налогооблагаемую базу по налогу на прибыль. Поэтому оценка таких товаров должна производиться с учетом требований ст. 40 НК РФ. Фактической себестоимостью товаров, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами (товарообменные или бартерные операции), признается стоимость активов, переданных или подлежащих передаче организацией за эти товары, которая устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. При невозможности установить стоимость активов, переданных или подлежащих передаче организацией, стоимость материально-производственных запасов, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из цены, по которой в сравнимых обстоятельствах приобретаются аналогичные материально-производственные запасы. Это означает, что организация, получившая товары по бартеру, может определить стоимость полученных по обмену товаров двумя путями: – по балансовой стоимости переданного в обмен на эти товары имущества (для амортизируемого имущества – по остаточной стоимости). В этом случае, как правило, аналогичная цена приводится и в бартерном договоре; – по стоимости идентичных или однородных товаров, желательно подтвержденной документально (например, прайс-листами организаций, торгующих таким же товаром, справками органов статистики, актами оценки, оформленными независящими оценщиками, и т.д.). Такая необходимость возникает, как правило, в случае, если оценка обмениваемого на товары имущества в балансе отличается от их реальной стоимости (например, в связи с инфляцией) или передаваемое в обмен амортизируемое имуществе (основные средства или нематериальные активы) имеет значительную степень амортизации (или вообще полностью амортизировано). При любом выбранном варианте организациям необходимо также учитывать положения ст. 40 НК РФ ввиду того, что передача в обмен на товары иного имущества рассматривается как реализация последнего, а следовательно, включается в налогооблагаемую базу по налогу на прибыль и НДС. Следует также отметить, что во всех рассмотренных ситуациях (так же как и в случае приобретения товаров за плату) в фактическую себестоимость полученных товаров включаются также затраты торговой организации на их доставку и приведение в состояние, пригодное для использования. Во всех рассмотренных выше случаях стоимость полученных организацией товаров отражается на счете 41 «Товары» по фактической себестоимости. При этом организации, занимающиеся оптовой торговлей, могут приходовать товары только по покупной стоимости (то есть по фактической себестоимости). Производить оценку товаров по продажной цене имеют право только организации, осуществляющие розничную торговлю (о чем пойдет речь ниже). В то же время Планом счетов и Инструкцией по его применению предусматриваются два способа формирования в учете покупной стоимости товаров. 1. Все затраты, связанные с приобретением (или иным вариантом получения) товаров, включаются непосредственно в покупную стоимость товаров (то есть относятся на счет 41). При этом все подобные расходы должны распределяться строго по партиям товаров, с приобретением (получением) которых они были связаны. При применении первого способа не всегда удается своевременно отнести все расходы, связанные с приобретением (получением) товаров, на конкретную партию этих товаров. Например, организация заключила договор на транспортное обслуживание со сторонней компанией, которая выставляет счет (и составляет акт об оказании услуг) за фактически оказанные услуги по окончании отчетного месяца. В то же время товары, доставленные в течение данного месяца этой транспортной организацией на склад организации, уже могут быть не только оприходованы, но и реализованы. Аналогичная ситуация может возникнуть и с иными расходами, произведенными организацией-покупателем в связи с приобретением товаров. В соответствии с п. 12 ПБУ 5/01 фактическая себестоимость товаров, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации (при уценке или переоценке товаров). Следовательно, если расходы, связанные с приобретением (получением) товаров, документально подтверждены уже после оприходования этой партии товаров в учете (а тем более – после их реализации), то такие затраты должны собираться на отдельном субсчете, открытом к счету 41, например 41-5 «Расходы, связанные с приобретением товаров, не вошедшие в их фактическую себестоимость», с их последующим списанием либо на счет 44 «Расходы на продажу», либо на счет 91, субсчет 91-2 «Прочие расходы». В налоговом учете формирование стоимости товаров может происходить двумя путями: 1) только по покупной стоимости (цене приобретения, договорной цене), уплаченной поставщику, без включения прочих затрат, связанных с приобретением товаров. В этом случае не играет роли, когда были произведены такие расходы: до момента формирования стоимости товаров в налоговом учете или после того. Все подобные расходы будут считаться в данной ситуации косвенными и подлежать принятию для целей налогообложения в момент их признания; 2) если стоимость товаров для целей налогообложения формируется в порядке, аналогичном порядку, приведенному в ПБУ 5/01, то есть с учетом всех затрат, связанных с их приобретением (за исключением оплаты процентов по любого рода долговым обязательствам) (ст. 320 НК РФ). По нашему мнению, в этом случае возникает двойственная ситуация. С одной стороны, такие расходы должны приниматься для целей налогообложения согласно нормам действующего законодательства. Однако учитывая, что они принимаются в качестве расходов не в момент их образования, а после реализации товаров, в стоимость которых они должны включаться, налоговые органы могут не признать такие затраты для целей налогообложения. Рассмотрим на примере, каким образом операции по поступлению (приобретению) товаров отражаются в бухгалтерском учете. Пример. ООО «Альтернатива» приобрело у поставщика (ОАО «Светооборудование») за плату товары на сумму 118 000 руб. (в том числе НДС – 18 000 руб.). По условиям договора расходы по доставке этих товаров несет организация-покупатель. Поэтому ООО «Альтернатива» воспользовалось услугами сторонней транспортной организации (ООО «Автосервис») для перевозки товаров на свой склад. Стоимость транспортных услуг составила 5900 руб. (включая НДС – 900 руб.). Приобретенные товары были оприходованы в бухгалтерском учете ООО «Альтернатива» по покупной цене. После этого ООО «Альтернатива» получило и оплатило счет ООО «Стандартизация» за проведение экспертизы качества данной партии товаров на сумму 590 руб. (в том числе НДС – 90 руб.). Согласно учетной политике ООО «Альтернатива» как для целей бухгалтерского учета, так и для целей налогообложения транспортные расходы по доставке приобретенных товаров на склад организации включаются в фактическую себестоимость этих товаров. В бухгалтерском учете вышеуказанные операции должны были быть оформлены следующими проводками: Д-т 41 К-т 60 «Расчеты с поставщиками и подрядчиками» – 100 000 руб. (118 000 руб. – 18 000 руб.) – оприходованы товары, полученные от поставщика, без учета НДС; Д-т 19 «НДС по приобретенным ценностям» К-т 60 – 18 000 руб. – отражен НДС, подлежащий уплате поставщику за полученные товары; Д-т 41 К-т 60 – 5000 руб. (5900 руб. – 900 руб.) – отражены услуги по доставке товаров на склад ООО «Альтернатива» без учета НДС; Д-т 19 К-т 60– 900 руб. – отражен НДС, подлежащий уплате сторонней транспортной организации. Таким образом, фактическая себестоимость (покупная цена) приобретенной партии товаров составила 105 000 руб. (100 000 руб. + + 5000 руб.); Д-т 68«Расчеты по налогам и сборам», субсчет «Расчеты по НДС», К-т 19 – 18 900 руб. (18 000 руб. + 900 руб.) – принят к вычету НДС, выставленный продавцами (поставщиком товаров и сторонней транспортной организацией); Д-т 60 К-т 51 «Расчетные счета» – 123 900 руб. (118 000 руб. + + 5900 руб.) – произведена оплата поставщику за полученные товары и сторонней транспортной компании – за их перевозку; Д-т 60 К-т 51 – 590 руб. – произведена оплата ООО «Стандартизация» за экспертизу товаров; Д-т 41, субсчет 41-5 «Расходы, связанные с приобретением товаров, не вошедшие в их фактическую себестоимость», К-т 60– 500 руб. (590 руб. – 90 руб.) – отражена стоимость услуг по экспертизе товаров без учета НДС; Д-т 19 К-т 60 – 90 руб. – отражен НДС, подлежащий уплате экспертной организации; Д-т 44 или 91, субсчет 91-2 «Прочие расходы», К-т 41, субсчет 41-5 «Расходы, связанные с приобретением товаров, не вошедшие в их фактическую себестоимость», – 500 руб. – отнесены затраты, связанные с приобретением товаров и не вошедшие в их фактическую себестоимость, на издержки обращения (либо прочие расходы) организации. Списание в бухгалтерском учете суммы НДС, выставленной продавцом, зависит от того, принимаются или нет собственно расходы (в нашем примере – затраты на экспертизу товаров) для целей налогообложения. В соответствии с подпунктом 1 п. 2 ст. 171 НК РФ организация-налогоплательщик имеет право принять к вычету выставленный ей НДС по товарам (работам, услугам) только в случае, если эти товары (работы, услуги) приобретены для осуществления операций, облагаемых данным налогом. В рассматриваемой ситуации, если расходы не признаются для целей налогообложения налогом на прибыль, получается, что они не участвуют в осуществлении операций, облагаемых НДС. Следовательно, такой НДС не может быть признан налоговым вычетом в силу ст. 171 НК РФ. Соответственно в бухгалтерском учете должна быть оформлена следующая проводка: Д-т 68, субсчет «Расчеты по НДС», К-т 19– 90 руб. – принят к вычету НДС по затратам, связанным с приобретением товаров, или Д-т 91, субсчет 91-2 «Прочие расходы»,К-т 19 – 90 руб. – отнесен НДС по затратам, не вошедшим в состав расходов организации (принимаемых в целях налогообложения), на прочие расходы без уменьшения налогооблагаемой базы по налогу на прибыль. Помимо вышеуказанных случаев, такие факторы, как оборот значительного ассортимента товаров, постоянные изменения цен на товары, различия в условиях их доставки от поставщиков и т.д., делают распределение произведенных расходов на их приобретение по каждой партии товаров затруднительным и трудоемким. Таким образом, организациям, которые осуществляют торговые операции и у которых постоянно возникают подобные затраты (условно их можно назвать дополнительными к цене товара, уплаченной поставщику), целесообразно либо включать их сразу же в состав издержек обращения, либо формировать фактическую себестоимость товаров с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». 2. Вышеуказанные счета 15 и 16 предназначены для обобщения информации о разницах в стоимости приобретенных товаров, исчисленной в фактической себестоимости приобретения и учетных ценах, а также о данных, характеризующих курсовые (бывшие суммовые) разницы. При этом согласно Плану счетов и Инструкции по его применению в дебет счета 15 относится покупная стоимость полученных от поставщиков товаров и другие расходы, связанные с их приобретением. В кредите этого же счета в корреспонденции со счетом 41 отражается стоимость фактически поступивших в организацию и оприходованных товаров по планово-учетным ценам, сформированным организацией-покупателем. Сумма разницы в стоимости приобретенных товаров, исчисленной по фактической себестоимости приобретения и планово-учетных ценах, списывается со счета 15 на счет 16. Затем накопленные на счете 16 (по дебету или кредиту) разницы в стоимости приобретенных товаров, исчисленной по фактической себестоимости их приобретения и учетных ценах, списываются (сторнируются – при отрицательной разнице) в дебет счета учета расходов на продажу (издержек обращения). Таким образом, порядок, приведенный в Плане счетов и Инструкции по его применению, предусматривает полное списание отклонений, собранных на счете 16 на издержки обращения. Однако накопленные по дебету или кредиту счета 16 разницы (отклонения) реально относятся ко всем товарам, числящимся в учете организации (в том числе к находящимся на складе). Поэтому с точки зрения бухгалтерского учета было бы логично производить соответствующий расчет этих отклонений, приходящихся на остаток товаров на конец месяца, и оставлять полученную сумму на счете 16. Расчет такой величины отклонений, приходящийся на стоимость товаров на складе на конец отчетного периода (месяца), можно произвести следующим образом: – сначала определяется процент отклонений, приходящийся на реализованные в отчетном месяце товары, который можно привести к формуле:  – умножением полученного процента на величину отклонений, учтенных по дебету или кредиту счета 16, получаем сумму отклонений, которая подлежит отнесению (сторнированию) на издержки обращения; – разница между общей величиной отклонений на счете 16 на конец месяца и суммой отклонений, включаемой в состав издержек обращения, остается на счете 16. При этом в бухгалтерской отчетности данная величина будет показываться свернутым сальдо с балансовой стоимостью товаров на складе на конец месяца (остаток по счету 41). Но вышеуказанный порядок не предусмотрен действующими положениями бухгалтерского учета. Таким образом, организация, осуществляющая торговые операции, должна зафиксировать данный порядок в учетной политике для целей бухгалтерского учета. Рассмотрим на примере порядок применения счетов 15 и 16 в учете организации. Пример. Учетной политикой для целей бухгалтерского учета ООО «Альтернатива» предусмотрено отражение в бухгалтерском учете стоимости товаров по планово-учетным ценам и соответственно определение затрат на их приобретение с использованием счетов 15 и 16. На начало отчетного периода (месяца) на счете 16 числилось дебетовое сальдо в размере 10 500 руб. Остаток товаров на счете 41 составлял 240 000 руб. За текущий месяц обществом были произведены следующие расходы, связанные с приобретением товаров: – от поставщика были получены товары фактической стоимостью (по цене приобретения) 177 000 руб. (в том числе НДС – 27 000 руб.); – транспортные расходы по доставке товаров на склад ООО «Альтернатива» – 5900 руб. (в том числе НДС – 900 руб.); – прочие расходы, связанные с приобретением материалов, включаемые в их фактическую себестоимость (например, вознаграждение посреднику, оплата экспертам за определение качества товаров и т.д.), – 11 800 руб. (в том числе НДС – 1800 руб.). За отчетный период (месяц) было реализовано товаров (числившихся на счете 41 по планово-учетным ценам) на сумму 310 000 руб. Рассмотрим ситуацию, при которой учетная цена выше фактической цены приобретения товаров: Д-т 15 К-т 60: – 150 000 руб. (177 000 руб. – 27 000 руб.) – отнесена в дебет счета 15 стоимость приобретенных у поставщика товаров без учета НДС; – 5000 руб. (5900 руб. – 900 руб.) – списана на счет 15 сумма транспортных услуг сторонней организации за вычетом НДС; – 10 000 руб. (11 800 руб. – 1800 руб.) – отнесены на счет 15 прочие расходы, связанные с приобретением товаров без учета НДС. Таким образом, на счете 15 оказались собранными все фактические затраты, связанные с приобретением различных партий товаров за отчетный период (без их распределения по каждой такой партии). Общая сумма этих расходов составила 165 000 руб. (150 000 руб. + + 5000 руб. + 10 000 руб.); Д-т 19 К-т 60 – 29 700 руб. (27 000 руб. + 900 руб. + 1800 руб.) – отражен в бухгалтерском учете НДС, подлежащий уплате поставщику товаров, а также за оказанные транспортные и прочие услуги, связанные с приобретением товаров. Для удобства расчетов предположим, что все расходы, связанные с приобретением товаров, принимаются для целей обложения налогом на прибыль. Поэтому выставленный продавцами НДС можно принять к вычету: Д-т 68, субсчет «Расчеты по НДС», К-т 19 – 29 700 руб. – принят к вычету НДС, выставленный продавцами по расходам, связанным с приобретением товаров; Д-т 41 К-т 15 – 180 000 руб. – оприходованы полученные материалы по учетным ценам; Д-т 15 К-т 16 – 15 000 руб. (180 000 руб. – 165 000 руб.) – списаны на счет 16 отклонения в стоимости полученных материалов, исчисленной по учетным ценам от их фактической стоимости (цены приобретения). Следовательно, на конец отчетного периода по счету 16 должно было числиться кредитовое сальдо в размере 4500 руб. (10 500 руб. – – 15 000 руб.). Процент отклонений, подлежавших списанию на издержки обращения, должен был рассчитываться следующим образом:

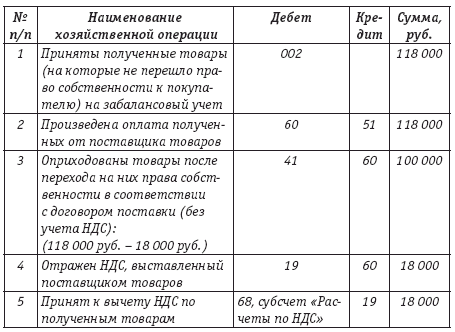

Д-т 44 К-т 16 – –3444,30 руб. (–4500 руб. x 76,54) – сторнирована величина отклонений, приходящаяся на фактическую стоимость реализованных товаров. Как следует из вышеприведенного примера, при применении учетных цен процесс бухгалтерского учета товаров несколько упрощается, так как не надо отслеживать принадлежность фактических затрат на их приобретение к конкретным партиям товаров, и движение товаров на счете 41 ведется по относительно стабильным ценам. Однако трудоемкость учетного процесса увеличивается в связи с применением счета 16 (определением процента списания отклонений, распределением этих отклонений по направлениям затрат и т.д.). Кроме того, для целей налогообложения подобного метода не предусмотрено. Поэтому организации, применяющие данный способ формирования стоимости товаров в бухгалтерском учете, должны вести отдельно налоговый учет стоимости таких товаров. Таким образом, при выборе метода отражения стоимости товаров в бухгалтерском учете организациям необходимо взвесить все «за» и «против» того или иного варианта, прежде чем зафиксировать его в своей учетной политике для целей бухгалтерского учета. Нередко встречается ситуация, при которой организация получает от поставщика товары, но при этом право собственности на них остается за поставщиком. Такое происходит, например, в случае, если договором поставки предусмотрен переход права собственности на эти товары при их окончательной оплате (соответственно без полной предварительной оплаты). В данной ситуации полученные товары не будут являться собственностью организации-покупателя, а значит, она не вправе отразить их в своем балансе. В этом случае такие товары принимаются к забалансовому учету в оценке, предусмотренной в договоре (на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение»). Пример. ООО «Альтернатива» получило от поставщика (ОАО «Светооборудование») товары на сумму 118 000 руб. (в том числе НДС – 18 000 руб.). По условиям договора оплата товара производится после его фактического получения ООО «Альтернатива». При этом право собственности на эти товары к покупателю переходит также после окончательной оплаты этих товаров. В бухгалтерском учете данные операции должны были быть оформлены следующими проводками:  III.2.2. Особенности списания издержек обращения III.2.2. Особенности списания издержек обращенияДля обобщения информации о расходах, связанных с продажей товаров, служит счет 44, по дебету которого накапливаются суммы произведенных торговой организацией расходов, связанных с реализацией товаров (за исключением тех, которые включаются в состав фактической себестоимости товаров). Эти суммы в конце месяца полностью списываются в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж» или отдельный субсчет «Издержки обращения» (кроме транспортных расходов на доставку товаров от поставщика). Как уже отмечалось, одной из особенностей учета организаций, осуществляющих торговую деятельность, является возможность отражения транспортных расходов, связанных с приобретением товаров, как в составе издержек обращения, так и в составе фактической себестоимости товаров. При этом организация сама принимает решение о выборе того или иного метода отражения в учете таких затрат. Причем выбранный вариант должен быть зафиксирован в учетной политике организации для целей бухгалтерского учета. Рассмотрим на примере расчет среднего процента издержек обращения и порядок отражения таких операций в бухгалтерском учете. Пример. Учетной политикой для целей бухгалтерского учета ООО «Альтернатива», осуществляющего оптовую торговлю промышленными товарами, предусмотрено отнесение транспортных расходов на издержки обращения. Товары приходуются в бухгалтерском учете по покупным ценам. На начало отчетного периода (месяца) на счете 44 числился переходящий остаток транспортных расходов в размере 20 000 руб. За отчетный период (месяц) организацией произведены расходы по оплате транспортных услуг на сумму 55 000 руб. При этом за месяц были реализованы товары на сумму 300 000 руб. Остаток товаров на складе на конец месяца составил 270 000 руб. Помимо расходов на доставку товаров от поставщика на склад, ООО «Альтернатива» в отчетном периоде произвело иные затраты, связанные с продажей товаров, на сумму 40 000 руб. Все вышеприведенные суммы не включали НДС. Таким образом, средний процент издержек обращения должен был рассчитываться следующим образом (применяем формулу, приведенную в разделе, посвященном обложению торговых операций налогом на прибыль). При этом условно расчеты можно разделить на два этапа. На первом этапе определяем соотношение издержек обращения (транспортных расходов) к стоимости товаров:

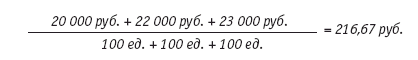

Затем (вторым этапом) находим величину транспортных расходов, приходящуюся на остаток товаров на складе на конец месяца, которая равна 35 532 руб. (270 000 руб. x 13,16 %). Следовательно, за отчетный период (месяц) подлежали списанию в дебет счета 90 транспортные расходы на сумму 39 468 руб. [27]. Списание издержек обращения в конце месяца должно быть оформлено в бухгалтерском учете следующими проводками: Д-т 90, субсчет 90-2 «Себестоимость продаж» или субсчет «Издержки обращения», К-т 44– 39 468 руб. – списаны издержки обращения в части транспортных расходов, произведенные организацией за отчетный период (месяц); Д-т 90, субсчет 90-2 «Себестоимость продаж» или субсчет «Издержки обращения», К-т 44 – 40 000 руб. – списаны прочие издержки обращения (помимо транспортных расходов), произведенные организацией за отчетный период (месяц). Остаток издержек обращения (транспортных расходов) на счете 44 в бухгалтерской отчетности ООО «Альтернатива» должен был быть отражен в составе затрат в незавершенном производстве (издержках обращения). III.2.3. Реализация товаровОценка товаров при их реализации осуществляется организацией одним из следующих способов (в бухгалтерском учете – в соответствии с п. 16 ПБУ 5/01, в налоговом учете – согласно подпункту 3 п. 1 ст. 268 НК РФ): – по себестоимости каждой единицы (в налоговом учете – по стоимости единицы товара); – по средней себестоимости (в налоговом учете – по средней стоимости); – по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО); – по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО). Если организация реализует однородные товары в небольшом ассортименте и при этом стоимость этих товаров с течением времени не меняется (или меняется незначительно), то списание проданных товаров целесообразно оценивать по себестоимости каждой единицы . При применении данного способа бухгалтерия организации должна четко отслеживать, из какой партии были реализованы товары в отчетном периоде. Пример. Для определения величины фактической себестоимости реализованных товаров ООО «Альтернатива» применяет способ оценки по себестоимости каждой единицы товаров. На начало месяца на складе организации числились следующие товары: – светильники – 100 ед. по цене 200 руб. за 1 ед. на сумму 20 000 руб. (100 ед. х 200 руб.); – люстры – 5 ед. по цене 1500 руб. за 1 ед. на сумму 7500 руб. (5 ед. x 1500 руб.). За месяц на склад общества поступили следующие товары: – светильники – 200 ед. по цене 220 руб. за 1 ед. на сумму 44 000 руб. (200 ед. x 220 руб.); – люстры – 4 ед. по цене 1500 руб. за 1 ед. на сумму 6000 руб. (4 ед. x 1500 руб.). Поскольку цена люстр (как числившихся на начало месяца, так и приобретенных в течение месяца) была одинаковой, то учет их реализации можно было вести по всему объему этого товара. Ввиду того что цена на светильники в течение месяца изменилась, обществу необходимо было отслеживать, из какой партии был реализован подобный товар (по цене 200 руб. за 1 ед. или по цене 220 руб. за 1 ед.). Как следует из вышеприведенного примера, процесс постоянного отслеживания партий товара (даже одного ассортимента, но по разным покупным ценам) является довольно трудоемким. Поэтому такой способ целесообразно применять при использовании планово-учетных цен на приобретаемые (получаемые) товары (то есть при использовании в бухгалтерском учете счетов 15 и 16). Если же организация, осуществляющая торговые операции, имеет значительный ассортимент продаваемых товаров или не применяет планово-учетные цены, то, как правило, она использует иные способы списания фактической себестоимости реализованных товаров, например способ оценки по средней себестоимости , которая определяется по каждому виду (группе) товаров как частное от деления общей себестоимости вида (группы) товаров на их количество. Пример. Согласно учетной политике для целей бухгалтерского учета ООО «Альтернатива» оприходовало товары по покупным ценам, под которыми понимаются цены поставщиков, а списание фактической себестоимости реализованных товаров производило способом оценки по средней себестоимости. На начало месяца на складе организации числились следующие товары: – светильники – 100 ед. по цене 200 руб. за 1 ед. на сумму 20 000 руб. (100 ед. x 200 руб.); – люстры – 5 ед. по цене 1500 руб. за 1 ед. на сумму 7500 руб. (5 ед. x 1500 руб.). За месяц на склад общества поступили следующие товары: – светильники – 100 ед. по цене 220 руб. за 1 ед. на сумму 22 000 руб. (100 ед. x 220 руб.); – светильники – 100 ед. по цене 230 руб. за 1 ед. на сумму 23 000 руб. (100 ед. x 230 руб.); – люстры – 4 ед. по цене 1500 руб. за 1 ед. на сумму 6000 руб. (4 ед. x 1500 руб.). За отчетный период было реализовано 110 единиц светильников и 8 единиц люстр. Средняя себестоимость единицы товара должна была рассчитываться по каждому наименованию. Соответственно поскольку цена на люстры не изменялась, то их средняя себестоимость должна была составлять 1500 руб. за 1 ед. В то же время для люстр было необходимо произвести расчет средней себестоимости:  Таким образом, фактическая себестоимость реализованных за месяц товаров составит: – светильников – 110 ед. x 216,67 руб. = 23 833,70 руб.; – люстр – 8 ед. x 1500 руб. = 12 000 руб. Всего – 35 833,70 руб. (23 833,70 руб. + 12 000 руб.). Применение способа оценки по средней себестоимости целесообразно только при относительно небольшом ассортименте товаров или при применении полностью автоматизированного метода учета. Поэтому некоторые организации применяют способ ФИФО или ЛИФО. Способ ФИФО основан на допущении, что товары реализуются в течение определенного периода в последовательности их приобретения (поступления), то есть товары, проданные первыми, должны быть оценены по себестоимости первых по времени приобретения партий с учетом себестоимости остатков товаров, числящихся на начало этого периода. При применении вышеуказанного способа вновь поступившая партия однородных товаров отражается в учете как самостоятельная группа независимо от того, числятся такие товары в учете или нет. В данном случае делается предположение, что в продажу отпущены товары из самой первой поступившей на склад партии. Если количество товаров в этой первой партии меньше реализованного, то списывается стоимость товаров из второй партии и т.д. При применении этого способа сначала необходимо определить среднюю стоимость товаров, находящихся на складе на конец отчетного периода. Расчет при этом производится по стоимости последних по времени приобретений. Пример. В продолжение предыдущего примера рассмотрим порядок оценки реализованных товаров способом ФИФО. Так как цена на люстры не изменялась, то и фактическая себестоимость реализованных товаров (люстр) также осталась равной 1500 руб. за 1 ед. Расчет же фактической себестоимости проданных светильников должен был производиться следующим образом. 1. Поскольку способ ФИФО подразумевает, что сначала были проданы ранее приобретенные товары, а при их нехватке реализованы товары из следующей партии, остаток товаров (светильников) на складе должен был определяться следующим образом: – первая партия (по цене 200 руб. за 1 ед.) продана вся – 100 ед.; – из второй партии реализовано 10 ед. (110 ед. – 100 ед.) товара; – третья партия осталась нетронутой. 2. Остаток светильников на складе на конец месяца составил 190 единиц (100 ед. + 100 ед. + 100 ед. – 110 ед.). После этого должна была быть рассчитана средняя стоимость единицы остатков товаров (светильников) на складе организации на конец отчетного периода:  3. Затем умножением полученной средней стоимости на количество светильников на складе на конец месяца должна была быть определена общая стоимость остатка товаров на конец месяца:

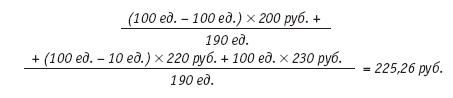

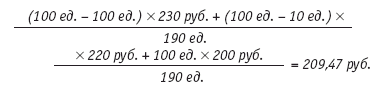

4. Стоимость же реализованных товаров в этом случае должна была быть равна 22 200,60 руб. [28]. Соответственно себестоимость единицы этих товаров составила 201,82 руб. (22 200,60 руб. : 110 ед.). В условиях инфляции более целесообразно применение способа ЛИФО , основанного на оценке стоимости последних по времени приобретения товаров. Так же как и в предыдущем способе (ФИФО), при использовании способа ЛИФО вновь поступившая партия однородных товаров отражается в учете как самостоятельная группа независимо от того, числятся такие товары в учете или нет. При списании делается предположение, что реализованы товары из последней поступившей партии. Если их количество в последней партии меньше проданного, то для расчета принимается стоимость товаров из предпоследней партии и т.д. По технике организации расчетов способ ЛИФО обратен способу ФИФО, то есть при его применении оценка товаров, находящихся на складе на конец периода, производится по себестоимости более ранних партий по времени приобретения, а реализация учитывается по себестоимости более поздних партий по времени приобретения. Пример. Рассмотрим порядок оценки способом ЛИФО реализованных товаров, используя данные предыдущих примеров. Средняя стоимость единицы остатка светильников на складе организации на конец отчетного периода должна была быть определена следующим образом:  Затем умножением этой средней стоимости на количество светильников на складе на конец месяца должна была быть определена общая стоимость остатка этих товаров:

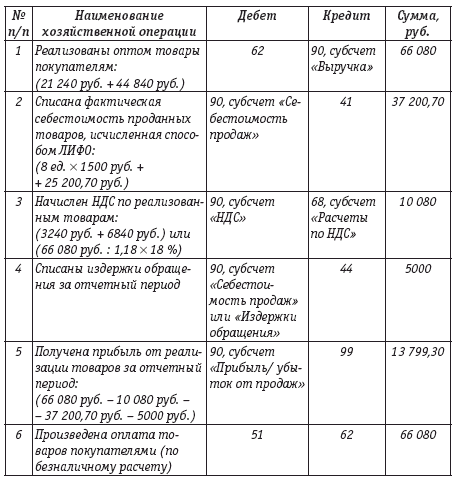

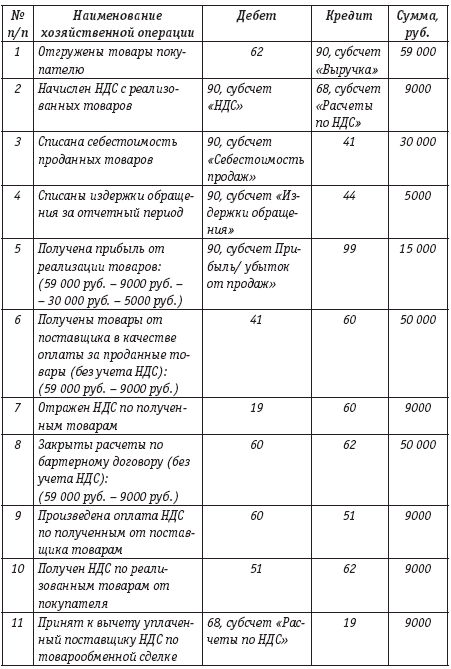

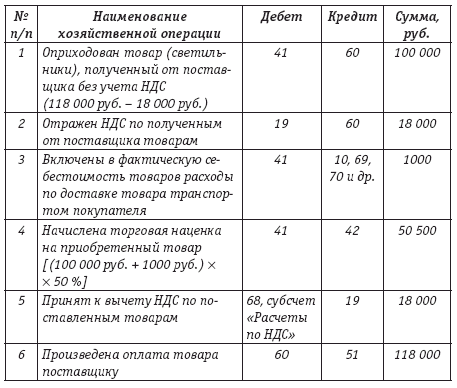

Стоимость же реализованных товаров должна была быть равна 25 200,70 руб. [29]. Соответственно себестоимость единицы реализованного товара составила 229,09 руб. (25 200,70 : 110 ед.). В продолжение последнего примера рассмотрим порядок отражения в бухгалтерском учете операций реализации товаров в оптовой торговле. При этом продажная цена реализованных товаров составила: – люстр – 21 240 руб. (в том числе НДС – 3240 руб.); – светильников – 44 840 руб. (в том числе НДС – 6840 руб.). Ставка НДС – 18 %. Издержки обращения за отчетный период составили 5000 руб. Оплата реализованных товаров была произведена безналичным порядком.  III.2.4. Особенности учета товаров при товарообменных операциях III.2.4. Особенности учета товаров при товарообменных операцияхО порядке оприходования товаров, полученных по товарообменному (бартерному) договору, уже говорилось ранее. Бухгалтерский же учет подобных операций рассмотрим на примере обмена одного товара на другой. Пример. По товарообменному договору ООО «Альтернатива» реализовало ЗАО «Перспектива» товары (светильники) на сумму 59 000 руб. (в том числе НДС – 9000 руб.). В свою очередь, от ЗАО «Перспектива» в оплату переданного ему товара получен другой товар (строительные материалы) также на сумму 59 000 руб. (включая НДС – 9000 руб.). По условиям договора право собственности на обмениваемые товары переходит к покупателю в момент передачи товара. Приход товаров в ООО «Альтернатива» осуществляется по покупным ценам. Фактическая себестоимость реализованных (переданных по обмену) товаров (светильников) составляет 30 000 руб. Предположим, величина издержек обращения за данный период составила 5000 руб. В части товарообменных операций напомним читателям порядок исчисления НДС, о котором уже говорилось в разделе книги, посвященном данному налогу. Начиная с 1 января 2007 года организации, осуществляющие бартерные сделки или закрывающие свои обязательства по взаимным поставкам товаров актом взаимозачета, обязаны производить уплату НДС продавцу «живыми» деньгами. Иными словами, неденежными средствами закрывается только договорная стоимость товаров без учета НДС. Продожение примера. С учетом этих особенностей рассмотрим, как должны были быть оформлены в бухгалтерском учете ООО «Альтернатива» операции по обмену товарами:  III.2.5. Особенности учета при перепродаже товаров транзитом III.2.5. Особенности учета при перепродаже товаров транзитомОрганизация, занимающаяся оптовой торговлей, может осуществлять продажу товаров транзитом, то есть отправлять их покупателю напрямую со склада своего поставщика (минуя свой склад). В таком случае оприходование этих товаров в учете данной организации производится на основании приемо-сдаточных документов [30]. При этом к счету 41 открывается дополнительный субсчет «Товары транзитом». В подобной ситуации организации необходимо четко устанавливать момент перехода права собственности на товары, реализуемые транзитом покупателям. Например, если в договоре отражен переход права собственности на реализуемые товары в момент их передачи представителю покупателя (в месте нахождения склада поставщика) или транспортной организации, осуществляющей перевозку этих товаров покупателю, то и в учете должна быть отражена продажа этих товаров в день их отгрузки со склада поставщика в адрес покупателя. Пример. 30 ноября ООО «Альтернатива» приобрело и в этот же день оплатило товары (светильники) у ОАО «Светооборудование» на сумму 118 000 руб. (в том числе НДС – 18 000 руб.). В бухгалтерском учете ООО «Альтернатива» приобретенные товары отражаются по фактической себестоимости (покупной цене). При этом купленные у ОАО «Светооборудование» товары были отправлены со склада поставщика 1 декабря не в адрес ООО «Альтернатива», а по его распоряжению другой организации, с которой ООО «Альтернатива» заключило договор на поставку этой партии товаров (ЗАО «Перспектива»). Причем стоимость поставки составила уже 153 400 руб. (в том числе НДС – 23 400 руб.). Оплата за реализованный товар поступила от ЗАО «Перспектива» 4 декабря. Договором купли-продажи с покупателем переход права собственности на товары предусмотрен в момент передачи товаров транспортной организации для перевозки в адрес ЗАО «Перспектива». В учете ООО «Альтернатива» данные операции должны были быть оформлены следующими проводками: 30 ноября: Д-т 41, субсчет «Товары транзитом», К-т 60– 100 000 руб. (118 000 руб. – 18 000 руб.) – отражены товары, приобретенные у ОАО «Светооборудование», но не поставленные на склад организации (ООО «Альтернатива»); Д-т 19 К-т 60 – 18 000 руб. – отражен НДС, причитающийся к уплате поставщику за приобретенные товары; Д-т 68, субсчет «Расчеты по НДС», К-т 19 – 18 000 руб. – принят к вычету НДС, выставленный поставщиком товаров; Д-т 60 К-т 51 – 118 000 руб. – перечислено поставщику за приобретенные товары; 1 декабря: Д-т 62«Расчеты с покупателями и заказчиками» К-т 90, субсчет 90-1 «Выручка», – 153 400 руб. – реализованы товары ЗАО «Перспектива» (в день передачи товаров транспортной организации, осуществляющей перевозку товаров покупателю); Д-т 90, субсчет 90-2 «Себестоимость продаж», К-т 41, субсчет «Товары транзитом», – 100 000 руб. – списана фактическая себестоимость реализованных товаров; Д-т 90, субсчет 90-3 «НДС», К-т 68, субсчет «Расчеты по НДС», – 23 400 руб. – начислен НДС по реализованным товарам; Д-т 90, субсчет 90-9 «Прибыль/убыток от продаж», К-т 99«Прибыли и убытки» – 30 000 руб. (153 400 руб. – 23 400 руб. – – 100 000 руб.) – получена прибыль от реализации данной партии товаров; 4 декабря: Д-т 51 К-т 62 – 153 400 руб. – поступила на расчетный счет ООО «Альтернатива» оплата за реализованные товары. При реализации транзитом договорами поставки могут быть предусмотрены и иные варианты перехода права собственности на отгруженные в адрес покупателя товары (например, после окончательной оплаты товаров, при фактическом получении товаров покупателем и т.д.). В этом случае в момент передачи товаров транспортной организации для отправки их в адрес покупателя должна была быть оформлена проводка: Д-т 45«Товары отгруженные» К-т 41, субсчет «Товары транзитом», – 100 000 руб. – отгружены товары покупателю без перехода права собственности. Отражение операции реализации таких товаров производится в момент перехода прав собственности на эти товары (например, после их окончательной оплаты, при фактической передаче на склад покупателя и т.д.). При этом все проводки будут аналогичны проводкам, приведенным выше, за исключением списания фактической себестоимости реализованных товаров: Д-т 90, субсчет 90-2 «Себестоимость продаж», К-т 45 – 100 000 руб. – списана фактическая себестоимость реализованных товаров. III.3. Бухгалтерский учет при осуществлении розничной торговлиIII.3.1. Оприходование и оценка товаровСогласно п. 13 ПБУ 5/01 организациям, осуществляющим розничную торговлю, разрешается производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок). Это означает, что организации розничной торговли могут выбирать, каким способом им отражать оприходование товаров: по покупным или продажным ценам. При этом выбранный вариант должен быть зафиксирован в учетной политике организации для целей бухгалтерского учета. Если организация, осуществляющая розничную торговлю, приходует товары по покупным ценам, то учет их движения будет аналогичен учету в оптовых организациях. В данном же подразделе настоящего издания мы рассмотрим порядок учета товаров при их оприходовании по продажным ценам. Формирование продажной цены происходит следующим образом: – в порядке, указанном выше (так же как в организациях, осуществляющих оптовую торговлю), исчисляется покупная цена приобретенного (полученного) товара; – к покупной цене товара прибавляется торговая наценка, размер которой устанавливается самой организацией с таким расчетом, чтобы она покрывала ее издержки обращения и обеспечивала определенный уровень рентабельности (прибыльности) продажи этого товара; – поскольку продажная цена является фактически ценой, по которой товар реализуется покупателям, то в целях ее достоверного формирования должен учитываться НДС. В соответствии с Планом счетов и Инструкцией по его применению в рассматриваемом случае товары должны приходоваться на счете 41 по продажным ценам с одновременным отражением начисленной по ним торговой наценки на счете 42 «Торговая наценка». Поскольку, как уже говорилось выше, в состав продажных цен помимо торговой наценки входит также НДС, его можно учитывать на отдельном субсчете, открываемом к счету 42. Так же как и в оптовых организациях, продажная цена товара может формироваться в организациях розничной торговли двумя способами: 1) путем отражения всех расходов, связанных с приобретением товаров, на счете 41 с добавлением торговой наценки, НДС; 2) с использованием счетов 15 и 16 (то есть по планово-учетным ценам). Рассмотрим оба варианта определения продажной цены товара и отражения этих операций в учете. 1. В первом случае, так же как и в организациях, осуществляющих оптовую торговлю, все затраты, связанные с приобретением товаров, относятся на счет 41. Естественно, если продажная цена товара (партии товаров) уже сформирована, то затраты по приобретению этих товаров собираются на отдельном субсчете к счету 41 и списываются либо на издержки обращения, либо на прочие расходы. Затем к покупной цене товара добавляются торговая наценка (размер которой установлен самой организацией) и НДС (соответствующий ставке НДС по данному товару). Читателям следует обратить внимание на то, что организация, осуществляющая розничную торговлю, может устанавливать единую торговую наценку как по всем видам товаров, так и по каждому товару (или отдельной группе товаров). Пример. ООО «Альтернатива» реализует в розницу товары (электрическое оборудование). У поставщика (ОАО «Светооборудование») общество приобрело товары (светильники) на сумму 118 000 руб. Согласно условиям договора поставки расходы на перевозку этих товаров до склада организации произведены силами ООО «Альтернатива» (на собственной автомашине) и составили 1000 руб. (стоимость израсходованных ГСМ, оплата труда водителя, единый социальный налог и т.д.). Оприходование товаров в организации осуществляется по продажным ценам с добавлением торговой наценки по отдельным видам товаров. При этом затраты, связанные с приобретением товаров, собираются на счете 41. Торговая наценка по данному товару (светильникам) определена в размере 50 % их покупной стоимости – 50 500 руб. [31]. Таким образом, продажная цена приобретенного товара (светильников) составила 151 500 руб. (118 000 руб. – 18 000 руб. + 1000 руб. + + 50 500 руб.). В бухгалтерском учете ООО «Альтернатива» данные операции должны были быть оформлены следующими проводками:  2. Во втором случае все затраты, связанные с приобретением товара (в том числе стоимость товара, уплаченная поставщику), относятся в дебет счета 15. По кредиту этого счета и дебету счета 41 отражается стоимость оприходованного товара по планово-учетным ценам (не включающим торговую наценку, НДС). Затем к планово-учетной цене товара добавляются торговая наценка (размер которой установлен самой организацией) и НДС (соответствующий ставке НДС по данному товару). Разница между учетной ценой товара и фактическими затратами на его приобретение (его покупной ценой) списывается на счет 16 (в дебет или в кредит). Данное отклонение (в зависимости от способа, отраженного в учетной политике организации для целей бухгалтерского учета) либо списывается (сторнируется) на счет 44 полностью, либо в части, приходящейся на реализованные товары. В последнем случае расчет производится в порядке, аналогичном применяемому в организациях оптовой торговли. Используя данные предыдущего примера, рассмотрим, каким образом определяется в такой ситуации продажная цена и как отражаются эти операции в бухгалтерском учете. Пример. Формирование продажной цены товаров в ООО «Альтернатива» производится с использованием счетов 15 и 16. Планово-учетная цена приобретенной партии светильников, сформированная в ООО «Альтернатива», определена в размере 100 000 руб. Предположим, что в соответствии с учетной политикой общества для целей бухгалтерского учета списание отклонений планово-учетных цен от покупных производится в отчетном периоде в полном размере.   Еще раз обращаем внимание читателей на то, что на счете 15 (и при оптовой, и при розничной торговле) собираются только фактические затраты, связанные с приобретением товаров. Соответственно при формировании планово-учетных цен также должна учитываться примерная структура таких расходов с учетом торговой наценки и НДС. III.3.2. Реализация товаровФормирование состава издержек обращения в организациях, осуществляющих розничную торговлю (как для бухгалтерского учета, так и для целей налогообложения), аналогично формированию состава издержек обращения в оптовых организациях. Однако порядок учета операций по реализации товаров в розничной торговле имеет некоторые особенности. Так как учет товаров на счете 41 может вестись по продажным ценам, то для формирования фактической себестоимости реализованных товаров организации необходимо сторнировать величину торговой наценки, приходящуюся на эти товары. Если в организации розничной торговли устанавливается единая торговая наценка на все виды товаров, то ее величина, приходящаяся на проданные товары, определяется простым арифметическим способом. Пример. ООО «Альтернатива», осуществляющее розничную продажу товаров, приходует товары по продажным ценам. При этом на все виды товаров устанавливается единая торговая наценка в размере 50 %. Для удобства расчетов предположим, что ставка НДС также едина для всех видов товаров, реализуемых ООО «Альтернатива», и равна 18 %. За отчетный период ООО «Альтернатива» реализовало товары населению на сумму 216 000 руб. Расчет торговой наценки (включая НДС), входящей в состав продажных цен реализованных товаров, осуществляется следующим образом:

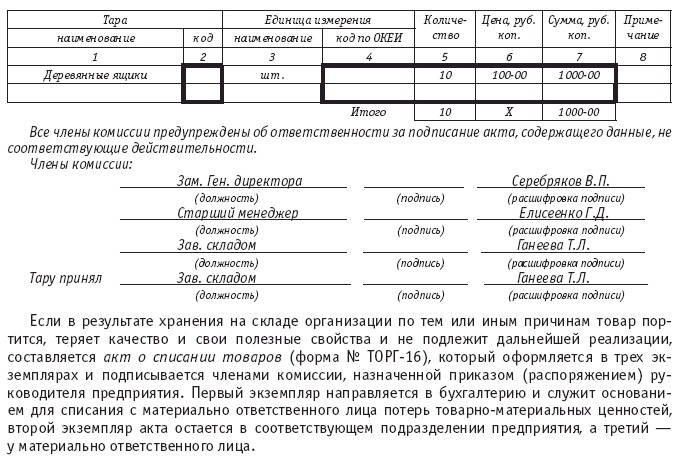

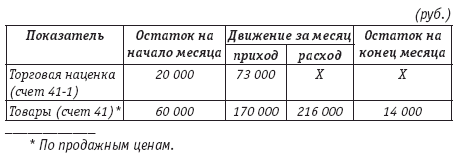

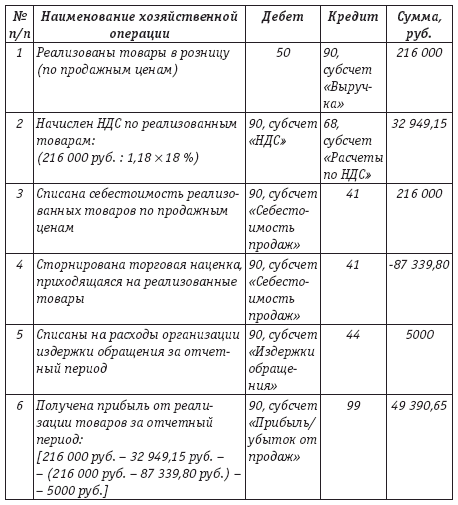

Если торговая наценка устанавливается на отдельные виды товаров (либо реализуются товары, облагаемые по различным ставкам НДС), то сумма наценки на остаток непроданных товаров определяется по проценту, исчисленному исходя из отношения суммы наценок на остаток товаров на начало месяца и оборота по кредиту счета 42 за месяц к сумме проданных за этот период товаров (по продажным ценам) и остатку товаров на конец месяца (также по продажным ценам), что можно отобразить в виде формулы:

где ТН% – процент торговой наценки, приходящийся на остаток товаров на складе; ТНн.м – величина торговой наценки на начало месяца; ТНм – торговая наценка по товарам, приобретенным (полученным) в течение месяца; Тр.м – стоимость реализованных за месяц товаров по продажным ценам; Тк.м – стоимость остатка товаров на конец месяца по продажным ценам. Затем, умножая полученный процент на сумму остатков товаров на конец месяца, получаем долю торговой наценки, приходящейся на эти товары. Соответственно, вычитая ее из общей суммы торговой наценки (ТНн.м + ТНм), определяем величину наценки, приходящейся на реализованные товары. Пример. ООО «Альтернатива», осуществляющее розничную продажу товаров, приходует товары по продажным ценам. При этом торговая наценка устанавливается на отдельные виды товаров. За отчетный период ООО «Альтернатива» реализовало товары населению на сумму 216 000 руб. Издержки обращения, подлежащие списанию на расходы организации, составили за этот период 5000 руб. Показатели движения товаров, а также торговой наценки приведены ниже:  Торговая наценка, входящая в состав продажных цен и приходящаяся на реализованные товары, рассчитывается следующим образом: – процент наценки, приходящийся на остаток товаров на конец месяца:

– сумма торговой наценки, приходящаяся на остаток товаров на конец месяца:

– величина торговой наценки, приходящаяся на реализованные товары: