|

||||

|

|

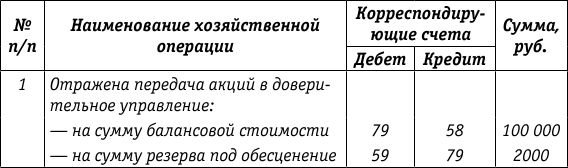

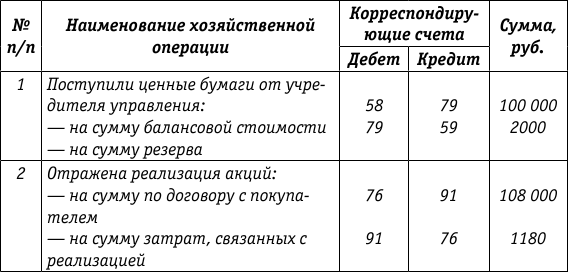

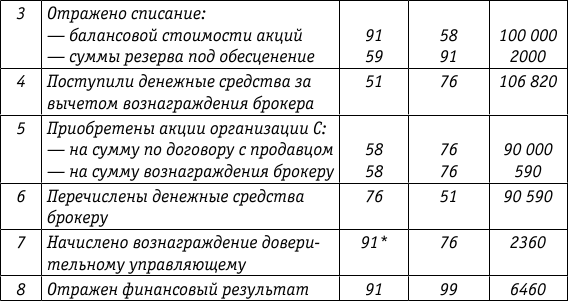

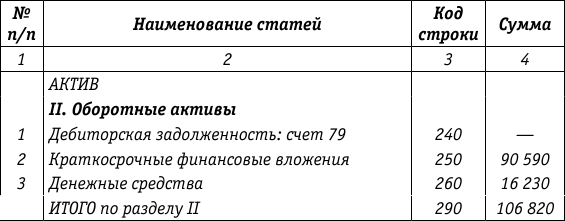

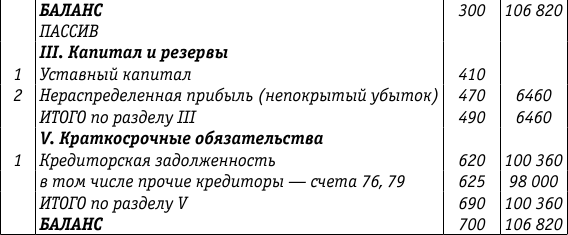

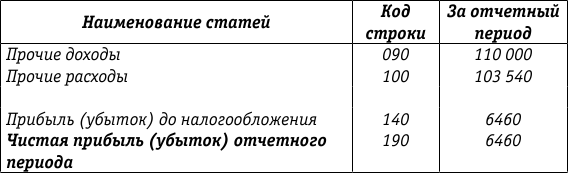

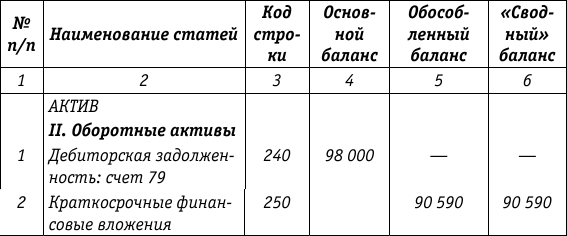

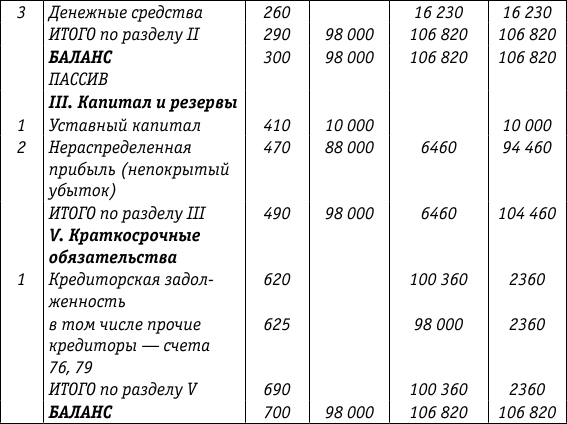

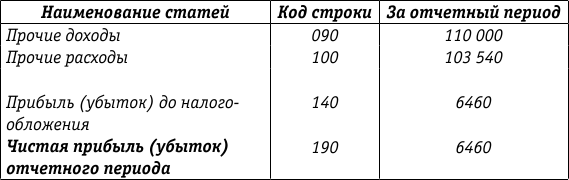

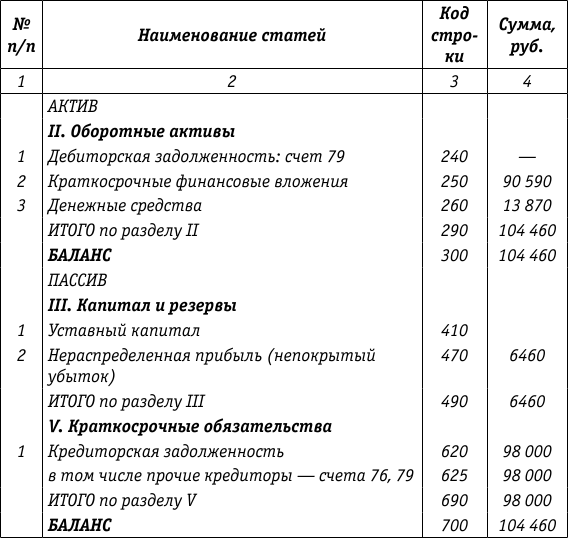

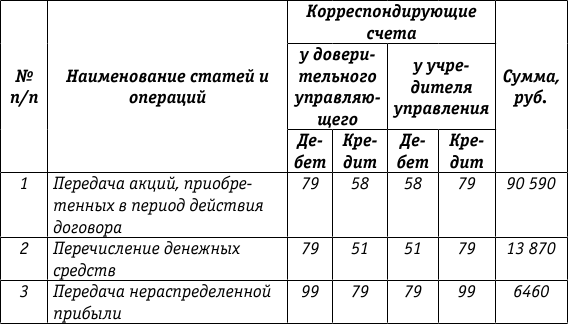

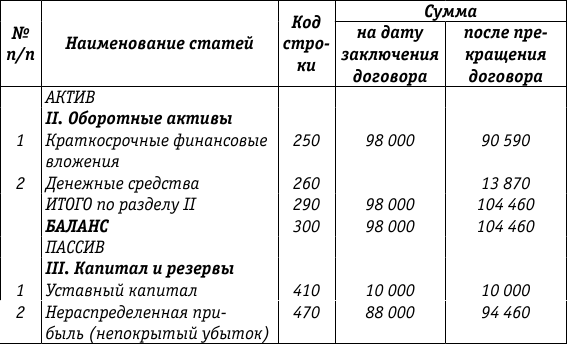

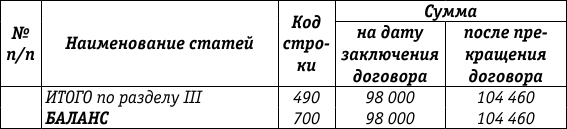

4. Доверительное управление ценными бумагами и денежными средствами, инвестируемыми в ценные бумаги4.1. Правовое регулирование доверительного управления имуществомВ соответствии со ст. 1012 ГК РФ по договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодо-приобретателя). Учредителем управления, как правило, является собственник имущества (ст. 1014 ГК РФ). Доверительным управляющим может быть индивидуальный предприниматель или коммерческая организация, за исключением унитарного предприятия (ст. 1015 ГК РФ). Согласно ст. 5 Закона о рынке ценных бумаг под деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц: – ценными бумагами; – денежными средствами, предназначенными для инвестирования в ценные бумаги; – денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами. Наличие лицензии на осуществление деятельности по управлению ценными бумагами не требуется в случае, если доверительное управление связано только с осуществлением управляющим прав по ценным бумагам. Согласно приказу ФСФР России от 06.03.2007 № 0721/пзн «Об утверждении Порядка лицензирования профессиональной деятельности на рынке ценных бумаг» допускается совмещение брокерской деятельности, дилерской деятельности, деятельности по управлению ценными бумагами и депозитарной деятельности. Лицензия выдается на каждый вид профессиональной деятельности на рынке ценных бумаг. Передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему. Объектами доверительного управления могут быть предприятия и другие имущественные комплексы, отдельные объекты, относящиеся к недвижимому имуществу, ценные бумаги и другое имущество. Самостоятельным объектом доверительного управления не могут быть деньги, за исключением случаев, предусмотренных законом. Возможность передачи денежных средств в доверительное управление для инвестирования в ценные бумаги предоставлена ст. 5 Закона о рынке ценных бумаг и ст. 5 Федерального закона от 02.12.1990 № 3951 «О банках и банковской деятельности» (далее – Закон о банках и банковской деятельности). Приказом ФСФР России от 03.04.2007 № 0737/пзн утвержден Порядок осуществления деятельности по управлению ценными бумагами. Требования данного Порядка не распространяются на деятельность управляющих компаний по доверительному управлению инвестиционными резервами акционерных инвестиционных фондов, доверительному управлению ПИФ, доверительному управлению средствами пенсионных накоплений, доверительному управлению средствами пенсионных резервов негосударственных пенсионных фондов, доверительному управлению накоплениями для жилищного обеспечения военнослужащих, доверительному управлению ипотечным покрытием, а также на деятельность по управлению ценными бумагами, если она связана исключительно с осуществлением управляющим прав по ценным бумагам. В соответствии с п. 2.1 Порядка осуществления деятельности по управлению ценными бумагами управляющий вправе принимать в доверительное управление и осуществлять доверительное управление следующими объектами доверительного управления: – ценными бумагами, в том числе полученными управляющим в процессе деятельности по управлению ценными бумагами; – денежными средствами, включая иностранную валюту, предназначенными для инвестирования в ценные бумаги, в том числе полученными управляющим в процессе деятельности по управлению ценными бумагами. Управляющий вправе с соблюдением требования валютного законодательства принимать в доверительное управление и осуществлять доверительное управление иностранной валютой в случае, если соответствующая иностранная валюта является предметом сделок купли/продажи на торгах, организуемых валютной биржей. Управляющий обязан обособить ценные бумаги и денежные средства учредителя управления, находящиеся в доверительном управлении, а также полученные управляющим в процессе управления ценными бумагами, от имущества управляющего и имущества учредителя управления, переданного управляющему в связи с осуществлением им иных видов деятельности. Для хранения денежных средств, находящихся в доверительном управлении, а также полученных управляющим в процессе управления ценными бумагами, управляющий обязан использовать отдельный банковский счет. Для учета прав на ценные бумаги, находящиеся в доверительном управлении, управляющий открывает в системе ведения реестра владельцев ценных бумаг отдельный лицевой счет (счета) управляющего, а если учет прав на ценные бумаги осуществляется в депозитарии – отдельный счет (счета) депо управляющего (п. 2.9 Порядка осуществления деятельности по управлению ценными бумагами). Пунктом 2.10 Порядка осуществления деятельности по управлению ценными бумагами предусмотрено, что на одном банковском счете управляющего могут учитываться денежные средства, передаваемые в доверительное управление разными учредителями управления, а также полученные в процессе управления ценными бумагами, при условии что такое объединение денежных средств предусмотрено договорами доверительного управления, заключенными управляющим с такими учредителями управления. При этом управляющий обязан обеспечить ведение обособленного внутреннего учета денежных средств по каждому договору доверительного управления. Согласно п. 2.11 вышеназванного Порядка на одном лицевом счете управляющего (счете депо управляющего) могут учитываться ценные бумаги, передаваемые в доверительное управление разными учредителями управления, а также полученные в процессе управления ценными бумагами, при условии что такое объединение ценных бумаг предусмотрено договорами доверительного управления, заключенными управляющим с такими учредителями управления. При этом управляющий обязан обеспечить ведение обособленного внутреннего учета ценных бумаг по каждому договору доверительного управления. Управляющий имеет право на вознаграждение, предусмотренное договором доверительного управления, а также на возмещение необходимых расходов, произведенных им при управлении ценными бумагами, в соответствии с законодательством Российской Федерации (п. 2.8 Порядка осуществления деятельности по управлению ценными бумагами). Управляющий обязан предоставлять учредителю управления отчет о деятельности управляющего по управлению ценными бумагами, содержащий информацию, предусмотренную Порядком осуществления деятельности по управлению ценными бумагами (далее – Отчет), в сроки, предусмотренные договором доверительного управления, но не реже одного раза в квартал. В случае письменного запроса учредителя управления управляющий обязан в срок, не превышающий десяти рабочих дней с даты получения запроса, предоставить учредителю управления Отчет на дату, указанную в запросе, а если такая дата не указана – на дату получения запроса управляющим. В Отчете должна содержаться информация обо всех сделках, совершенных управляющим с принадлежащими учредителю управления объектами доверительного управления, а также об операциях по передаче в доверительное управление учредителем управления и возврату ему объектов доверительного управления, за период времени, исчисляемый с даты, на которую был сформирован предыдущий Отчет (даты заключения договора доверительного управления, если Отчет не выдавался), до даты формирования предоставляемого Отчета (даты, указанной в письменном запросе учредителя управления), далее – отчетный период, а также информация об объектах доверительного управления, принадлежащих учредителю управления на последний день отчетного периода, и их оценочная стоимость. 4.2. Бухгалтерский учет операций, связанных с осуществлением договора доверительного управления имуществомПорядок бухгалтерского учета операций, связанных с осуществлением договора доверительного управления, регулируется Указаниями по отражению в бухгалтерском учете организаций операций, связанных с осуществлением договора доверительного управления имуществом, утвержденными приказом Минфина России от 28.11.2001 № 97н. Приказом Минфина России от 15.08.2006 № 106н действие вышеприведенных Указаний распространено на страховые организации, негосударственные пенсионные фонды и профессиональных участников рынка ценных бумаг. Порядок учета операций по доверительному управлению разработан в соответствии с положениями главы 53 ГК РФ и Законом о бухгалтерском учете и предусматривает следующее: – передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему; в связи с этим Указаниями по отражению в бухгалтерском учете организаций операций, связанных с осуществлением до говора доверительного управления имуществом, не предусмотрено определение финансового результата при передаче имущества в доверительное управление и возврате имущества; – имущество, переданное в доверительное управление, обособляется от другого имущества учредителя управления, а также от имущества доверительного управляющего; – учитывая, что собственником имущества является учредитель управления, ему передаются не только результаты деятельности по договору доверительного управления, но и бухгалтерская отчетность; учредитель управления при составлении бухгалтерской отчетности включает в нее показатель отчетности, представленной доверительным управляющим, путем построчного суммирования аналогичных показателей (за исключением счетов расчетов по доверительному управлению); – для расчетов по деятельности, связанной с доверительным управлением, доверительному управляющему открывается отдельный банковский счет. При совершении сделок с переданным имуществом доверительный управляющий должен делать пометки «Д.У.». Для учета операций, связанных с выполнением договора доверительного управления, используется счет 79 «Внутрихозяйственные расчеты», субсчет «Расчеты по договору доверительного управления имуществом». 4.3. Отражение учредителем управления операций, связанных с осуществлением договора доверительного управления имуществомОбъекты имущества передаются в доверительное управление учредителем управления по стоимости, по которой они числятся в бухгалтерском учете учредителя управления на дату вступления договора доверительного управления в силу: – Дт 79 Кт счетов учета передаваемого имущества (01 «Основные средства», 04 «Нематериальные активы», 51, 58 и т. д.); одновременно: – Дт 79 Кт 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов», 59. Поступление денежных средств в счет причитающейся прибыли по договору доверительного управления имуществом оформляется следующей проводкой: – Дт 51 Кт 79. Отражение причитающейся учредителю управления суммы возмещения убытков, причиненных утратой или повреждением имущества, а также упущенной выгоды от доверительного управляющего (ст. 1022 ГК РФ) осуществляется следующим образом: – Дт 76 Кт 91 – начисление; – Дт 51 Кт 76 – получение. Возврат имущества в случае прекращения договора доверительного управления отражается следующим образом: – Дт счетов учета имущества (01, 04, 51, 58 и т. д.) Кт 79; одновременно: – Дт 79 Кт 02, 05, 59. При составлении бухгалтерской отчетности учредителя управления в нее полностью включаются данные, представленные доверительным управляющим об активах, обязательствах, доходах, расходах и других показателях, путем суммирования аналогичных показателей. Данные по счету 79, субсчет «Расчеты по договору доверительного управления имуществом», в баланс учредителя управления не входят. Представление бухгалтерской отчетности осуществляется учредителем управления в порядке, установленном Законом о бухгалтерском учете. Информация, связанная с осуществлением договора доверительного управления имуществом, приводится в составе пояснительной записки в соответствии с правилами, установленными Положением по бухгалтерскому учету «Информация по сегментам» ПБУ 12/2000, утвержденным приказом Минфина России от 27.01.2000 № 11н. В Указаниях по отражению в бухгалтерском учете организаций операций, связанных с осуществлением договора доверительного управления имуществом, не установлен порядок передачи сальдо по счету 99 с отдельного баланса, который ведет доверительный управляющий, на баланс учредителя управления. В них говорится только о том, что показатели отчетности складываются построчно. В связи с этим возможны следующие варианты: вариант 1. Если договор действует в течение отчетного года, передача сальдо по счету 99 осуществляется только при прекращении договора. Доверительный управляющий оформляет в бухгалтерском учете следующие проводки: Дт 99 Кт 79 – на сумму прибыли; Дт 79 Кт 99 – на сумму убытка. Учредитель управления оформляет следующие проводки (зеркально): Дт 79 Кт 99 – на сумму прибыли; Дт 99 Кт 79 – на сумму убытка; вариант 2. Если договор доверительного управления на конец отчетного года не прекращается, могут использоваться два варианта. В случае применения варианта 1 доверительный управляющий закрывает счет 99 на счет 84 в общеустановленном порядке в конце года. В этом случае учредитель управления построчно складывает все показатели, включая нераспределенную прибыль. Передача сальдо по счету 99 будет осуществлена только при прекращении договора доверительного управления. В случае применения варианта 2 передача сальдо по счету 99 производится в последний день отчетного года заключительными оборотами. В бухгалтерском учете отражаются записи, аналогичные записям, производимым по варианту 1. 4.4. Отражение выгодоприобретателем операций, связанных с осуществлением договора доверительного управления имуществомВыгодоприобретатель, не являющийся учредителем управления, учитывает причитающийся доход по дебету счета 76 и кредиту счета 91. По мере фактического поступления денежных средств дебетуются счета учета денежных средств в корреспонденции с кредитом счета 76. В аналогичном порядке отражаются суммы возмещения упущенной выгоды за время доверительного управления имуществом. Выгодоприобретатель представляет бухгалтерскую отчетность с учетом финансового результата, полученного по договору доверительного управления, в порядке, установленном Законом о бухгалтерском учете. 4.5. Отражение доверительным управляющим на отдельном балансе операций, связанных с осуществлением договора доверительного управления имуществомДоверительный управляющий обеспечивает самостоятельный учет операций по каждому договору доверительного управления имуществом, обособленный от операций, связанных с имуществом доверительного управляющего. Для каждого договора доверительного управления должен быть открыт отдельный субсчет к счету 79 в разрезе учредителя управления и выгодополучателя. Имущество, полученное от учредителя управления, учитывается по дебету счетов учета активов и кредиту счета 79. Операции по приобретению и реализации имущества в ходе исполнения договора доверительного управления отражаются в общеустановленном порядке. При перечислении денежных средств в счет причитающегося учредителю управления дохода по договору доверительного управления имуществом кредитуются счета учета денежных средств в корреспонденции с дебетом счета 79. Причитающиеся доверительному управляющему суммы вознаграждения, предусмотренные договором доверительного управления имуществом, и возмещения необходимых расходов, произведенных им при доверительном управлении имуществом, учитываются по дебету счета 26 «Общехозяйственные расходы» в корреспонденции с кредитом счета 76. Перечисление вышеуказанных сумм отражается по дебету счета 76 в корреспонденции с кредитом счетов учета денеж ных средств. Если после прекращения договора доверительного управления имуществом переданное в доверительное управление имущество, включая вновь созданное или приобретенное, возвращается учредителю управления, то дебетуется счет 79 в корреспонденции с кредитом счетов учета активов. Если договором доверительного управления имуществом предусмотрены иные действия по отношению к имуществу, переданному в доверительное управление, то вышеуказанные операции отражаются в бухгалтерском учете в общеустановленном порядке. Доверительный управляющий представляет учредителю управления и выгодоприобретателю отчет о своей деятельности в сроки и порядке, которые установлены договором доверительного управления имуществом. Данные об активах, обязательствах, доходах и расходах, полученных при выполнении договора доверительного управления имуществом, представляются в сроки, установленные для бухгалтерской отчетности. При прекращении договора доверительного управления имуществом доверительный управляющий составляет отдельный баланс на дату прекращения договора. 4.6. Отражение доверительным управляющим операций по осуществлению договора доверительного управления имуществом Все расходы доверительного управляющего по осуществлению деятельности, связанной с доверительным управлением имуществом, учитываются у него по дебету счета 20 «Основное производство» либо 26 по каждому договору обособленно. Причитающиеся доверительному управляющему суммы вознаграждения и возмещения необходимых расходов, произведенных им при доверительном управлении имуществом, учитываются по кредиту счета 90 «Продажи» в корреспонденции со счетом 76. Одновременно соответствующая часть затрат по оказанию услуг доверительного управления имуществом списывается с кредита счета 20 в дебет счета 90. Причитающиеся суммы возмещения выгодополучателю упущенной выгоды за время доверительного управления имуществом и учредителю управления убытков, причиненных утратой или повреждением имущества, а также упущенной выгоды отражаются в бухгалтерском учете по кредиту счета 76 в корреспонденции с дебетом счета 91. При перечислении учредителю управления или выгодоприобретателю вышеуказанных средств кредитуются счета учета денежных средств в корреспонденции с дебетом счета 76. Пример. На балансе организации А (учредителя управления) числятся акции организации Б на сумму 100 000 руб., а также резерв под обесценение вышеуказанных акций в сумме 2000 руб. Уставный капитал составляет 10 000 руб., нераспределенная прибыль – 88 000 руб. Эти акции передаются в доверительное управление организации В (доверительному управляющему), которая продает полученные акции за 108 000 руб. через брокера. Расходы, связанные с реализацией, составили 1180 руб., в том числе НДС – 180 руб. В этом же месяце доверительный управляющий приобрел пакет акций организации С на сумму 90 000 руб. Расходы, связанные с приобретением акций, составили 580 руб., в том числе НДС – 90 руб. Вознаграждение доверительного управляющего за месяц составило 2360 руб., в том числе НДС – 360 руб. Отражение учредителем управления операций, связанных с осуществлением договора доверительного управления имуществом  Отражение на отдельном балансе доверительным управляющим операций, связанных с осуществлением договора доверительного управления[5]   Обособленный бухгалтерский баланс (фрагмент формы № 1)   Отчет о прибылях и убытках (фрагмент формы № 2)  Составим бухгалтерскую отчетность учредителя управления. Бухгалтерский баланс (фрагмент формы № 1)   Показатели Отчета о прибылях и убытках, так же как и баланса, суммируются построчно. Если предположить, что у учредителя в отчетном периоде иных операций, кроме операций в рамках договора доверительного управления, не было, то форма № 2, приведенная выше, не изменится. Отчет о прибылях и убытках (фрагмент формы № 2)  Отражение доверительным управляющим операций по осуществлению договора доверительного управления В рассматриваемом примере в бухгалтерском учете доверительного управляющего отражается только начисление вознаграждения: Дт 76 Кт 90 – 2360 руб. Допустим, что в следующем месяце было перечислено вознаграждение управляющему, других операций не было. Договор доверительного управления прекращается. Доверительным управляющим составляется баланс на дату прекращения договора (см. табл.).  Осуществление передачи имущества и нераспределенной прибыли учредителю (см. таблицу)  Баланс учредителя управления после прекращения договора   Форма № 2, представленная выше в соответствии с условиями примера, не изменяется. 4.7. Обложение налогом на прибыль операций доверительного управления ценными бумагамиСогласно ст. 276 НК РФ доверительному управляющему вменяется в обязанность сообщать учредителю управления о доходах и расходах, которые учредитель управления включает в соответствующую группу. Если же предметом договора являются ценные бумаги, то применяются положения ст. 280 НК РФ. Доверительный управляющий обязан вести учет процентного дохода в разрезе проводимых сделок и видов ценных бумаг (обращающихся и не обращающихся на рынке ценных бумаг). Помимо ведения бухгалтерского учета, он должен сообщать учредителю управления полные данные по налоговому учету. Учредителю управления следует уплачивать налог на прибыль по доходам в виде процентов по государственным ценным бумагам в сроки, установленные п. 4 ст. 287 НК РФ, а именно: в течение 10 дней по окончании соответствующего месяца отчетного (налогового) периода, в котором получен доход, исходя из дат, признаваемых датами получения дохода в соответствии со ст. 271 и 273 настоящего Кодекса. Напомним читателям, что при методе начисления датой признания дохода в виде процентов по государственным ценным бумагам является или дата выплаты процентов в соответствии с условиями выпуска, или дата реализации (выбытия) ценной бумаги, или последнее число отчетного (налогового) периода. Таким образом, если не было выплат процентов эмитентом или государственные ценные бумаги не выбывали, то налог на доходы в виде процентов уплачивается в течение 10 дней по окончании отчетного периода. Если же были выплаты эмитентом или имело место выбытие ценных бумаг, то налог уплачивается в течение 10 дней по окончании месяца, в котором получен доход (п. 4 ст. 287 НК РФ). Доходы в виде процентов по государственным ценным бумагам облагаются налогом на прибыль по налоговым ставкам, установленным п. 4 ст. 284 НК РФ. При этом доходы в виде процентов по государственным ценным бумагам отражаются в Листе 04 налоговой декларации по налогу на прибыль. Процентный доход по корпоративным ценным бумагам признается на дату выплаты согласно условиям выпуска ценных бумаг или на последнее число отчетного (налогового) периода и облагается налогом на прибыль в составе общей прибыли по налоговой ставке 24 %. В соответствии с п. 3 ст. 286 НК РФ выгодоприобретатели уплачивают по договорам доверительного управления только квартальные авансовые платежи по итогам отчетного периода. При выбытии корпоративных долговых ценных бумаг процентный доход признается в составе дохода от реализации (выбытия). Налоговая база по операциям, связанным с реализацией и иным выбытием ценных бумаг в рамках договора доверительного управления, формируется непрофессиональными участниками рынка ценных бумаг в Листе 05 налоговой декларации по налогу на прибыль. При этом по обращающимся и не обращающимся на организованном рынке ценным бумагам налоговая база устанавливается отдельно. Кроме договора учредительного управления, учредитель управления может заключать другие сделки с ценными бумагами, причем самостоятельно или через брокера. Статьи 276 и 280 НК РФ не содержат положения о раздельном учете подобных так называемых самостоятельных сделок, а также сделок по договору доверительного управления. Следовательно, непрофессиональный участник рынка ценных бумаг, являющийся учредителем и выгодоприобретателем по договору доверительного управления, формирует две базы: одну единую налоговую базу по всем сделкам с обращающимися на организованном рынке ценными бумагами и вторую единую налоговую базу по всем сделкам с ценными бумагами, не обращающимися на организованном рынке ценных бумаг. Это означает, что в рамках одной категории ценных бумаг убытки, понесенные по одним сделкам, независимо от того, в рамках какого договора они получены, могут уменьшать прибыль по другим сделкам. Эта позиция авторов данного издания основана на конструкции ст. 276 НК РФ. В п. 1 ст. 276 НК РФ содержится следующее положение: определение налоговой базы участников договора доверительного управления осуществляется в соответствии с п. 3 ст. 276 настоящего Кодекса, если по условиям вышеуказанного договора выгодоприобретателем является учредитель, и в соответствии с п. 4 данной статьи Кодекса, если учредитель не является выгодоприобретателем. Приводим п. 3 ст. 276 НК РФ полностью: «Доходы учредителя доверительного управления в рамках договора доверительного управления имуществом включаются в состав его выручки или внереализационных доходов в зависимости от полученного вида дохода. Расходы, связанные с осуществлением договора доверительного управления имуществом (включая амортизацию имущества, а также вознаграждение доверительного управляющего), признаются расходами, связанными с производством или внереализационными расходами учредителя управления в зависимости от вида осуществленных расходов». Как следует из текста НК РФ, речь идет только о классификации доходов и расходов. Это означает, что в части признания убытков, если учредитель управления является выгодоприобретателем, применяются общие правила главы 25 НК РФ, а в части признания убытка по ценным бумагам – правила ст. 280 НК РФ. Пункт 4 ст. 276 НК РФ сформулирован следующим образом: «Доходы выгодоприобретателя в рамках договора доверительного управления включаются в состав его внереализационных доходов и подлежат налогообложению в установленном порядке. При этом расходы, связанные с осуществлением договора доверительного управления имуществом (за исключением вознаграждения доверительного управляющего в случае, если указанным договором предусмотрена выплата вознаграждения не за счет уменьшения доходов, полученных в рамках исполнения этого договора), не учитываются учредителем управления при определении налоговой базы, но учитываются для целей налогообложения в составе расходов у выгодоприобретателя. Убытки, полученные в течение срока действия такого договора от использования имущества, переданного в доверительное управление, не признаются убытками учредителя (выгодоприобретателя), учитываемыми в целях налогообложения в соответствии с настоящей главой». В первом абзаце п. 4 ст. 276 НК РФ (в отличие от п. 3) доходы выгодоприобретателя включаются только в состав внереализационных доходов. Из второго абзаца п. 4 ст. 276 НК РФ следует, что учредитель управления и выгодоприобретатель – разные лица. Завершается п. 4 ст. 276 НК РФ запретом на признание убытка и у выгодоприобретателя, и у учредителя. Казалось бы, все понятно. Однако вопрос продолжает оставаться спорным. Об этом свидетельствует позиция Минфина России, выраженная в письме от 20.02.2007 № 030306/2/35, в котором приведена следующая ситуация. Банк размещает средства в доверительное управление. Согласно инвестиционной декларации управляющая компания должна инвестировать денежные средства в ценные бумаги. Могут ли убытки, полученные банком в течение срока действия такого договора, быть признанными для целей налогообложения? Мнение финансового ведомства по этому вопросу следующее. Порядок определения налоговой базы участников договора доверительного управления имуществом определен ст. 276 НК РФ. В соответствии с п. 1 ст. 276 НК РФ, если по условиям вышеуказанного договора выгодоприобретателем является учредитель управления, определение налоговой базы участников договора доверительного управления имуществом осуществляется в соответствии с п. 3 ст. 276 настоящего Кодекса. Согласно п. 2 ст. 276 НК РФ доверительный управляющий обязан определять ежемесячно нарастающим итогом доходы и расходы по доверительному управлению имуществом и представлять учредителю управления (выгодоприобретателю) сведения о полученных доходах и расходах для их учета учредителем управления (выгодоприобретателем) при определении налоговой базы в соответствии с настоящей главой. При доверительном управлении ценными бумагами доверительный управляющий определяет доходы и расходы в порядке, предусмотренном ст. 280 НК РФ. Доходы учредителя доверительного управления в рамках договора доверительного управления имуществом включаются в состав его выручки или внереализационных доходов в зависимости от полученного вида дохода. Расходы, связанные с осуществлением договора доверительного управления имуществом (включая амортизацию имущества, а также вознаграждение доверительного управляющего), признаются расходами, связанными с производством или внереализационными расходами учредителя управления в зависимости от вида осуществленных расходов. В данной ситуации банк размещает средства в доверительное управление. Согласно инвестиционной декларации управляющая компания должна инвестировать денежные средства в ценные бумаги. При совершении операций с ценными бумагами, приобретенными за счет средств, переданных в доверительное управление, доверительный управляющий обязан определять ежемесячно нарастающим итогом доходы и расходы по вышеуказанным операциям в порядке, установленном ст. 280 НК РФ, и представлять учредителю управления сведения о полученных доходах и расходах. Данные доходы учитываются учредителем доверительного управления при определении налоговой базы по операциям с ценными бумагами. В соответствии с п. 4 ст. 276 НК РФ убытки, полученные в течение срока действия такого договора от использования имущества, переданного в доверительное управление, не признаются убытками учредителя (выгодоприобретателя), учитываемыми в целях налогообложения в соответствии с главой 25 настоящего Кодекса. Это письмо Минфина России содержит следующие противоречия. В начале письма дается отсылка к п. 3 ст. 276 НК РФ, в котором не говорится о том, что убыток не учитывается, а затем – к п. 4 данной статьи Кодекса, где речь идет о случае, когда выгодоприобретатель и учредитель управления – разные лица. И общее противоречие состоит в том, что налоговая база по ценным бумагам определяется в соответствии со ст. 280 НК РФ, которая устанавливает для ценных бумаг особые правила признания убытка, в том числе его перенос на будущее. Согласно п. 10 ст. 280 НК РФ доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг. Доходы, полученные от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг. Налогоплательщики, получившие убыток (убытки) от операций с ценными бумагами в предыдущем налоговом периоде или в предыдущие налоговые периоды, вправе уменьшить налоговую базу, полученную по операциям с ценными бумагами в отчетном (налоговом) периоде (перенести указанные убытки на будущее) в порядке и на условиях, которые установлены ст. 283 НК РФ. Напомним читателям, что в расходы при выбытии ценных бумаг включаются, кроме стоимости ценных бумаг по договору с продавцом, иные расходы, связанные с их приобретением и реализацией, то есть прямые расходы. Расходы, связанные с обслуживанием принадлежащих налогоплательщику ценных бумаг в период между датой приобретения и датой выбытия, относятся в состав внереализационных расходов (подпункт 4 п. 1 ст. 265 НК РФ). Согласно п. 13 Указаний по отражению в бухгалтерском учете организаций операций, связанных с осуществлением договоров доверительного управления имуществом, причитающиеся доверительному управляющему суммы вознаграждения, предусмотренные договором доверительного управления имуществом, и возмещения необходимых расходов, произведенных им при доверительном управлении имуществом, учитываются на отдельном балансе по дебету счета 26 в корреспонденции с кредитом счета 76. В то же время п. 36 ПБУ 19/02 предусмотрено, что расходы, связанные с обслуживанием финансовых вложений организации, такие как оплата услуг банка и (или) депозитария за хранение финансовых вложений, предоставление выписки со счета депо и т. д., признаются прочими расходами организации. А это могут быть и возмещаемые расходы, которые согласно вышеприведенным Указаниям учитываются по дебету счета 26. Принимая во внимание, что ПБУ 19/02 – более поздний документ по сравнению с вышеприведенными Указаниями, стороны договора доверительного управления вправе относить расходы, связанные с обслуживанием ценных бумаг, на счет 91. В налоговой декларации такие расходы отражаются в составе внереализационных по строке 040 Листа 02 налоговой декларации по налогу на прибыль. Что же касается расходов, которые явно связаны или с приобретением, или с выбытием ценных бумаг, то они отражаются независимо от используемого счета (26 или 91) по строке 030 Листа 05 налоговой декларации по налогу на прибыль. А как быть с вознаграждением доверительному управляющему? Следует ли в налоговом учете учредителя управления распределять его на затраты, связанные с приобретением и выбытием ценных бумаг, на затраты, связанные с их обслуживанием? Учитывая, что вознаграждение доверительному управляющему рассчитывается по особому алгоритму и не привязывается к конкретным сделкам, представляется возможным следующий порядок. 1. При наличии в одном месяце сделок покупки и продажи следует распределять вознаграждение доверительного управляющего исходя из доли стоимости ценных бумаг по конкретной сделке в совокупной стоимости всех покупок и продаж. 2. Если в данном месяце были только покупки, то вознаграждение доверительного управляющего включается в стоимость ценных бумаг. 3. Если в данном месяце были только продажи, то вознаграждение управляющего относится на результаты от выбытия ценных бумаг (Лист 05 налоговой декларации по налогу на прибыль). 4. Если в данном месяце не было ни покупок, ни продаж, вознаграждение включается в бухгалтерском учете в состав прочих расходов, а в налоговом – в состав внереализационных расходов. 4.8. Обложение НДС операций доверительного управления ценными бумагамиОсобенности исчисления и уплаты в бюджет НДС при осуществлении операций в соответствии с договором доверительного управления имуществом установлены ст. 174.1 НК РФ. Согласно подпункту 12 п. 2 ст. 149 НК РФ не облагается НДС (освобождается от налогообложения) реализация на территории Российской Федерации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и ПИФ, ценных бумаг и инструментов срочных сделок (включая форвардные, фьючерсные контракты, опционы). Не облагается НДС также реализация ценных бумаг по договору доверительного управления. Услуги доверительного управляющего, депозитария, реестродержателя, организатора торгов облагаются НДС в общеустановленном порядке. В соответствии со ст. 170 НК РФ НДС по таким услугам включается в стоимость вышеуказанных услуг. Операции, не подлежащие налогообложению, отражаются в разделе 9 декларации по НДС. По операциям с ценными бумагами, совершаемыми в рамках договора доверительного управления, раздел 9 декларации по НДС заполняется налогоплательщиком, которым является доверительный управляющий. Осуществление операций с ценными бумагами по договору доверительного управления (в отличие от договора с брокером) не приводит к необходимости ведения раздельного учета «входного» НДС у учредителя управления. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Другие сайты | Наверх |

||||

|

|

||||