|

||||

|

|

ГЛАВА 5Основные средства 5.1. Что относится к основным средствам?Согласно пункту 4 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) актив принимается к бухгалтерскому учету в качестве основного средства, если одновременно выполняются следующие условия: – объект приобретен для того, чтобы использоваться в производстве продукции (при выполнении работ, оказании услуг), а также для управленческих нужд организации либо предназначен для сдачи за плату во временное владение и пользование или во временное пользование; – имущество будет использовано в течение длительного времени, то есть срока, продолжительностью превышает 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев; – организация не предполагает последующую перепродажу данного объекта; – объект способен приносить организации экономические выгоды (доход) в будущем. Основные средства, которые отвечают всем условиям, но стоимость которых не превышает 20 000 руб. или иного лимита, установленного в приказе об учетной политике, можно учесть в составе материально-производственных запасов. Другими словами, основные средства – это здания, сооружения, рабочие и силовые машины, а также оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструменты. А также рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и др. В составе основных средств учитываются также: земельные участки; объекты природопользования; капитальные вложения на коренное улучшение земель; капитальные вложения в арендованные объекты основных средств, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора. Это в бухгалтерском учете. Что касается некоммерческих организаций, они принимают объект к бухгалтерскому учету в качестве основных средств, если он будет использоваться в деятельности, направленной на достижение уставных целей (в том числе, предпринимательской) или для управленческих нужд. Конечно также и при условии, что имущество будет эксплуатироваться в течение длительного времени (больше12 месяцев), и некоммерческая организация не собирается его перепродавать. В главе 25 Налогового кодекса РФ понятие «основные средства» отсутствует. Зато определено, что относится к амортизируемому имуществу. Это как раз и есть объекты со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб. Обратите внимание: установив другой лимит в бухучете (не 10 000 руб. как в учете налоговом), бухгалтер обрекает себя на дополнительную работу. Ведь в данном случае не удастся избежать временных разниц, которые неизбежно возникнут при учете основных средств. В пункте 2 статьи 256 Налогового кодекса РФ перечислены те виды основных средств и нематериальных активов, которые организация не может включать в состав амортизируемого имущества, и амортизация по которым соответственно для целей налогообложения не начисляется. В первую очередь речь идет о земле, объектах природопользования (воде, недрах и т. д.), материально-производственных запасах, товарах, ценных бумагах и финансовых инструментах срочных сделок. Некоммерческие организации могут начислять амортизацию только по тому имуществу, которое куплено на средства, полученные от предпринимательской деятельности и используется для ее осуществления. Также не относятся к амортизируемому имуществу: – имущество бюджетных организаций; – имущество, купленное на бюджетные ассигнования (амортизация не начисляется на часть его стоимости, равную этим средствам); – имущество, полученное в рамках целевого финансирования; – объекты сельскохозяйственного назначения, построенные за счет бюджетных средств; – объекты внешнего благоустройства (объекты лесного и дорожного хозяйства, специализированные сооружения судоходной обстановки и т. п.); – продуктивный скот, буйволы, волы, яки (за исключением рабочего скота); – приобретенные печатные издания, произведения искусства; – основные средства и нематериальные активы, безвозмездно полученные атомными станциями в рамках международных договоров с Россией для повышения их безопасности. Добавим, что из состава амортизируемого имущества надо исключать те основные средства, которые: – переданы или получены в безвозмездное пользование; – законсервированы на срок свыше трех месяцев. После того, как объект будет снят с консервации, амортизация по нему должна начисляться в прежнем порядке; – находятся на реконструкции и модернизации более 12 месяцев. 5.2. Покупка основных средств5.2.1. Первоначальная стоимость основных средствПервоначальной стоимостью основных средств, приобретенных за плату (новых или бывших в эксплуатации), является сумма фактических затрат на их приобретение, сооружение и изготовление (за исключением НДС и иных возмещаемых налогов). К ним относятся: – суммы, уплачиваемые по договору продавцу, а также деньги, истраченные на доставку и приведение его в состояние, пригодное для использования; – плата подрядчику за выполненные строительные работы; – суммы, уплачиваемые за консультационные и информационные услуги, связанные с приобретением основных средств; – таможенные пошлины и сборы; – невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств. Случаи включения «входного» НДС в первоначальную стоимость основных средств определены статьей 170 Налогового кодекса РФ; – вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств; – иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств. Приведенный перечень – открытый. А значит, в него можно включить любые затраты, которые непосредственно связаны с приобретением, сооружением и изготовлением объекта основных средств, которые осуществлены до момента ввода объекта в эксплуатацию. 5.2.2. Информационные и консультационные услугиПо общему правилу, указанному в пункте 8 ПБУ 6/01, расходы по оплате услуг информационного и консультационного характера, связанные с покупкой основного средства, увеличивают его первоначальную стоимость. В налоговом учете такие затраты включают в состав прочих расходов (ст. 264 Налогового кодекса РФ). И в «налоговую» первоначальную стоимость основных средств они не включаются. Что же это за информационные услуги? Скажем, вы решили приобрести недвижимость. Для этого обратились к риэлтерам. Они занимались поиском подходящего офиса и на выбор организации предоставили несколько вариантов, один из которых подошел. За услуги риэлтеру было уплачено вознаграждение. Его можно включить в первоначальную стоимость недвижимости. Надо сказать, что поскольку в налоговом учете стоимость информационных услуг списывается на расходы сразу, некоторые специалисты предлагают использовать это для оптимизации налога на прибыль. В частности, предлагают разделить реальную стоимость основных средств на части: непосредственно цену и оплату стоимости информационных услуг. Тогда, во-первых, есть реальная экономия, так как плата за услуги, как мы уже сказали, списывается сразу. Во-вторых, общие затраты на покупку имущества окупятся быстрее – списывать через амортизацию придется меньшую стоимость основного средства.

5.2.3. Услуги нотариусаНередко при покупке основных средств, особенно недвижимости, организации прибегают к услугам нотариуса. В связи с этим возникает вопрос, можно включить суммы, уплаченные за совершение нотариальных действий в первоначальную стоимость основных средств. Тут все зависит от того, для каких целей привлекали нотариуса. Если такие траты непосредственно связаны с покупкой, то в бухгалтерском учете стоимость услуг нотариуса нужно включить в первоначальную стоимость основного средства. Это следует из пункта 8 ПБУ 6/01 «Учет основных средств». В налоговом учете данные затраты нужно учесть в составе прочих расходов (ст. 264 Налогового кодекса РФ). При этом расходы на оформление у нотариуса договора купли-продажи основного средства учитывают при налогообложении прибыли только в пределах государственных тарифов на нотариальные услуги. А вот если, скажем, нотариус удостоверил договор залога имущества при получении кредита на покупку основных средств, то расходы в виде оплаты его услуг в первоначальную стоимость объекта основных средств не включаются. Согласно пункту 1 статьи 257 Налогового кодекса первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с Кодексом. А плата за нотариальное удостоверение договора залога связаны с оформлением кредита, а не с приобретением основных средств. Поэтому в бухгалтерском учете такие затраты включают в состав прочих расходов. Аналогично плата за услуги нотариуса учитываются для целей налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией. Такой позиции придерживаются и налоговики (см., например, письмо МНС России от 26 февраля 2004 г. № 02-5-11/38@). 5.2.4. Проценты по кредитамПроценты по кредитам и займам, которые фирма взяла для покупки основных средств, включают в их первоначальную стоимость. Правда речь идет лишь о тех процентах, которые были начислены до того, как объект принят к бухгалтерскому учету. Так предписывает поступать пункт 15 Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15:01). Оно утверждено приказом Минфина России от 2 августа 2001 г. № 60н В налоговом учете действует другое правило. В налоговом же учете проценты, которые начислены по кредитам и займам, взятым для покупки основного средства, относятся к внереализационным расходам (подп. 2 п. 1 ст. 265 Налогового кодекса РФ) и его первоначальную стоимость не увеличивают. Из-за этой разницы суммы амортизации объекта в бухучете и для целей налогообложения будут различаться. То есть возникнут и временные разницы в соответствии с ПБУ 18:02.

5.2.5. Расходы по госрегистрации основных средствПраво собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре учреждениями юстиции (ст. 131 Гражданского кодекса РФ). В свою очередь статья 219 Гражданского кодекса РФ настаивает: право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество возникает с момента государственной регистрации. В соответствии с пунктом 3 статьи 2 Федерального закона РФ от 21 июля 1997 г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» датой государственной регистрации прав является день внесения соответствующих записей о правах в Единый государственный реестр прав. Владельцу выдается свидетельство о государственной регистрации прав. Если недвижимость приобретается по договору купли-продажи, объект, переход права собственности на который связан с государственной регистрацией, нужно помнить о расхождениях правил бухгалтерского и налогового учета этого объекта. Согласно пункту 41 Положения по ведению бухгалтерского учета и отчетности к незавершенным капитальным вложениям относятся не оформленные актами приемки-передачи основных средств и иными документами (включая документы, подтверждающие государственную регистрацию объектов недвижимости в установленных законодательством случаях) затраты на строительно-монтажные работы, приобретение зданий, оборудования, транспортных средств. Из пункта 52 Методических указаний по учету основных средств следует, что незарегистрированные объекты недвижимости учитываются в качестве капитальных вложений. Следовательно, нормы ПБУ 6/01 к указанным объектам не могут быть применены. В бухгалтерском учете объект будет учтен на счете 01 в качестве объекта основных средств после получения свидетельства о государственной регистрации права собственности. В налоговом учете пункт 8 статьи 258 Налогового кодекса РФ определяет: основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав. Таким образом, момент, в который приобретенный объект может быть учтен в качестве основного средства, в налоговом и бухгалтерском учете не совпадают.

5.2.6. Суммовые разницыПри покупке основных средств, стоимость которых выражена в иностранной валюте, следует учесть ряд особенностей. Прежде всего учтите, что с 2007 года из текста ПБУ 6/01 исчезло понятие суммовой разницы. А действие ПБУ 3/2000 будет распространяться на учет активов и обязательств, которые выражены в иностранной валюте и подлежат оплате в рублях. В новых документах Минфина России предусмотрены и переходные положения. Так, все валютные обязательства, которые подлежат оплате в рублях, по состоянию на 1 января 2007 года необходимо пересчитать по курсу, предусмотренному в соглашении сторон. Полученную разницу следует отнести на 84-й счет. В дальнейшем разница по указанным обязательствам, как и любая курсовая разница, пересчитывается ежемесячно по состоянию на отчетную дату по курсу Банка России на день пересчета. Если объект основных средств введен в эксплуатацию и учитывается на счете 01 «Основные средства», его первоначальная стоимость не изменяется (за исключением достройки, реконструкции, модернизации, частичной ликвидации и переоценки). При этом курсовая разница, возникающая при оплате задолженности поставщику, выраженной в иностранной валюте, относится на затраты организации (счет 91 «Прочие доходы и расходы»). Обратите внимание: если стоимость основных средств выражена в условных единицах, «входной» НДС, который принимается к вычету, рассчитывается на тот день, когда организация приняла объект к бухгалтерскому учету. Именно на этот день и берется курс у.е. Получается, что курс, действующий на дату оплаты, на налогообложении никак не сказывается.

В случае оплаты приобретенного объекта основных средств после ввода в эксплуатацию, возникшие суммовые разницы затраты на приобретение объекта основных средств не увеличивают, а относятся на затраты организации.

Приобретение объектов основных средств, стоимость которых выражена в условных единицах, может происходить с предварительной оплатой. Если договор купли-продажи основного средства предусматривает 100-процентную предоплату, суммовые разницы не возникнут. Дело в том, что в момент перечисления аванса обязательства покупателя по договору считаются выполненными и не могут изменяться в момент передачи права собственности на товары (выполнения работ, оказания услуг). Следовательно, цена основного средства в рублях, сформированная в момент предоплаты, впоследствии не изменяется. 5.2.7. Покупка за валютуОценка основных средств, стоимость которых при приобретении выражена в иностранной валюте, производится в рублях путем пересчета сумм в иностранной валюте по курсу Центрального банка РФ, действующему на дату, когда основное средство принято к бухгалтерскому учету на счете 08 в качестве вложений во внеоборотные активы. Это значит, что, когда основное средство будет учтено на счете 01, ничего пересчитывать не придется. Напомним: до 2006 года основное средство, купленное за валюту, нужно было оценивать по курсу, установленному на тот день, когда бухгалтер учел объект на счете 01 «Основные средства». Разницу же между курсами, образовавшуюся за то время, что оборудование числилось на счете 07 или 08, списывают на операционные доходы или расходы. Так сказано в пункте 33 Методических рекомендаций по учету основных средств. Как вы понимаете, теперь этот пункт Методических указаний противоречит пункту 16 ПБУ 6/01. А значит, не должен применяться.

5.3. Вклад в уставный капиталВ соответствии с действующим законодательством оплата своей доли уставного капитала участником общества с ограниченной ответственностью либо оплата стоимости акций участником акционерного общества может быть произведена денежными средствами, ценными бумагами, товарно-материальными ценностями, имущественными правами либо иными правами, имеющими оценку. При этом первоначальная стоимость основных средств, внесенных в уставный или складочный капитал, определяется в общем порядке в соответствии с пунктом 8 ПБУ 6/01. Если стоимость имущества, вносимого в уставный капитал, превышает 200 МРОТ, то необходим независимый оценщик. Об этом сказано в пункте 2 статьи 15 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью». Подобная норма есть и в Федеральном законе от 26 декабря 1995 г. № 208-ФЗ «Об обществах с ограниченной ответственностью». Правда, в этом случае оценщика привлекают, если акции оплачиваются неденежными средствами (ст. 35). Первичными документами, являющимися основанием для принятия к учету объекта основных средств, внесенного в счет вклада в уставный капитал организации, служат: 1) решение собрания учредителей о денежной оценке вкладов участников, производимых в денежной форме; 2) акт независимого оценщика об оценке объекта основных средств; 3) акт (накладная) приемки-передачи объекта основных средств по форме ОС-1. При поступлении вклада в уставный (складочный) капитал организации в виде основных средств производится запись по дебету счета учета вложений во внеоборотные активы в корреспонденции со счетом учета расчетов с учредителями. Принятие к бухгалтерскому учету основных средств, поступивших в счет вклада в уставный (складочный) капитал, отражается по дебету счета учета основных средств в корреспонденции с кредитом счета учета вложений во внеоборотные активы. В аналогичном порядке определяется первоначальная стоимость основных средств, полученных при формировании уставного фонда, паевого фонда. Теперь к налоговому учету. Согласно статье 277 Налогового кодекса РФ имущество или имущественное право, полученное в уставный капитал, нужно оценивать исходя из остаточной стоимости, по которой оно числилось в налоговом учете учредителя на момент перехода права собственности. Стоимость имущественного вклада можно увеличить на сумму расходов, которые понес учредитель, передавая имущество созданной фирме. Да и то при условии, что такие расходы являются частью взноса в уставный капитал. То есть организация должна получить от учредителя документы, подтверждающие налоговую стоимость переданного имущества. Иначе вклад придется отразить в налоговом учете в нулевой оценке. Если учредитель – физическое лицо или иностранная фирма, то имущественный вклад принимают равным сумме, которую учредитель истратил при его покупке. Однако если речь идет об иностранном учредителе, то прежде из его расходов на покупку имущества надо вычесть начисленную амортизацию. Максимальная же величина, в которую можно оценить имущество, полученное от иностранной компании, не должна превышать рыночную цену вклада. Причем эту цену должен подтвердить независимый оценщик, действующий по законам государства, в котором расположен учредитель. Как определить срок полезного использования основных средств, полученных в качестве вклада в уставный капитал, указано в пункте 14 статьи 259 Налогового кодекса РФ. Этот срок равен разнице между сроком полезного использования, установленного учредителем, и временем эксплуатации основного средства учредителем.

5.4. Поступление безвозмездноВ соответствии с пунктом 1 статьи 572 Гражданского кодекса РФ безвозмездная передача в собственность какой-либо вещи от одной стороны другой считается дарением. Статья 575 Гражданского кодекса РФ гласит, что в отношениях между коммерческими организациями дарение запрещено (за исключением подарков, стоимость которых не превышает пяти минимальных размеров оплаты труда). В связи с этим организация может безвозмездно получить основные средства, не нарушая Гражданский кодекс, от физического лица, от некоммерческой организации и по другим законным основаниям. Первоначальной стоимостью основных средств, полученных организацией по договору дарения и в иных случаях безвозмездного получения, признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. В первоначальную стоимость включают все фактические затраты, связанные с такой операцией. При определении рыночной стоимости могут быть использованы данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций-изготовителей. Сведения об уровне цен, имеющихся у органов государственной статистики, торговых инспекций и организаций, экспертные заключения о стоимости отдельных объектов основных средств публикуются в средствах массовой информации и специальной литературе. Затраты по доставке указанных объектов основных средств, полученных по договору дарения или в иных случаях безвозмездного получения, учитываются как затраты капитального характера и относятся организациями-получателями на увеличение первоначальной стоимости объекта. Указанные расходы отражаются на счете учета капитальных вложений в корреспонденции со счетами учета расчетов. Основанием для принятия к учету объекта основных средств, переданного безвозмездно, служит акт приема-передачи по форме ОС-1. В соответствии с пунктом 8 ПБУ 9/99 активы, полученные безвозмездно, в том числе по договору дарения, являются внереализационными доходами. Теперь поговорим о налоговом учете. Пунктом 2 статьи 256 Налогового кодекса РФ устанавливается перечень имущества, не подлежащего амортизации, пункт 3 этой статьи содержит перечень имущества, которое исключается из амортизируемого. В обоих случаях установлены закрытые перечни исключений из общего правила о начислении амортизации для исчисления налога на прибыль. Данное обстоятельство позволяет сделать вывод, что имущество, не названное в этих списках и соответствующее общему определению амортизируемого имущества (п. 1 ст. 256 Налогового кодекса РФ), должно амортизироваться для целей налогообложения.

5.5. СтроительствоСтроительство может вестись хозяйственным или подрядным способом. В первом случае объект основных средств возводят своими силами. Во втором случае привлекают стороннюю организацию, чаще всего строительную специализированную фирму. Бухгалтерский учет затрат на строительство и их налогообложение зависит от способа строительства. При подрядном способе первоочередное значение имеет то обстоятельство, в чьих интересах производится строительство, то есть является ли организация-заказчик (учитывающая капитальные вложения) одновременно и инвестором или она осуществляет капитальные вложения в интересах другой организации (других организаций). 5.5.1. Хозяйственный способК строительно-монтажным работам, выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организаций, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства. Затраты на строительство объекта (стоимость материалов, заработная плата сотрудников, занимающихся строительством, налоги по ней, расходы на содержание строительных машин, механизмов, управленческие расходы и прочие) учитываются на балансовом счете 08 «Вложения во внеоборотные активы». По окончании строительства и ввода объекта в эксплуатацию затраты, собранные на счете 08 «Вложения во внеоборотные активы», формируют первоначальную стоимость данного объекта и подлежат учету на счете 01 «Основные средства». Согласно подпункту 3 пункта 1 статьи 146 Налогового кодекса РФ выполнение строительно-монтажных работ для собственного потребления облагается НДС. Налоговая база при этом определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов организации на их выполнение. Дата возникновения обязанности по уплате налога по строительно-монтажным работам, выполненным для собственного потребления, определяется как последний день месяца каждого налогового периода (п. 10 ст. 167 Налогового кодекса РФ). При этом налоговая база – это расходы на строительство за прошедший месяц (ст. 159 Налогового кодекса РФ). В том числе работы, выполненные собственными силами налогоплательщика, и работы, выполненные привлеченными подрядными организациями. Такое мнение приведено в письме Минфина России от 16 января 2006 г. № 03-04-15/01. В более позднем письме указанное разъяснение Минфина взяли на вооружение и налоговики (письмо ФНС от 25 января 2006 г. № ММ-6-03/63@). В главе 21 Налогового кодекса РФ определен порядок применения сумм НДС при выполнении строительно-монтажных работ для собственного потребления. В настоящее время налогоплательщик имеет право на вычет суммы НДС: – исчисленные при выполнении строительно-монтажных работ для собственного потребления, стоимость которых включается в расходы, принимаемые к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организации. При этом указанные вычеты производятся по мере уплаты налога в бюджет (абз. 2 п. 5 ст. 172 Налогового кодекса РФ) и только по объектам, стоимость которых включается в расходы, принимаемые к вычету (в том числе через амортизационные отчисления), при исчислении налога на прибыль; – предъявленные по товарам (работам), услугам, приобретенным для выполнения строительно-монтажных работ (абз. 1. п. 5 ст. 172 Налогового кодекса РФ). «Входной» НДС по материалам, работам и услугам, использованным при строительстве для собственных нужд, можно будет принять к вычету сразу же, как только эти материалы (работы, услуги) будут приняты на учет. А также будут выполнены все прочие условия, необходимые для вычета: наличие счета-фактуры и использование в операциях, облагаемых НДС.

5.5.2. Подрядный способЕсли строительство ведется подрядным способом, то все работы выполняет сторонняя организация. Когда строительство осуществляется исключительно для нужд организации, ведущей учет капитальных вложений и формирование капитальных вложений, производится по той же схеме, что и при приобретении объектов основных средств. При этом необходимо иметь в виду следующие особенности: – если функции заказчика-застройщика в организации выполняет обособленное структурное подразделение (с собственным расчетным счетом или без него), то расходы по содержанию такого подразделения должны списываться на счет 08 «Вложения во внеоборотные активы» и увеличивать инвентарную стоимость строящихся объектов. Нормирование этих расходов осуществляется при заключении договора строительного подряда и разработке проектно-сметной документации; – при строительстве подрядным способом есть расходы, которые не включают в инвентарную стоимость законченных строительством объектов (и, разумеется, не учитываются при расчете нормы амортизационных отчислений). Эти суммы учитываются на субсчете «Затраты, не увеличивающие стоимости основных средств», открываемом к счету 08 «Вложения во внеоборотные активы», и списываются по вводу объекта в эксплуатацию со счета 08 «Вложения во внеоборотные активы» в корреспонденции со счетом учета источника финансирования; – в процессе деятельности заказчика могут образоваться прибыли и убытки, состав и порядок формирования которых регулируется письмом Минфина России по бухгалтерскому учету долгосрочных инвестиций» от 30.12.1993 г. № 160 (далее – Положение по бухгалтерскому учету долгосрочных инвестиций). В том случае, когда заказчик не является специализированной организацией, а представляет собой структурное подразделение коммерческой организации, финансовый результат деятельности формируется на общих основаниях. Разумеется, при этом в состав прибыли не включаются суммы экономии средств, выделенных для осуществления строительства, но не в составе результата от обычной деятельности, а в составе операционных доходов и расходов. В соответствии с пунктом 2 статьи 740 Гражданского кодекса РФ договор строительного подряда заключается на строительство или реконструкцию предприятия, здания, сооружения или иного объекта, а также на выполнение монтажных, пусконаладочных и иных неразрывно связанных со строящимся объектом работ. Обязанность по обеспечению строительства материалами, конструкциями и оборудованием несет подрядчик, если договором не предусмотрено, что обеспечение строительства в целом или в определенной части осуществляет заказчик (п. 1 ст. 745 Гражданского кодекса РФ). НДС, предъявленный подрядными организациями, проводившими капитальное строительство, а также сборку (монтаж) основных средств, можно принимать к вычету по мере постановки на учет построенных или смонтированных объектов.

5.6. Амортизация основных средств5.6.1. Методы начисления амортизации в бухгалтерском учетеСтоимость объектов основных средств, находящихся в организации на праве собственности, хозяйственного ведения, оперативного управления (включая объекты основных средств, переданные в аренду, безвозмездное пользование, доверительное управление), погашается посредством начисления амортизации, если иное не установлено Положением по бухгалтерскому учету. Учет основных средств ПБУ 6/01. По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете начисляется износ. Делается это линейным способом в порядке, который прописан в пункте 19 ПБУ 6/01. То есть ежемесячно. Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования), объекты природопользования, объекты, отнесенные к музейным предметам и коллекциям и др. То есть перечень таких объектов открытый. Начисление амортизации по объектам основных средств, сданных в аренду, производится арендодателем. Начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора финансовой аренды. Кроме того, организациям разрешено амортизировать: – жилищный фонд (жилые дома, общежития, квартиры и др.); – объекты внешнего благоустройства и другие аналогичные объекты; – продуктивный скот, буйволы, волы и олени; – многолетние насаждения, не достигшие эксплуатационного возраста. По объектам жилищного фонда, которые используются организацией для извлечения дохода и учитываются на счете учета доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке. По объектам недвижимости, по которым закончены капитальные вложения, оформляются соответствующие первичные учетные документы по приемке-передаче, затем документы передаются на государственную регистрацию. По фактически эксплуатируемым объектам амортизация начисляется в общем порядке с первого числа месяца, следующего за месяцем введения объекта в эксплуатацию. При принятии этих объектов к бухгалтерскому учету в качестве основных средств после государственной регистрации производится уточнение ранее начисленной суммы амортизации. Допускается объекты недвижимости, по которым закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию и фактически эксплуатируемые, принимать к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету учета основных средств. В соответствии с пунктом 23 ПБУ 6/01 амортизация по объектам основных средств начисляется все время по мере его использования, но кроме восстановительного периода, продолжительностью более одного года или в случаях консервации объектов сроком более 90 дней. Порядок консервации объектов основных средств, принятых к бухгалтерскому учету, устанавливается и утверждается руководителем организации. При этом могут быть переведены на консервацию объекты основных средств, находящиеся в определенном технологическом комплексе и (или) имеющие законченный цикл технологического процесса. Если в соответствии с законодательством РФ о мобилизационной подготовке или мобилизации организация консервирует основные средства и не использует их для извлечения дохода, то амортизация по ним не начисляется. Раньше этого определено не было. Согласно пункту 18 ПБУ 6/01 амортизация на объекты основных средств может производиться следующими способами: 1) линейным способом; 2) способом уменьшаемого остатка; 3) списанием стоимости по сумме лет срока полезного пользования; 4) способом списания стоимости в пропорции к объему продукции (работ, услуг). Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу. Объекты основных средств со стоимостью не более 20 000 руб. за единицу, а также приобретенные книги, брошюры и т. п. издания разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. В целях обеспечения сохранности этих объектов организацией должен быть организован контроль за их движением. Для погашения стоимости объектов основных средств определяется годовая сумма амортизационных отчислений. Линейный способ При линейном способе – исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Способ уменьшаемого остатка При способе уменьшаемого остатка – исходя из остаточной стоимости (первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. В пункте 19 ПБУ 6/01 сказано, что по объектам основных средств, которые амортизируются способом уменьшаемого остатка, фирмы могут использовать специальный коэффициент, но не выше трех. И применять его могут все без исключения организации при условии, что используют метод уменьшаемого остатка при расчете амортизации.

Способ списания стоимости по сумме чисел лет срока полезного использования При способе списания стоимости по сумме чисел лет срока полезного использования – исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

Способ списания стоимости пропорционально объему продукции (работ) При применении начисления амортизации по объектам основных средств способа списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натуральных показателей объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы. В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

По объектам основных средств, используемым в организации с сезонным характером производства, годовая сумма амортизационных отчислений начисляется равномерно в течение периода работы организации в отчетном году. Начисление амортизационных отчислений по объектам основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этих объектов либо до их выбытия. Прекращается начисление амортизационных начислений с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или выбытия объекта. Наличие амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится. Сумма начисленных амортизационных отчислений отражается в бухгалтерском учете путем накопления соответствующих сумм по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета амортизации. 5.6.2. Способы начисления амортизации в налоговом учетеВсе организации для целей налогообложения должны использовать механизм амортизации, предусмотренный главой 25 Налогового кодекса РФ. Этот механизм значительно отличается от механизма, применяемого в бухгалтерском учете. Согласно статье 256 Налогового кодекса РФ амортизируемым признается имущество, стоимость которого превышает 10 000 руб. и срок службы которого больше 12 месяцев. Напомним: в бухучете лимит выше – до 20 000 руб. И хотя учетной политикой для целей бухгалтерского учета его также можно установить на уровне 10 000 руб., тогда фирме не удастся сэкономить на налоге на имущество. С другой стороны, установив другой лимит в бухучете, бухгалтер обрекает себя на дополнительную работу. Ведь в данном случае не удастся избежать временных разниц, которые неизбежно возникнут при учете основных средств.

Статьей 259 Налогового кодекса РФ определены два метода начисления амортизации: 1) линейный; 2) нелинейный. Линейный метод Линейный метод предусматривает равномерное начисление амортизации в течение всего срока использования основного средства исходя из его первоначальной стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования. Согласно пункту 4 статьи 259 Налогового кодекса РФ норма амортизации при линейном методе определяется по следующей формуле: К = (1: N) х 100 %, где К – норма амортизации в процентах; N – срок полезного использования объекта основных средств (имущества) в месяцах. В соответствии с требованиями ПБУ 6/01 в налоговом учете, по сравнению с бухгалтерским, определяется не годовая, а месячная сумма отчислений по амортизации объекта основных средств.

Следовательно, единственным методом, обеспечивающим финансовый порядок начисления амортизации в бухгалтерском и налоговом учете, является линейный метод. Однако равные суммы амортизации в налоговом и бухгалтерском учете могут быть получены при следующих равных условиях, а именно должны совпадать: 1) первоначальная стоимость основного средства; 2) срок его полезного использования. Нелинейный метод Нелинейный метод начисления амортизации согласно пункту 3 статьи 259 Налогового кодекса РФ организации вправе применять по объектам амортизационного имущества, входящим в состав I–VII амортизационных групп. Согласно пункту 5 статьи 259 Налогового кодекса РФ при применении нелинейного метода сумма ежемесячных отчислений амортизации по объектам основных средств исчисляется как произведение остаточной стоимости объекта основных средств на начало месяца на амортизационную норму, определенную для данного объекта: К = (2: N) х 100 %, где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту основных средств; N – срок полезного использования объекта амортизируемого имущества, выраженный в месяцах. Остаточная стоимость объекта основных средств определяется как разность между его первоначальной (восстановительной) стоимостью и суммой амортизации, начальной за период его эксплуатации. Согласно пункту 5 статьи 259 Налогового кодекса РФ при нелинейном способе начисления амортизации с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества будет равна 20 процентам от его первоначальной стоимости, амортизационные отчисления от него будут проходить по следующему порядку: 1) остаточная стоимость объекта для амортизационных начислений фиксируется и определяется как его базовая стоимость для последующих расчетов; 2) сумма начислений по амортизации за каждый месяц в отдельности в отношении амортизируемого объекта будет рассчитываться как деление его базовой стоимости на количество месяцев, оставшихся до истечения срока его полезного использования. Согласно пункту 6 статьи 259 Налогового кодекса РФ особый порядок начисления амортизации установлен для вновь учрежденных либо ликвидированных (реорганизованных) организаций не с начала, а в течение месяца. Ликвидируемыми (реорганизуемыми) организациями амортизация не должна начисляться начиная с первого числа месяца, в котором завершена их ликвидация (реорганизация). Вновь организуемыми предприятиями (в том числе путем реорганизации) амортизация начисляется с первого числа месяца, следующего за месяцем их государственной регистрации. Однако на организации, которые реорганизуются путем изменения организационно-правовой формы, положения названного пункта статьи 259 Налогового кодекса РФ не распространяются. Эти организации не прерывают наличие амортизации на период, в котором осуществляется изменение их организационно-правовой формы. 5.6.3. Коэффициенты при расчете сумм амортизацииВ соответствии с пунктом 7 статьи 259 Налогового кодекса РФ по основным средствам, которые используются в качестве работы в условиях агрессивной среды либо повышенной сменности, амортизация (норма) имеет право быть повышена, но не более чем в 2 раза. Если же основные средства являются предметом договора финансовой аренды (лизинговый договор), то норма амортизации может быть повышена на них не более чем в три раза. Также амортизационная норма не может быть увеличена по основным средствам, включенным в 1–3 группы, по которым амортизация начисляется нелинейным методом. По легковому автотранспорту, стоимость которого более чем 300 000 руб., и микроавтобусом, стоимость которого более 400 000 руб. (первоначальная), норма амортизации будет исчисляться с пониженным коэффициентом, равным 0,5. Организации имеют право начислять амортизацию по нормам, ниже установленных статьей 259 Налогового кодекса РФ. Но это необходимо оговорить в учетной политике для целей налогообложения прибыли. Понижение нормы амортизации должно применяться с начала и до окончания налогового периода. 5.6.4. Амортизационная премияСтатья 259 Налогового кодекса РФ предоставляет организациям возможность при покупке основных средств до 10 процентов их стоимости списать на расходы сразу. Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства. Списать сразу до 10 процентов стоимости – это право организации, а не обязанность. То есть организация сама решает, списывать ей 10 процентов от стоимости основных средств единовременно или амортизировать полную стоимость новых объектов. Между тем в бухучете подобного правила нет. А поэтому, экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые неизбежно возникнут из-за различий в сумме амортизации в бухучете и для целей налогообложения. Тут хотелось бы затронуть вот какой вопрос, который часто задают бухгалтеры. Речь идет о том, может ли единовременное списание до 10 процентов первоначальной стоимости основного средства применять только в отношении отдельных объектов основных средств? Минфин в письме от 13 марта 2006 г. № 03-03-04/1/219 отвечает на этот вопрос отрицательно. По мнению чиновников, фирма должна списывать часть стоимости всех новых основных средств или не использовать такую возможность вовсе. То есть воспользоваться предоставленным правом в отношении отдельных групп основных средств нельзя. В приказе об учетной политике организация должна указать о том, будет она списывать часть стоимости основных средств или нет. Кроме того, тут же определяют процент списания. Ведь 10 процентов – это максимальная величина. Такая трактовка чиновников пункта 1.1 статьи 259 Налогового кодекса РФ представляется расширительной и ущемляет права налогоплательщиков. Налоговое законодательство, предоставляя налогоплательщику право выбирать, воспользоваться ли возможностью списать до 10 процентов стоимости основного средства или нет, не уточняет, как использовать это право: в отношении всех своих новых объектов или только части из них. А раз так, то никто не мешает налогоплательщику прописать в учетной политике для целей налогообложения, что амортизационная премия будет использоваться только по определенным группам основных средств. Скажем, дорогостоящих. До 10 процентов стоимости купленного объекта основных средств списывают в месяце, следующем за месяцем ввода этого объекта в эксплуатацию. Амортизация также начинает начисляться в этом же месяце. Получается, что в первый месяц после ввода объекта в эксплуатацию на расходы будут списаны до 10 процентов стоимости основных средств и ежемесячная сумма амортизации. Понятно, что в последующем при расчете ежемесячной суммы амортизационных отчислений величина списанной единовременно суммы в первоначальной стоимости уже не учитывается. Такой вывод можно сделать из пункта 2 статьи 259 Налогового кодекса РФ. Согласны с этим и чиновники из Минфина России (см., например, письмо от 11 октября 2005 г. № 03-03-04/2/76). Кстати, списание единовременной части стоимости основного средства никак не влияет на сроки полезного использования.

Добавим, что организация может начислить амортизационную премию по расходам на достройку, модернизацию, дооборудование, техническое перевооружение или частичную ликвидацию основных средств (п. 1.1 ст. 259 Налогового кодекса). Реконструкция в этот список не включена. Однако уже с 1 января 2007 года в действие вступит новая редакция Налогового кодекса. И с затрат на реконструкцию можно будет также начислять амортизационную премию (п. 5 ст. 1 Федерального закона от 27 июля 2006 г. № 144-ФЗ). Обратите внимание: эта поправка начнет действовать «задним числом» – с 1 января 2006 года. Получается, что если фирма захочет применять премию к объектам, реконструированным в 2006 году, то пересчитать амортизацию бухгалтер сможет только в начале 2007 года. Кроме того, единовременно списать до 10 процентов стоимости основного средства не удастся, когда оно получено в качестве вклада в уставный капитал. По мнению чиновников из Минфина России, высказанному в письме от 16 мая 2006 г. № 03-03-04/1/452, в данном случае организация для приобретения этих основных средств не произвела капитальные вложения. А именно с такой суммы и рассчитываются 10 процентов амортизационной премии (п. 1.1 ст. 259 Налогового кодекса РФ). Что касается имущества, передаваемого по договору лизинга, которое учитывается на балансе лизингодателя, то организации вправе единовременно включать в расходы до 10 процентов от его стоимости. Однако с такой точкой зрения не согласны чиновники Минфина (см., например, письмо от 6 мая 2006 г. № 03-03-04/2/132). По логике чиновников имущество, передаваемое в лизинг, основными средствами для целей налогового учета не являются лишь на том основании, что учитывают их отдельно на счете 03 «Доходные вложения в материальные ценности». Следовательно, «не может рассматриваться для целей Кодекса как капитальные вложения, которые налогоплательщик вправе учесть в составе расходов в размере не более 10 процентов первоначальной стоимости основных средств единовременно». Только вот непонятно, причем здесь счет, на котором учитывают имущество. В данном случае надо ориентироваться на пункт 1 статьи 257 Налогового кодекса РФ. Согласно этому определению имущество, передаваемое в лизинг, вполне может считаться амортизируемым имуществом. Более того, лизинговая компания несет расходы капитального характера при его покупке. И лишь потом такие расходы ей возмещает частями лизингополучатель. Другой вопрос, что часто под договором лизинга скрывается продажа основного средства в рассрочку. В этом случае амортизационную премию применить нельзя. Если же таких претензий к сделке нет, то использование премии лизингодателем правомерно. И, наконец, последняя проблема. Тут речь идет о неотделимых улучшениях в арендованное имущество. По мнению чиновников амортизационная премия не применяется к амортизируемому имуществу в виде капитальных вложений в арендованные основные средства. Дело в том, что не выполняется одно из условий применения амортизационной премии. Капитальные вложения в виде неотделимых улучшений в арендованное имущество хотя и включаются в состав амортизируемого имущества, но не принадлежат арендатору на праве собственности. Однако мы считаем, что такая позиция противоречит нормам Налогового кодекса. Организация может иметь как собственные, так и арендованные основные средства. В Кодексе используется формулировка «арендованные объекты основных средств» (п. 1 ст. 258 Налогового кодекса РФ). Так что арендатор имеет полное право применять амортизационную премию. 5.6.5. Какой способ амортизации выбрать?Выбранный способ начисления амортизации для целей бухгалтерского учета должен быть закреплен в учетной политике, метод начисления амортизации для целей налогового учета – в учетной политике для целей налогообложения. Конечно, легче выбрать единый и для бухгалтерского, и для налогового учета линейный метод амортизации – это позволит избежать двойной работы. С другой стороны, выбрав для налогового учета нелинейный метод, вы сможете списать в уменьшение налогооблагаемой прибыли в первые годы эксплуатации основного средства амортизацию в большей сумме. Кроме того, разниц трудно избежать еще вот почему. В бухучете есть возможность списать малоценные основные средства стоимостью до 20 000 руб. за единицу сразу. Для целей налогообложения амортизируемым имуществом признается то, стоимость которого не превышает 10 000 руб. Конечно, в бухучете можно установить такой же лимит – такое право у организации есть. Однако тогда не удастся сэкономить на налоге на имущество. Кроме того, амортизационная премия в бухучете не предусмотрена. То есть если вы спишите сразу до 10 процентов «налоговой» первоначальной стоимости купленного объекта основных средств, в бухучете все равно придется амортизировать всю его стоимость в течение срока полезного использования. 5.6.6. Срок полезного использованияСрок полезного использования является период, в течение которого использование основных средств приносит экономические выгоды (доход) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этих основных средств. Определяя срок полезного использования (эксплуатации) принимают во внимание: – планируемый срок эксплуатации объекта, связанный с его производственной деятельностью и мощностными возможностями; – физический износ по плану, который связан с режимом работы данного объекта и условий влияния среды (естественной и агрессивной), а также с ремонтом; ограничения по пользованию объектом нормативные и правовые (срок аренды, модернизации и т. д.). Все эти моменты производятся организацией при принятии объекта к учету в соответствии с пунктом 20 ПБУ 6/01 по определению срока полезного пользования объекта основных средств. В соответствии с пунктом 1 статьи 258 Налогового кодекса РФ имущество организации (основные средства и нематериальные активы), подлежащие амортизации, классифицируются на амортизационные группы по срокам полезного использования. А срок использования объекта определяется организацией в соответствии с Классификацией основных средств, включаемых в амортизационные группы. Классификация основных средств подразумевает свободное определение срока полезного использования амортизируемого имущества. Таким образом, организация вправе самостоятельно поставить срок полезного использования любого объекта либо 7 лет, либо 8 лет или же 9 лет и 3 месяца и т. д. Основанием для постановки служит мнение и заключение комиссии по основным средствам. Например, в составе главного механика, главного инженера и других технических специалистов по производственной работе. На основании заключения комиссии главный бухгалтер руководит дальнейшими операциями по срокам полезного использования объектов основных средств с использованием классификации основных средств. Срок полезного использования объектов основных средств должен быть пересмотрен в случае изменения его первоначальных норм, принятых ранее, по результатам реконструкции, модернизации или частичной ликвидации данного объекта основных средств (согласно п. 27 ПБУ 6/01). 5.6.7. Амортизация основных средств, бывших в эксплуатацииПервоначальной стоимостью основных средств, бывших в эксплуатации, является сумма фактических затрат на их приобретение, сооружение и изготовление (за исключением НДС и иных возмещаемых налогов). У нового собственника срок может устанавливаться с учетом срока использования объекта у прежнего владельца. Для этого необходимо получить документы, подтверждающие срок эксплуатации объекта у прежнего владельца. Это следует из пункта 20 ПБУ 6/01. В пункте 12 статьи 259 Налогового кодекса РФ есть схожая норма. Другими словами, срок полезного использования подержанного объекта основных средств равен сроку полезного использования, который установлен для аналогичного нового объекта за минусом срока фактической эксплуатации объекта у прежнего владельца.

Однако может случиться так, что срок фактического использования подержанного основного средства у предыдущих собственников окажется равным или больше того срока, что определен Классификацией основных средств. В этом случае новый владелец вправе самостоятельно определить срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов. То есть при приобретении автомобиля, ранее эксплуатировавшегося предыдущими собственниками, организация может определить норму амортизации исходя из нормативного срока его полезного использования, уменьшенного на срок эксплуатации данного автомобиля предыдущими собственниками. При этом срок эксплуатации автомобиля предыдущими собственниками должен быть подтвержден документально. Так советует поступать и Минфин России в письме от 3 августа 2005 г. № 03-03-04/1/142. 5.6.8. Амортизация неотделимых улучшенийСогласно статье 256 Налогового кодекса РФ арендатор имеет право включить стоимость некомпенсированных неотделимых улучшений в состав своего амортизируемого имущества. Правда, это касается только тех улучшений, которые произведены с согласия арендодателя. То есть арендатор может амортизировать неотделимые улучшения в течение всего договора аренды. А сумму амортизации надо рассчитать исходя из срока полезного использования арендованного объекта. Согласно пункту 1 статьи 258 Налогового кодекса РФ определять этот срок нужно по Классификации основных средств, включаемых в амортизационные группы, которая утверждена постановлением Правительства РФ от 1 января 2002 г. № 1. Амортизацию следует начислять со следующего месяца после ввода улучшений в эксплуатацию.

Как видно из примера, арендатор сможет учесть в своих расходах лишь десятую часть потраченных на модернизацию денег. Понятно, что неотделимые улучшения можно использовать гораздо дольше, чем это предусмотрено договором аренды. Однако есть способы, которые позволяют списать на затраты всю сумму полностью. Первый способ. Арендатор и арендодатель заключают между собой посреднический договор, согласно которому модернизацию обязан провести арендатор, но по поручению арендодателя. В данном случае арендатор выступает в роли посредника, за что получает вознаграждение. Понятно, что все расходы в данном случае несет арендодатель, который этого делать не должен. Чтобы компенсировать ему затраты, на сумму расходов по модернизации объекта аренды увеличивается арендная плата. То есть на бумаге расходы несет арендодатель, однако на деле их оплачивает арендатор. Однако в этом случае последний вправе включить стоимость модернизации в расходы при расчете налога на прибыль на основании подпункта 10 пункта 1 статьи 264 Налогового кодекса РФ. Чтобы воспользоваться этим способом и не вызвать нареканий со стороны налоговиков, нужно правильно оформить все бумаги. Для начала нужно заключить дополнительное соглашение, которым оговаривают увеличение арендной платы. Лучше, конечно, на весь оставшийся срок договора аренды. Далее стороны подписывают агентский договор, согласно которому арендатор сможет провести задуманное улучшение. Однако право собственности на эти улучшения будут принадлежать арендодателю. И последний этап – оформить отчет арендатора (агента) о выполнении задания. К этой бумаге нужно приложить копии договоров и первичных документов, которые подтверждают расходы арендатора. Отчет должен быть утвержден принципалом (арендодателем).

Второй способ. Стороны заключают договор займа. Деньги взаймы дает арендатор арендодателю. Этот способ предполагает, что имущество будет модернизироваться за счет полученных средств. Арендатор в модернизации принимать участие вообще не будет. Однако финансирование пойдет за его счет. По окончании договора займа деньги ему арендодатель не возвращает. Вместо этого стороны проводят зачет взаимных требований. То есть в счет расчетов по договору займа закрывается задолженность по аренде. Понятно, что пока расходы по аренде не сравняются с суммой займа, арендатор арендодателю ничего перечислять не должен. Тут есть еще один нюанс, о котором стоит упомянуть. За пользование чужими денежными средствами обычно взимают проценты. Однако поскольку в данном случае договор займа формальный, то проценты можно не брать. Материальная выгода от экономии на процентах у арендодателя все равно доходом для целей налогообложения не будет. С этим согласны и налоговики (пример, письмо ФНС России от 13 января 2005 г. № 02-1-08/5@). При этой схеме потребуется также дополнительное соглашение об увеличении арендной платы и договор займа на сумму модернизации. Когда величина арендной платы будет равна сумме займа, стороны подписывают акт о проведении взаимозачета.

Понятно, что любая схема минимизации налогов содержит достаточно много рисков. Посмотрим, как их существенно снизить. Первое. Увеличенная арендная плата не должна отклоняться от рыночных цен более чем на 20 процентов. Иначе у инспектора возникнет подозрение, что арендатор намеренно увеличивает свои расходы. А это чревато тем, что организации могут пересчитать налоги (п. 3 ст. 40 Налогового кодекса РФ). Чтобы избежать такой ситуации, следите, чтобы уровень арендной платы не отклонялся от рыночного более чем на 20 процентов. Более того, не стоит резко изменять цену, лучше увеличивать ее постепенно. Порядок такого увеличения нужно прописать в дополнительном соглашении к договору. Второе. Налоговики могут изменить юридическую квалификацию сделки. То есть вероятность того, что агентский договор или договор займа между арендатором и арендодателем будет признан скрытой формой финансирования работ по модернизации. Правда, налоговые органы не вправе подавать иски о признании сделок недействительными. Статьей 31 Налогового кодекса РФ такое их право не предусмотрено. Третье. Проводя взаимозачеты, помните, что если они оформляются ежемесячно, поступившую арендодателю сумму займа налоговики могут признать предоплатой по арендной плате. В этом случае владельцу имущества доначислят НДС (пп. 2 п. 1 ст. 167 Налогового кодекса РФ). Чтобы этого не произошло, акт о зачете взаимных требований надо подписать в момент возврата займа. 5.7. Модернизация, реконструкция, достройка или дооборудованиеВсе затраты, связанные с основными средствами, которые организация несет после того, как вводит их в эксплуатацию, можно условно разделить на две категории. В первом случае увеличивается первоначальная стоимость объекта основных средств – речь идет о достройке, дооборудовании, реконструкции, техническом перевооружении, а во втором нет – это ремонт. Ни в ПБУ 6/01 «Учет основных средств», ни в других бухгалтерских документах не раскрываются модернизация, реконструкция, достройка или дооборудование. Однако в Налоговом кодексе приведены определения таких затрат. К достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения основных средств, повышенными нагрузками или другими новыми качествами (п. 2 ст. 257 Налогового кодекса РФ). К реконструкции относится переустройство существующих объектов, связанное с совершенствованием производства. Цель реконструкции – увеличить производственные мощности, улучшить качество и изменить номенклатуру продукции. То есть если в результате работ изменяются начальные характеристики или появляются новые, то можно говорить о затратах первой группы. Они увеличивают первоначальную стоимость объекта основных средств (п. 14 ПБУ 6/01). При этом в пункте 42 Методических указаний сказано, что эти расходы нужно учитывать на счете учета вложений во внеоборотные активы (Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина от 13 ноября 2003 г. № 91н). Когда работы закончены, суммы, накопленные на счете учета вложений во внеоборотные активы, списывают в дебет счета 01 «Основные средства». Впрочем, их можно учесть отдельно на счетах учета основных средств. В этом случае должна быть открыта отдельная инвентарная карточка на размер произведенных затрат. Далее фирма списывает указанные затраты посредством амортизации. О том, как это делается, мы расскажем чуть ниже в разделе «Амортизация реконструированных или модернизированных основных средств». 5.7.1. Отличие ремонта от модернизации и реконструкцииПочему важно различать эти два понятия? Дело в том, что они по-разному признаются для целей налогообложения. Расходы на реконструкцию или модернизацию предприятие должно включить в первоначальную стоимость объекта основных средств (ст. 257 Налогового кодекса РФ). То есть списываться такие суммы будут через амортизацию, а этот процесс растягивается на годы. В то же время затраты на ремонт (в том числе капитальный) уменьшают базу по налогу на прибыль уже в текущем отчетном периоде (п. 1 ст. 260 Налогового кодекса РФ). Таким образом, обычно организациям ремонт выгоднее, чем реконструкция. Чиновники подходят к этой проблеме так. Продемонстрируем на примере компьютера. В письме от 1 декабря 2004 г. № 03-03-01-04/1/166 мин-финовцы высказали свою точку зрения на то, что считать модернизацией, а что ремонтом компьютера. По словам чиновников финансового ведомства компьютер, в котором заменили устаревшие детали на более новые, считается модернизированным. А ремонт – это когда меняют элемент, совсем вышедший из строя. Другими словами, определяющим при разграничении понятий «ремонт» и «модернизация» является не изменение эксплуатационных характеристик машины, а тот факт, может ли компьютер работать без такой замены.

Надо сказать, что налоговики нередко квалифицируют ремонт как реконструкцию. Подобное дело рассматривал ФАС Волго-Вятского округа в постановлении от 11 января 2006 г. № А43-7220/2005-30-310. В ходе проверки налоговики установили, что организация неправомерно учла в расходах затраты, связанные с ремонтно-строительными работами в здании. Проверяющие посчитали, что в данном случае фактически была проведена его реконструкция, в связи с чем спорные затраты не могли быть включены в расходы единовременно, а подлежали отнесению на увеличение первоначальной стоимости основных средств. На этом основании налоговым органом доначислен налогоплательщику налог на прибыль в связи с занижением налогооблагаемой прибыли спорного налогового периода на сумму завышения затрат. Налоговики потребовали уплатить недоимку, пени и штраф. Суд чиновников не поддержал. Согласно подпункту 2 пункта 1 статьи 253 Налогового кодекса РФ расходы, связанные с производством и реализацией, включают в себя расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии. В соответствии с пунктом 1 статьи 260 Налогового кодекса РФ расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от вида имущества, причин повлекших ремонт, изменения функционального назначения помещений данная правовая норма не содержит. Согласно пункту 2 статьи 257 Налогового кодекса РФ первоначальная стоимость основных средств изменяется в случае достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям, понятия которых приведены в данной статье. Расходы на осуществление таких работ изменяют (увеличивают) первоначальную стоимость основных средств и уменьшают налогооблагаемую прибыль в составе сумм начисленной амортизации. Таким образом, из приведенных норм права следует, что отнесению на расходы подлежат только затраты на ремонтные работы. Затраты на реконструкцию учитываются в стоимости основных средств и списываются на расходы через амортизацию. Как свидетельствуют материалы дела, налогоплательщик отнес на расходы, учитываемые при налогообложении прибыли, затраты по ремонту основного средства – здания, необходимого для осуществления деятельности налогоплательщика (сдача в аренду помещений). Суд на основе всестороннего, полного и объективного исследования представленных в дело доказательств и оценки их в совокупности установил, что строительно-монтажные работы, проведенные налогоплательщиком, являются ремонтными работами. Установленные судом обстоятельства материалам дела не противоречат. Следовательно, понесенные налогоплательщиком расходы на ремонт основного средства, являющиеся обоснованными и документально подтвержденными, правомерно отнесены к затратам, уменьшающим налогооблагаемую прибыль. 5.7.2. Модернизация списанных основных средствНередко встречаются ситуации, когда модернизировать приходится уже списанное основное средство. Скажем, вы сделали апгрейд компьютера, который был полностью самортизирован. Или улучшили «малоценное» основное средство, которое не является амортизируемым имуществом, и стоимость которого списывается в расходы сразу. Возникает вопрос, что делать, если обновляют списанное основное средство первоначальной стоимостью не более 10 тыс. рублей? Ведь может случиться так, что по окончании модернизации его стоимость превысит указанную величину. Возникает вопрос: должны ли мы включить его в состав основных средств по восстановительной стоимости и начислять амортизацию в бухгалтерском и налоговом учете? Начнем с налогового учета. Здесь все просто. Для целей налогообложения все имущество, которое служит больше года, делится на амортизируемое и неамортизируемое. Понятие «основное средство» в Налоговом кодексе отсутствует. Но оно корреспондирует с термином «амортизируемое имущество», стоимость которого погашают путем начисления амортизации в течение срока полезного использования. Объекты стоимостью не более 10 тыс. рублей к амортизируемому имуществу не относятся (п. 1 ст. 256 Налогового кодекса РФ). Их стоимость включают в состав материальных расходов полностью в момент ввода в эксплуатацию. Вот и получается, что при улучшении уже списанного на расходы имущества модернизации амортизируемого имущества не происходит, поскольку самого такого имущества не было изначально. Следовательно, расходы на модернизацию можно списать единовременно как прочие расходы, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 Налогового кодекса РФ). С бухгалтерским учетом дело обстоит не так просто. Дело в том, что списанное имущество, стоимость которого не превышает 20 тыс. рублей, не перестает оставаться основным средством. В бухучете в отличие от налогового сначала определяют, соответствует ли приобретенное имущество критериям основного средства (они приведены в пункте 4 ПБУ 6/01) или нет. А уже потом решается вопрос с начислением амортизации. Таким образом, имущество, отвечающее требованиям ПБУ 6/01, является основным средством независимо от его стоимости. Более того, списав его стоимость с баланса, бухгалтер обязан обеспечивать сохранность и осуществлять контроль списанных основных средств. Для этого на такое основное средство заводят инвентарные карточки, назначают ответственных лиц и т. п. То есть фактически списанные основные средства числятся по нулевой стоимости. И вот тут возникает вопрос: нужно ли затраты на модернизацию списанного основного средства включать в его первоначальную стоимость, пусть и нулевую? С одной стороны, так как основное средство списано, и восстанавливать его стоимость в бухгалтерском учете нет необходимости. Ведь иначе придется увеличивать налоговую базу при расчете налога на имущество. Да и в этом случае не избежать разниц между налоговым и бухгалтерским учетом. Но, с другой стороны, после модернизации имеющегося у нас на балансе основного средства нужно увеличить его стоимость. Понятно, что в этом случае не нужно восстанавливать уже списанную стоимость основного средства. Новая стоимость после модернизации будет состоять из произведенных затрат на улучшение данного объекта. На основании акта приемки-сдачи основного средства после модернизации устанавливается срок полезного использования и с этого момента начисляется амортизация. 5.7.3. Амортизация реконструированных или модернизированных основных средствИтак, затраты на реконструкцию и модернизацию увеличивают первоначальную стоимость основного средства (п. 2 ст. 257 Налогового кодекса РФ). Что касается бухгалтерского учета, то в соответствии с пунктом 27 ПБУ 6/01 затраты на модернизацию увеличивают первоначальную стоимость, в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств. Итак, теперь давайте разберемся, как начислять амортизацию по объектам основных средств, которые подверглись модернизации. Тут возможно несколько вариантов. Вариант 1. В этом случае к первоначальной стоимости объекта основных средств прибавляют стоимость работ по модернизации (или реконструкции). А результат делят на общий срок полезного использования имущества. Такой вариант предлагают чиновники из ФНС (см. письмо от 14 марта 2005 г. № 02-1-07/23). Между тем получается, что фирма будет вынуждена списывать обновленное основное средство гораздо дольше, чем предполагала, когда принимала его к учету – в течение срока службы. Да и возникнут разницы между бухгалтерским и налоговым учетом. Вариант 2. Однако с подходом налоговиков к этому вопросу можно поспорить. Дело в том, что Налоговый кодекс РФ не предлагает формулы для расчета амортизации в случае реконструкции или модернизации (ту, что в пункте 4 статьи 259, применяют, когда приходуют новый объект). На основании же пункта 7 статьи 3 Кодекса все неясности и противоречия законодательства толкуются в пользу налогоплательщика. Поэтому, на наш взгляд, фирма может воспользоваться тем алгоритмом расчета, который применяется в бухучете. А именно: сумма ежемесячной амортизации получается в результате деления остаточной стоимость объекта с учетом стоимости работ по модернизации (или реконструкции) на оставшийся срок полезного использования основного средства. Приведем пример, на котором рассмотрим оба варианта расчета амортизации.

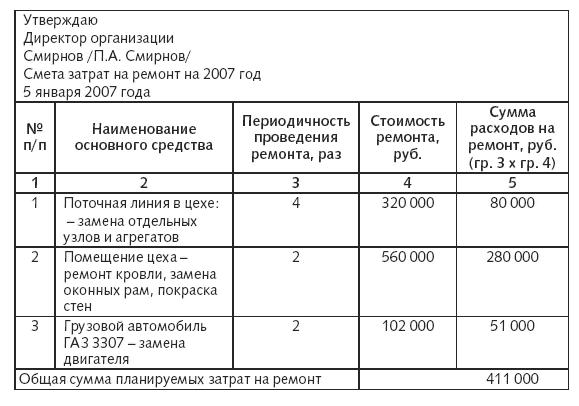

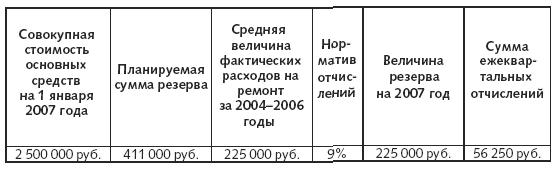

Еще один вопрос, на котором хотелось бы заострить внимание. Речь идет о том, нужно ли приостанавливать начисление амортизации по реконструируемому объекту основных средств. Тут все зависит от того, в течение какого срока планируется проводить работы по улучшению имущества. Если изначально на модернизацию отводится не более 12 месяцев, то амортизацию прерывать не нужно. Но если работы затянулись, то начисленные суммы надо исключить из расходов. При этом неважно, использовался все это время объект или нет. Основное средство, которое находится на реконструкции или модернизации больше 12 месяцев, следует исключить из состава амортизируемого имущества. И это уже не право, а обязанность организации. Так прописано в пункте 3 статьи 256 Налогового кодекса РФ. Тут есть опасность, что работы по реконструкции (модернизации) могут затянуться. То есть, скажем, изначально организация, которая продолжала начислять амортизацию, предполагает, что уложится в отведенный срок. Однако по разным причинам может в него не уложиться. В этом случае начисление амортизации незаконно. И налоговую базу придется пересчитать. Чтобы такого не произошло, нужно разбить работы по реконструкции на этапы, каждый из которых не превышает 12 месяцев. При этом нужно предусмотреть между этапами временные промежутки. Например, сначала проводится реконструкция первого этажа здания, а через какое-то время наступает черед второго. Конечно, на деле работы прерывать необязательно, это показывают только на бумаге. Скажем, в проектно-сметной документации, актах выполненных работ и приказах руководителя фирмы. 5.8. Ремонт основных средствВ процессе эксплуатации основные средства ветшают, устаревают, подвергаются моральному износу. Организации проводят ремонт основных средств для поддержания их в рабочем состоянии без изменения функциональных характеристик, а также с их изменением и улучшением. Ремонт можно подразделить на текущий и капитальный. Текущий ремонт связан с заменой запасных частей, пришедших в негодность в результате эксплуатации оборудования, проведением отдельных ремонтных работ в здании. Текущий ремонт требует меньше материальных и временных затрат, его можно проводить, не прерывая процесс производства. Капитальный ремонт более трудоемкий процесс, так же как и в текущем ремонте может производиться замена запасных частей в нем, вышедших из строя, на более эффективные, то есть ускоряющие процессы производства. Для производства капитального ремонта организация составляет годовой план с поквартальной разбивкой и сметно-техниче-скую документацию, где указывается плановая стоимость капитального ремонта. Ремонтные работы делятся в зависимости от длительности их проведения на: 1) краткосрочные – сроком до 12 месяцев; 2) долгосрочные – сроком более 12 месяцев. 5.8.1. Расходы на ремонт в бухгалтерском учетеПо правилам бухгалтерского учета расходы на ремонт основных средств включаются в расходы по обычным видам деятельности, если основные средства используются для производства продукции, выполнения работ и оказания услуг. Эта норма пункта 7 ПБУ 10/99 «Расходы организации». В случае предоставления основных средств за плату во временное пользование другим организациям (если это не является предметом деятельности организации) расходы на их ремонт, осуществляемые собственником, признаются прочими расходами (п. 11 ПБУ 10/99). Затраты на ремонт основных средств отражаются на основании первичных документов: 1) требование-накладная, акт на списание для учета операций по отпуску (расходу) материальных ценностей; 2) наряды, расчетные ведомости для начисления заработной платы работникам, занятым ремонтом основных средств; 3) акты выполненных работ, счета для учета задолженности поставщикам и подрядчикам по выполненным работам (услугам). По окончании ремонта объекты принимаются на основании акта приемки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3). Нормативными актами по бухгалтерскому учету предусмотрены два способа включения расходов на ремонт основных средств в расходы по обычным видам деятельности: – фактически произведенные расходы отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся; – в целях равномерного включения предстоящих расходов на ремонт объектов основных средств в затраты на производство (расходы на продажу) организация может создавать резерв расходов на ремонт основных средств (в том числе арендованных). При образовании резерва расходов на ремонт основных средств в затраты на производство (расходы на продажу) включается сумма отчислений, исчисленная исходя из годовой сметной стоимости ремонта. В бухгалтерском учете образование резерва расходов на ремонт основных средств отражается по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета резервов предстоящих расходов. Фактические затраты, связанные с проведением ремонтных работ, независимо от способа их выполнения (хозяйственного или с привлечением подрядчика) списываются в дебет счета учета резервов предстоящих расходов. В корреспонденции затраты отражаются либо с кредитом счета, на котором предварительно учитываются указанные затраты, либо счетами учета расчетов.

При инвентаризации резерва расходов на ремонт основных средств излишние зарезервированные суммы в конце отчетного года сторнируются и отражаются в бухгалтерском учете методом красного сторно по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета резервов предстоящих расходов.